原标题:FF高调借壳上市,最终是否只会成为贾跃亭的“还债工具”?

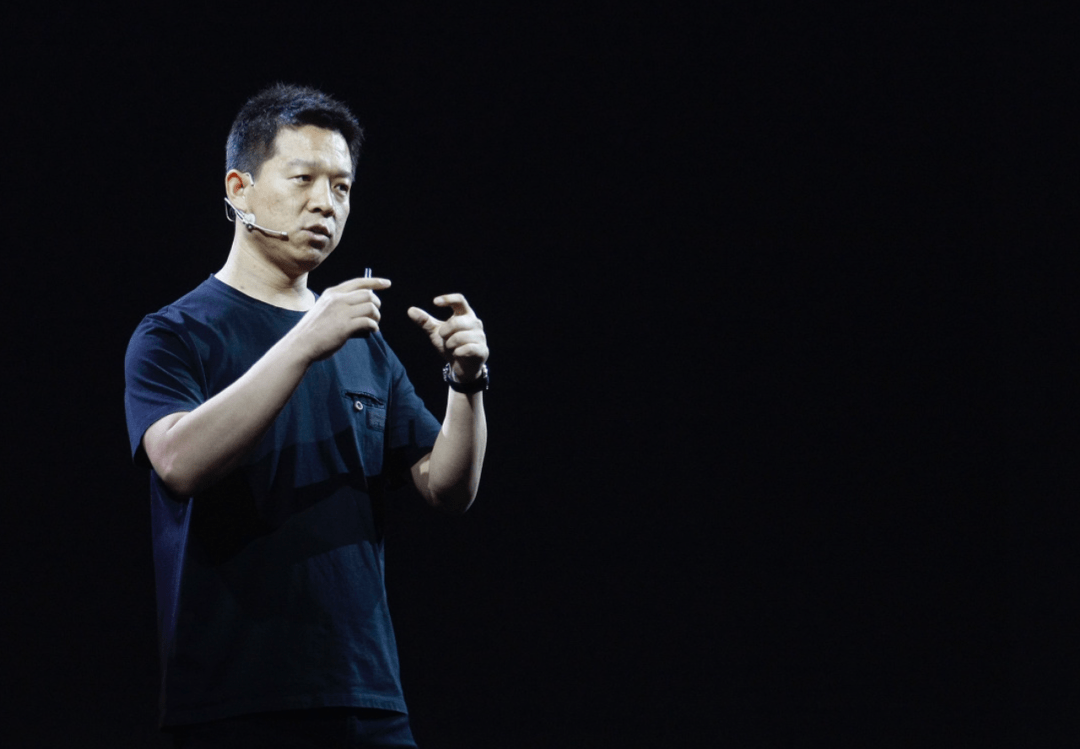

因乐视财务造假而长居美国、欠下债权人巨额债务、申请个人破产,被外界称为“诈骗犯”、“老赖”,这是贾跃亭目前的处境。与此处境相伴随的,是人们对其为远大梦想所执着的讨论和困惑。

美国时间6月24日,贾跃亭创立的新能源汽车企业法拉第未来Faraday Future (以下简称FF)宣布,美国证券交易委员会(SEC)已经批准了Property Solutions Acquisition Corp.(下称“PSAC”)与FF的合并上市计划,合并完成之后公司的估值将会达到34亿美元(约合220亿人民币)。

如果不出意外,PSAC的股东将于2021年7月20日举行会议,通过股东投票批准与FF的正式合并,而合并后的公司将在7月21日纳斯达克挂牌上市。

FF的这次操作意味着什么?贾跃亭是否能够“洗白”?还能重新获得外界的认可和信任吗?

历经坎坷FF终将IPO

PSAC的股东将于7月20日举行会议,通过股东投票批准与FF的正式合并。交易完成后,合并后的公司股票和认股权证预计将分别以股票代码 "FFIE" 和"FFIEW" 进行交易。

在获得PSAC股东的批准并满足其他惯例成交条件后,双方正式合并交易将在7月20日完成,并在7月21日纳斯达克挂牌上市。

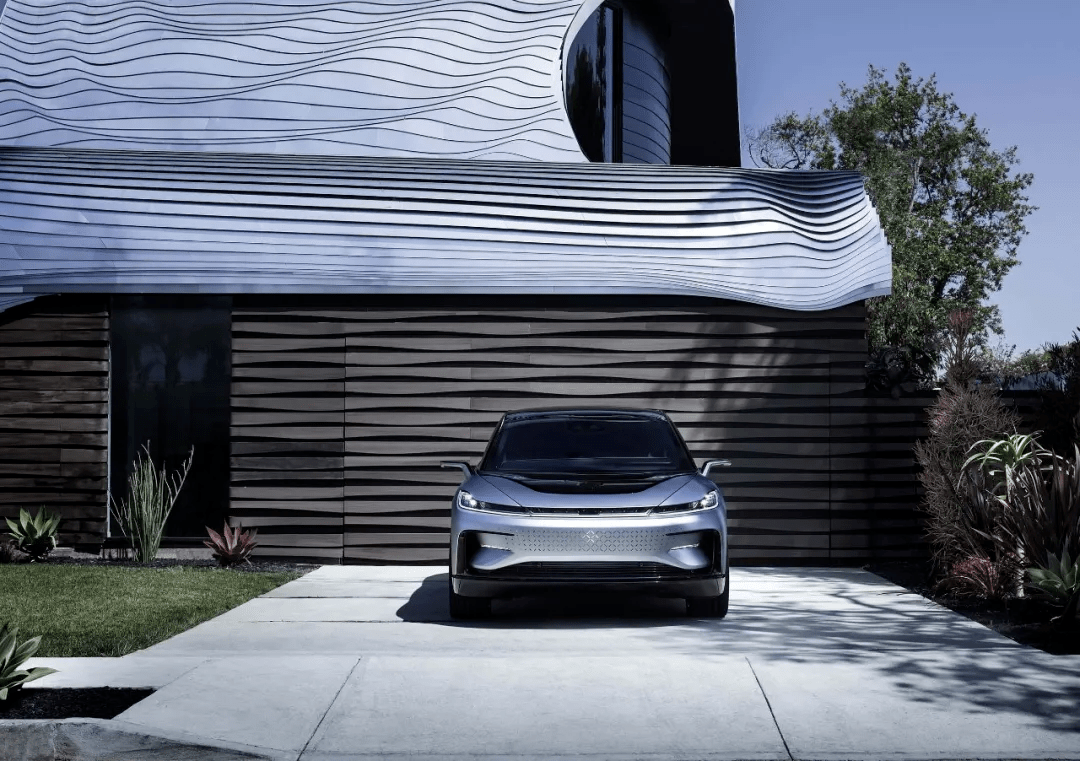

据了解,本次合并交易将为FF提供约10亿美元的资金,其中包括PSAC以信托形式持有的2.3亿美元现金(假设不赎回的条件下),为首款旗舰产品FF 91在交易结束后的12个月内大规模量产和交付提供了足够的资金支持。

FF全球首席执行官毕福康表示,与PSAC达成合并上市是FF的一个重要里程碑,也是在我们的员工、供应商、美国和中国的合作伙伴以及加州汉福德市的坚定承诺下成功实现的。“这次业务合并将使我们能够推出新物种FF 91这款极智科技奢华电动车型,从而实现我们创始人的初衷,并促使我们的用户和股东参与到塑造创新的未来出行生态系统中。”毕福康说。

PSAC董事长兼联席首席执行官Jordan Vogel说:"我们很高兴能达到交易过程中的这一里程碑,我们期待PSAC股东批准本次合并,继而完成与FF完成拟议的合并交易,续写FF作为上市公司的下一篇章。”

FF 91为FF的旗舰产品,计划在合并完成后约十二个月内交付。

疯狂又危险的游戏

贾跃亭的“疯狂”极具个人魅力,“为梦想窒息”,2015年乐视市值颠覆的时候曾经高达1700亿。

但是,乐视“生态化反”的商业模式玩砸了,且由于财务造假,乐视网被迫退市摘牌,数千亿市值灰飞烟灭。投资者和债权人损失惨重,都在等贾跃亭“下周回国”。

在2017年乐视资金链断裂后,贾跃亭远赴美国继续造车。在一片“还钱”的追讨声中,2019年10月贾跃亭在美申请个人破产重组。2020年7月,贾跃亭破产重组最终完成,重组方案正式生效。据贾跃亭债务处理小组于2019年10月14日披露,贾跃亭剩下债务净额约为20亿美元。

贾跃亭深谙资本技巧,还债技术更为高超。贾跃亭选择把其持有的FF股权通过债权人信托的方式转让给债权人。意思就是说,债权人成为了FF的股东。但是方案规定,FF IPO后债权人才能出售信托内的FF股权。这就意味着只有FF上市后,债权人才有可能拿到自己的钱。

而根据S4文件显示,FF原有股东以及债权人(通过债转股)将在交易后继续占有公司 213,176,594股股票,股权比例达66%。如果按照34亿美元估值计算,这部分约为22.4亿美元。

换句话说,贾跃亭这是用后续投资者和金融市场的钱为自己还债,在与FF进行强绑定后,债主们也无法再进行逼债,既减缓了催债压力,又不用自己还钱了。

其实按照这个套路,“E车汇”对于FF的走势并不看好。就目前来看,FF大概率成为了一个贾跃亭还债的“工具”。

据FF透露,到今年1月份,FF91的预订量已经超过1.4万。如果以FF91定价10万~18万美元来算,FF至少有14亿~25.2亿美元的订单,但数据是否真实也无从考证。

FF 重新上市的消息惊动全网,但FF的重新上市并不能解决FF存在的全部问题,未来的FF能否在业务上实现可持续发展,这个问题还有待考究。关于贾跃亭究竟何时能翻身造出车,这恐怕还要再“让子弹飞一会”。