原标题:财说| 主营生长激素的子公司净利润率高达49%,长春高新能否走出悲观预期?

图片来源:视觉中国

长春高新(000661.SZ)变成了矛盾的集合体。

最新发布的中报显示,这家公司延续了15年以来业绩增长态势。今年上半年长春高新营业收入49.63亿元,同比增加26.71%;归母净利润19.23亿元,同比增加46.85%。

但另一方面,因悲观预期缠身,6月以来长春高新股价累计跌幅接近40%,市值缩水仅800亿元。有关生长激素遭“滥用”的报道,生长激素集中采购的预期,公司重要股东“不合时宜”的减持都可能是下跌原因。

到底该如何评价长春高新这份期中成绩单?

利润率创新高

长春高新,或者说其子公司长春金赛药业有限责任公司(下称金赛生物)主营产品是人用生长激素。这是一种由人体脑垂体前叶分泌的一种肽类激素,可促进人体骨骼发育,适用于矮小症等疾病的治疗。

上半年金赛生物业绩继续快速增长,收入37.88亿元,同比增加49.43%;净利润18.59亿元,同比增加64.66%。其中净利润率达49.08%,为2005年以来最高水平,金赛药业净利润占长春高新净利润的比重也达到96.67%的高点。

图片来源:界面新闻研究部

生长激素产品新增适应症,拓展了销售半径是原因之一。4月24日,长春高新发布公告称子公司金赛药业的重组人生长激素注射液(商品名:赛增)获得国家药品监督管理局批准增加两个适应症:用于因软骨发育不全所引起的儿童身材矮小,以及用于接受营养支持的成人短肠综合征。

赛增属于重组生长激素(水针),由金赛药业2005年正式推出。与更早上市的生长激素(粉针)相比,生长激素(水针)在药物活性、稳定性等方面具备一定优势。目前生长激素(水针)已取代生长激素(粉针)成为主要品种。

与金赛药业产品结构相似的还有安科生物(300009.SZ)。安科生物生长激素(粉针)和生长激素(水针)获批时间分别为1999年和2019年。安科生物业绩预告显示,预计今年上半年归母净利润2.27亿元~2.60亿元,同比增加40%~60%,生长激素产品贡献了主要增长。

如果从2005年开始计算,金赛药业重组生长激素(水针)独占期长达10年,直至外企诺和诺德生长激素(水针)2015年上市。安科生物同类产品上市时间仅2年,短期内难以撼动金赛药业的市场统治地位。

另一方面,生长激素产品市场需求还有深挖空间。如金赛生物推出的电子笔式注射器,可用于赛增(水针剂)的重复注射。金赛生物2014年上市的聚乙二醇重组人生长激素注射液——长效水针剂(商品名:金赛增)渗透率也有较大空间。Wind医药库数据显示,2019年生长激素长效剂型占比仅1%

现阶段,市场生长激素需求还远未触及天花板。

预期如何反转

近期长春高新的悲观预期主要源于生长激素遭“滥用”的相关报道,以及生长激素可能被纳入集采,市场或许对此过度解读了。

8月5日电话会议上,长春高新指出目前中国患有矮小症人群约占3%,接近700万人,接受治疗的比例只有约2%。与其说生长激素遭“滥用”,不如说还有许多临床需求尚未被满足。

另一方面,国家集中采购确有可能成为长期压制公司股价的因素之一。目前生长激素(水针)只有三家厂商,竞争格局相对稳固,因此集中采购更有可能从更为成熟的生长激素(粉针)开始试点。

如果生长激素(水针)获批品种继续增长,竞争格局快速恶化的可能性会大大增加。如何对冲集采可能带来的冲击?继续开发“升级型”产品,增加更多适应症是路径之一。目前金赛药业针对生长激素(水针)和生长激素(长效)开发的特发性矮小(ISS)、小于胎龄儿(SGA)等适应症正处于临床试验阶段。

逐渐拓宽产品线,摆脱对生长激素产品的极度依赖也是方向之一。如金赛药业已在治疗恶性肿瘤、自身免疫疾病等领域开始布局。长春高新旗下主营人用疫苗子公司——长春百克生物科技股份有限公司(688276.SH)6月25日正式登陆科创板,主打产品包括水痘疫苗、流感减毒活疫苗等。

图片来源:Wind

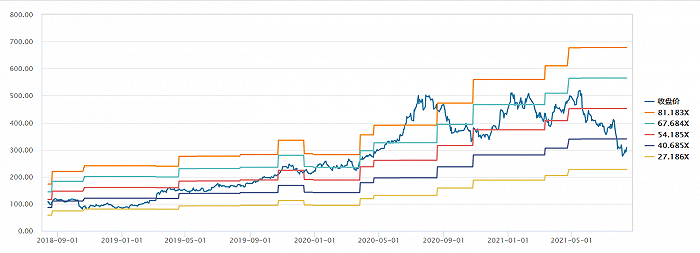

股价与业绩相向而行,长春高新估值跌至2019年以来低位。截至8月13日收盘,长春高新报收308.18元/股,市盈率TTM达36.9倍,2019年2月以来再次进入40倍以下的区间。

在业绩拉动下,长春高新市场预期有望迎来反转。