近日,一则消息震惊了华尔街——原来美联储官员们在去年“鸽声嘹亮”的同时,也会亲自下场炒股,而更令人“眼红”的是,他们可能还就此大赚了一笔!

据悉,最近美国12家地区联储中,除芝加哥联储外的其余11家均披露了其高官们在2020年的财务状况,这些公开披露的信息有助于深入了解帮助制定央行货币政策的这些联储官员们的持股情况。而其中,达拉斯联储主席罗伯特-卡普兰(Robert Kaplan)去年对包括苹果、亚马逊和达美航空在内的个股进行了多次价值100万美元或以上的交易。由于频繁的巨额交易和丰厚的投资收益,在一时间成为了“众矢之的”!

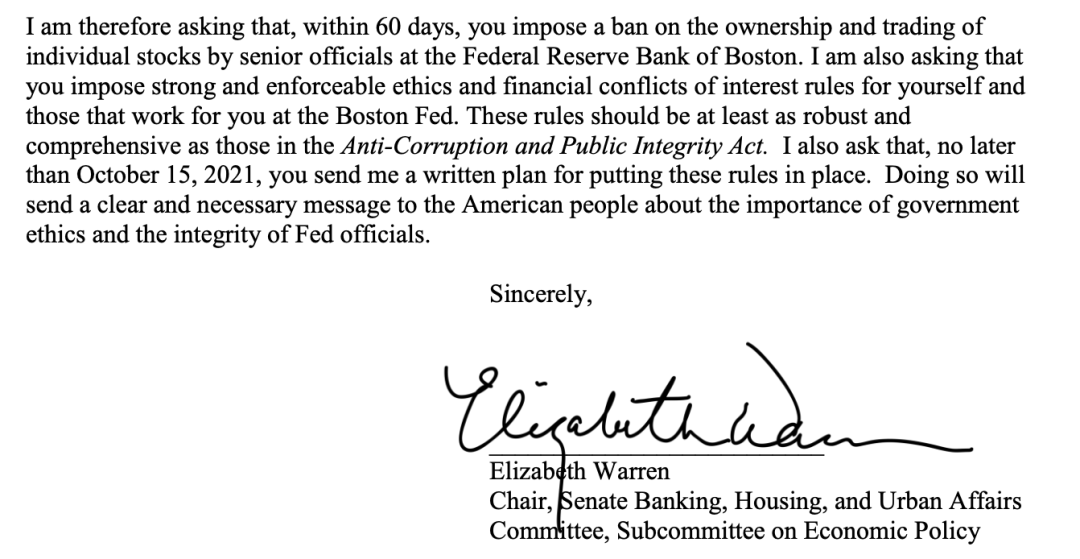

美联储主席鲍威尔周四(9月16日)下达指令要求对联储高级官员持有和交易股票的行为进行“全新的、全面的”审查。

美联储主席鲍威尔 图片来源:视觉中国

鲍威尔命令重审道德规则参议员呼吁不能持有和交易个股

上周,媒体爆出了至少有三位美联储地区分行行长在去年股市大起大落之际活跃炒股和拥有大额持仓,这引发公众乃至美国参议员的热议和批评,美联储主席鲍威尔也下令重审央行道德规则。

9月16日周四,美联储发言人在声明中称,鉴于人们的信任对美联储有效执行使命至关重要,鲍威尔已于上周晚些时候指示工作人员,重新并全面审视与美联储高级官员持有金融资产及其交易活动相关的道德规则。

声明透露,上述审查将有助于确定进一步收紧这些规则和标准的方法,即美联储针对高级官员的行为准则势必被酌情修改。指导美联储官员个人财务行为的规则与其他政府机构相同,美联储还有一套额外的补充规定,比针对国会议员和其他政府机构官员的规定更为严格。

分析指出,不少美联储高级官员此前拥有学术背景或政府公务员身份,但也不乏像美联储主席鲍威尔,以及本次深陷炒股舆论风波的达拉斯联储主席卡普兰、里士满联储主席巴尔金等前华尔街资深从业人员。上述三人曾分别担任私募股权律师、高盛高管和咨询巨头麦肯锡的高管。

从历史上来说,美联储官员持有大量投资组合并不罕见,前任美联储主席、现任美国财长耶伦披露出的邮票收藏规模也曾令人啧啧称奇,但他们在央行官员任内通常不是活跃的金融市场交易者。

美联储内部规则要求官员们避免出现利益冲突,或利用其央行职位谋取私利。美联储也明确禁止官员们在公布市场敏感信息的FOMC会议前后进行交易,要求至少持有证券30天,并禁止他们持有银行股,或者持有资产集中在美联储监管的金融部门的基金。

此前,警告货币刺激助长金融业风险的达拉斯联储主席卡普兰去年持有32只个股、基金或另类资产,其中苹果等27只每只都超过百万美元,去年他还进行过多次至少100万美元的交易,而警告房地产过热的波士顿联储主席罗森格伦去年持有四只房地产投资信托。

上述两人都已宣布将于9月30日前出售所持一切个股来“避嫌”,并承诺任内不会再交易个股股票,他们的投资被内部道德官员判断为符合美联储的道德规则。

但外界对这一判断并不满意。曾参与过美国总统竞选的民主党籍参议员伊丽莎白·沃伦本周向12位美联储地区央行行长发信,要求这些官员遵守更严格的道德操守。除了给卡普兰和罗森格伦的两封信,其余10封信内容相似,落款日期为“9月15日”。

沃伦特别在给达拉斯联储主席卡普兰的信写道,“当美联储为应对经济以及金融系统的风险时,你和你的同僚罗森格伦(波士顿联储主席)却在个人股票和房地产投资信托进行大量交易。”

在新冠大流行以来,美联储维持每月1200亿美元购债计划,以支撑岌岌可危的美国经济和金融市场。注入如此庞大的流动性后,美股连续走高。

这种大规模“放水”对美联储来说,本身就是是极具争议的。沃伦补充称,(美联储地方官员的)这种交易“更加引发了人们对货币政策与高级官员之间的利益冲突的关注”。

她还呼吁在60天内设立规则,禁止所有高级官员持有和交易个股。“若如此做,才能告诉人们:政府官员和联储官员是非常重视行为准则和诚信的。”

有分析称,美联储官员炒股或持仓引发争议,恰好发生在拜登政府正决定是否任命鲍威尔连任美联储主席的关键时点,鲍威尔的反应也说明他感到了这一事件对美联储独立性和公信力的威胁。不支持他连任的批评人士称,鲍威尔的华尔街出身导致他对金融业的监管态度不够严格,同时,美联储对经济、利率和市场流动性等重要方面都产生了关键影响。

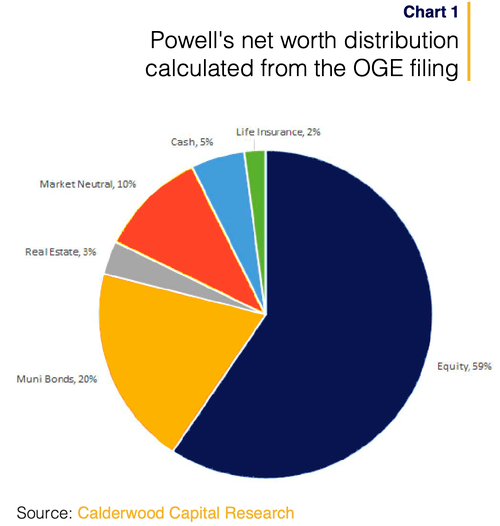

素来以“毒舌”著称的金融博客Zerohedge援引分析文章称,鲍威尔的个人财务披露显示其净资产可能超过1700万美元甚至更高,2019年底时约60%的可投资净资产放在(主要是美国)股票里,而且未持有美国国债。投资权重对股市依赖过高,可能很难让他在作出货币决策时保持公正。

美联储地方主席人均操盘大师

据财联社此前报道,卡普兰由于频繁的巨额交易和丰厚的投资收益成为舆论的“众矢之的”。他在2020年持有27只股票、基金或另类资产,每类资产的价值都超过100万美元,包括了苹果、亚马逊、波音、谷歌母公司Alphabet、Facebook和马拉松石油等。

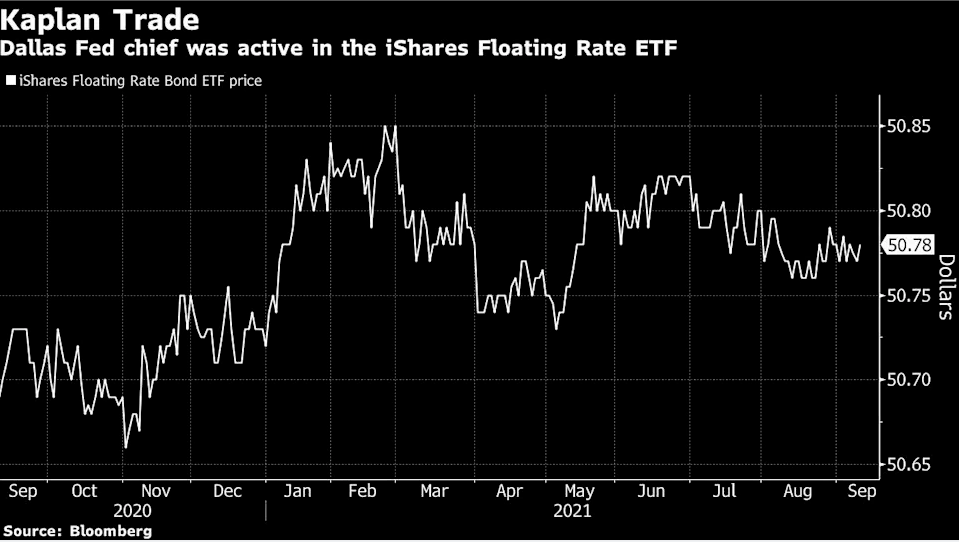

卡普兰去年出售或购买了22只公司股票或投资基金,涉及苹果、阿里巴巴、亚马逊、通用电气和雪佛龙等。他还买卖了iShares浮动利率债券ETF,该ETF跟踪五年期以下债券的价格,直接受到美联储利率政策和预期的影响。

卡普兰自2015年起担任达拉斯联储主席,在金融领域有着深厚的根基:在执掌该地区联储权柄之前,他曾在知名投行高盛工作过20多年,一度升任副董事长,负责高盛的投行业务直至2006年离职。此外,卡普兰还曾是哈佛商学院(Harvard Business School)的教授。

波士顿联储主席罗森格伦持有四个房地产投资信托基金的股份,并多次购买和出售资产。他还持有辉瑞制药、雪佛龙和AT&T的股票,金额在几万到几十万美元之间。

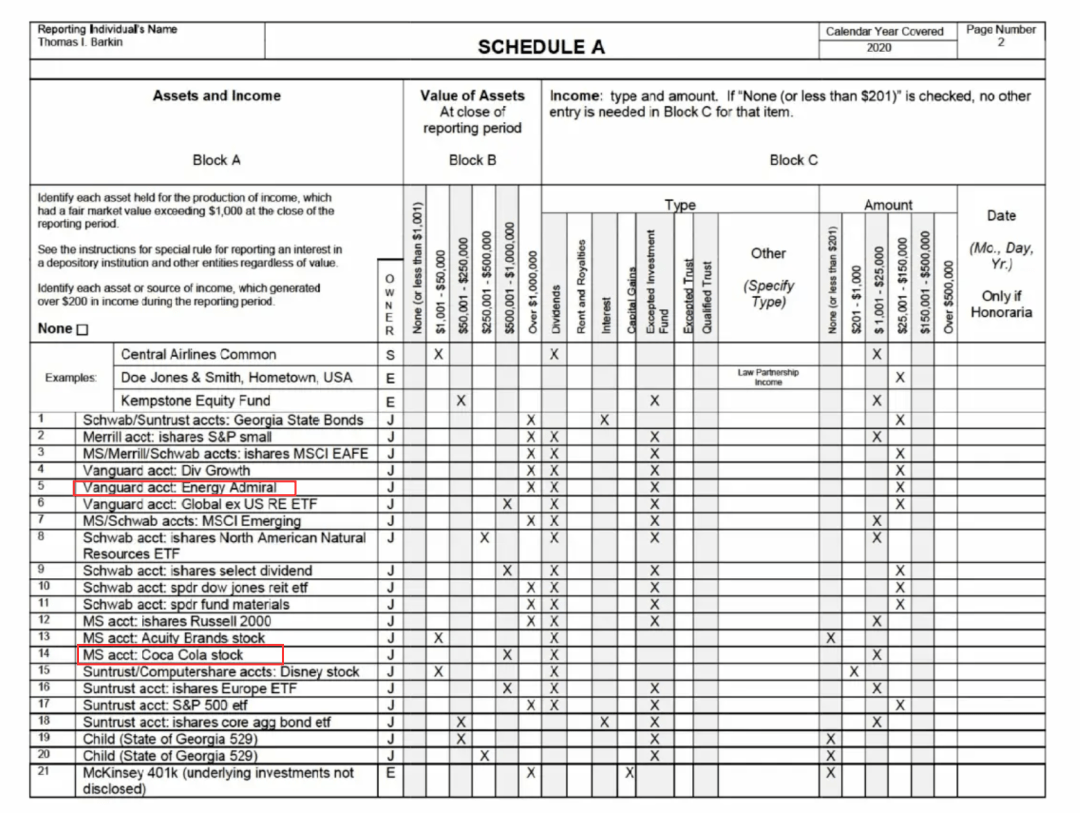

其他地方联储主席,如里士满联储主席巴尔金(Thomas Barkin)在任职之前曾是麦肯锡(McKinsey & Co.)的高管,他也被曝出持有几笔超过100万美元的持仓头寸。

根据巴尔金的表格,他持有价值超过价值超过100万美元的Vanguard能源基金Admiral Shares,该基金投资包括康菲石油、马拉松石油和英国石油(BP)在内的能源公司。

他还持有价值介于50万美元至100万美元的可口可乐股票。

美联储改革势在必行?

美联储官员上述投资信息甫一披露,就在华尔街一石激起了千层浪。要知道在过去这一年里,美联储采取了多项紧急刺激措施来支撑金融市场,以防止其崩溃。这无疑引发了人们的质疑,即随着美联储对市场的影响力越来越大,其道德标准约束是否已经变得过于宽松。

目前可以肯定的是,上述交易依然是合法的——符合美联储的规定。

一位美联储官员表示,这些交易都没有发生在3月底至5月1日之间,这将限制卡普兰等官员利用有关即将到来的救助计划的信息,以谋求获利的能力。

然而,仅仅是美联储官员有可能通过他们职位获得的信息从而获得投资上的好处,就已经足以引发外界对该机构道德规则存在缺陷的批评。这些规则是几十年前制定的,目前愈发难以跟上美联储在21世纪的职能。

长期以来,美联储官员们一直被禁止持有和交易受监管银行的证券,这是对美联储在银行监管中扮演的关键角色的肯定,但这些明确的限制并没有随着美联储影响力的膨胀而进一步扩大。

毫无疑问,此次事件的发酵可能令美联储面临越来越大的压力,要求对其官员的市场行为作出更严格的限制。法律专家和前美联储雇员在接受采访时表示,美联储未来可能禁止官员参与更多对美联储政策敏感的证券交易行为。美联储的体系框架目前由位于华盛顿的美国联邦储备委员会(共计7位理事成员)和12家地区联储组成。理事会成员由美国政府任命的,并向国会负责。地区联储主席则是由各自地区联储的董事会任命,并由联邦储备委员会确认,他们不直接对公众负责。地区分支机构以法人形式获得特许,而不是以政府实体的形式设立。

值得一提的是,美联储官员相关金融交易行为的争议最近也部分“烧向”了前美联储主席、现任美国财长的珍妮特·耶伦(Janet L. Yellen),因为在提名她为财政部长时提交的金融文件显示,耶伦在离开美联储后,在2019年和2020年获得了逾700万美元的巨额银行和企业演讲费。

几乎没有人认为,如果耶伦从未担任过联储主席职务,其能够赚到如此高额的演讲费。人们也普遍认为,在任期美联储期间进行大量交易势必存在内幕交易的风险。

![[工程质量检测]关于混凝土回弹法及碳化深度测量,你需要知道的都在这里!](http://image.danews.cc/upload/doc/20210916/6142b023ba435.png)