在蓬勃发展的IPO市场中,券商的投行席位在2022年会发生哪些新变化?

通过整理公开数据,新闻发现IPO储备充足的券商,如中信证券、中信建投、海通证券等。可能在行业洗牌过程中获得先发优势。

此外,华泰联合、CICC、招商证券、郭进证券、国鑫证券等。也有追赶的趋势。但相对于申报速度,券商近期会更加关注项目材料的质量,并不热衷于抢榜首。

最近很多投行都在招人,跑项目,增加储备。毫无疑问,全面注册制下的投行大战将变得更加激烈。

中信、中信建投、海通项目储备最具优势

2021年,a股IPO募资超过4900亿元,创历史新高。2019年以来,两市IPO实际募资额连续三年增长,券商投行赚了不少钱。

数据显示,2021年资本市场IPO通过率由2020年的96.23%小幅下降至90.56%,但也超过了2019年84.66%的IPO通过率,仍处于历史高位。

最近召开的中央经济工作会议提出,要全面推行股票发行注册制。业内投行人士普遍认为,2022年IPO发行人数量将有所增加,再融资规模也将保持稳定增长。从结构上看,2022年主板IPO数量和募集资金比例将有所增加,北交所人气也将延续,IPO比例将明显提升。

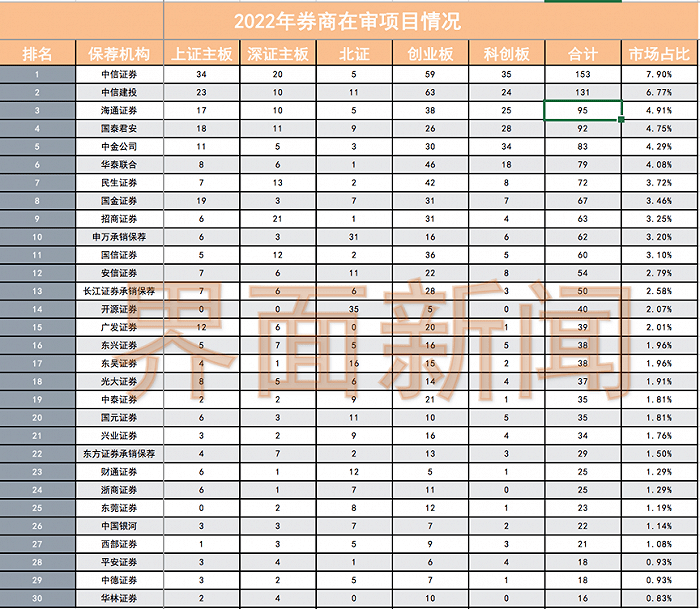

当IPO审核保持快速发展时,项目储备丰富的券商将率先受益。从各类券商的项目储备来看,共有100家券商将为1936家企业提供IPO服务。

投行IPO储备项目体现了券商的后劲。具体到券商数量排名,中信证券审计师数量排名第一,共计153家,市场份额为7.90%。第二名是中信建投,在审项目131个,市场份额6.77%。海通证券紧随其后,在审项目95个,市场份额4.91%。

与此同时,国泰君安证券(92家,市场份额4.75%)、CICC (83家,市场份额4.29%)、华泰联合(79家,市场份额4.08%)、民生证券(72家,市场份额3.72%)、郭进证券(67家,市场份额4.29%)

可以看出,头部券商更多集中在储备项目,前十大券商持有50%的项目。业内人士表示,对于不同规模的券商来说,分化会更加明显。

投资银行家何表示:“未来投行业务资源将集中在大型券商,这将加剧马太效应。一线投行市场份额有望持续增长,领先券商投行有望实现数百亿营收。”

有业内人士表示,IPO项目不仅能为券商投行带来一次性的初始承销收入,更重要的是,“优质项目意味着持续的综合融资需求。”

集中度有望进一步提升

2021年,a股资本市场风起云涌。随着注册制的推进和各项标志性改革措施的快速实施,保荐人正在迎来IPO承销盛宴。

Wind数据显示,2021年a股上市新股524只,募集资金总额5437.73亿元,超过70%的公司通过注册制发行。

从IPO承销数量来看,2021年20家券商发起的项目不少于10个。其中,中信证券主办的67家公司夺冠,中信建投(44家)、海通证券(36家)、华泰联合(32家)、民生证券(30家)、国泰君安(23家)位列前十。

中信建投、华泰联合、海通证券、国泰君安分别承销539.57亿元、352.12亿元、298.79亿元、262.75亿元。此外,招商证券、民生证券、国鑫证券等8家证券公司的初始承销金额也超过100亿元。

IPO承销收入方面,10亿元以上的证券公司有9家。其中,中信证券的初始承销收入达到37.06亿元,其次是中信建投证券和CICC,初始承销收入也超过20亿元。

除上述券商外,海通证券(19.97亿元)、华泰联合(19.31亿元)、民生证券(15.65亿元)、国泰君安(12.36亿元)、招商证券(11.62亿元)、郭进证券(10.41亿元)也有IPO承销收入超10亿元的情况。

虽然2020年和2021年是投行的大年,但市场分化也很明显。

注册制、再融资新规等政策红利带来了巨大机遇,而头部券商无疑是这些机遇的最大受益者。在产业分化的历史进程中,体制改革按下了“加速键”,资源的“天平”愈加向头部券商倾斜,而中小券商的生存空间正在被压缩。

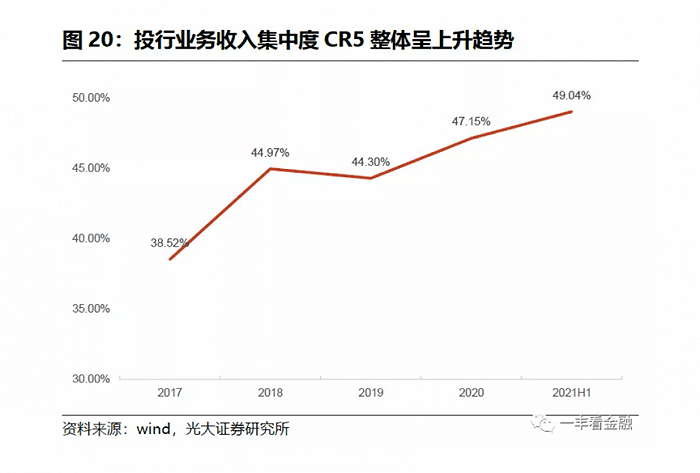

具体来看,行业竞争格局呈现两大特征:一是行业集中度加速提升,前五家券商投行收入占行业五成之多,前十家券商占比达七成,已呈现“三七分化”态势;二是头部券商仍然保持高速增长,而排名后三分之一的券商正在被加速出清。

光大证券分析师王一峰认为:“尽管证监会对券商投行项目实行从严监管,在压实券商责任等方面提出更高要求,但并未改变券商投行业务稳步发展的局面。”

光大证券统计显示,从投行业务收入来看,2021上半年有28家券商实现投行业务同比增长。从投行业务市场格局来看,与2020年相比,排名前五公司仍保持领先地位,仅相对排名小幅变动,且投行业务集中度进一步提高,2021上半年CR5达到49%,连续五年提升,因此预计2022年随着监管的引导和头部效应的加强,投行业务集中度可能进一步提升。

在业内人士看来,头部券商凭借强大的内部协同、稳健的风控能力等有望获得更高的市场参与度,预计投行业务的集中度将持续提升,头部券商强者恒强。