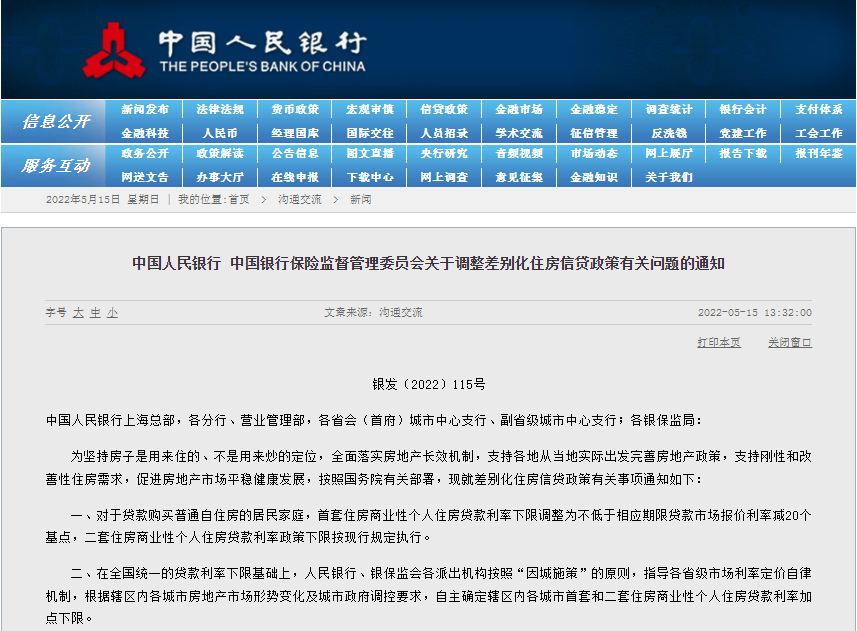

15日,中国人民银行、中国银行业监督管理委员会发布通知,调整首套商业性个人住房贷款利率下限。这是贷款市场报价利率改革以来,首次下调首套房贷利率下限。

同日,中国人民银行、银监会发布的通知称,对使用贷款购买普通自住房的居民家庭,首套商业性个人住房贷款利率下限调整为不低于同期贷款市场报价利率(LPR)减去20个基点,第二套商业性个人住房贷款利率政策下限按现行规定执行。

图片截图来自中国人民银行网站

在此之前,国家层面执行的利率下限是首套房贷利率不得低于相应期限的LPR,二套房贷利率不得低于相应期限的LPR加60个基点。政策调整后,按照4月20日发布的5年期以上LPR,首套房贷款利率不得低于4.4%。

记者了解到,此次政策调整主要针对新增商业性个人住房贷款,存量商业性个人住房贷款利率仍按原合同执行。

也就是说,如果地方城市政策下限和银行具体执行利率与国家政策同步下调,居民家庭申请贷款购买首套普通自住住房时,利息支出将有所减少。

中国房地产市场区域性特征明显。个人住房贷款利率和首付比例按照因城施策的原则确定,采取全国、各城市、各银行的定价机制。但实际操作中,大部分城市直接采用国家政策的下限,没有任何附加要求。

国家政策下限调整后,地方政策会同步调整吗?

事实上,从3月份开始,由于市场需求减弱,房贷利率经历了一波调整,主要是银行层面的调整。

中国人民银行金融市场司司长邹兰表示,全国已有100多个城市的银行根据市场变化和自身经营状况自主下调房贷利率,平均幅度在20至60个基点。同时,部分省级市场利率定价自律机制也配合当地政府的监管要求,根据所在城市的实际情况,在国家政策范围内下调首付比例下限和所在城市利率下限。

“这是城市政府和银行根据市场情况和自身经营策略做出的差异化、市场化调整,适应了房地产市场的区域差异。”邹伟说。

相关数据显示,目前商品房销售额有所下降,个人住房贷款额也略有下降。新的金融统计数据显示,4月份家庭贷款减少了2170亿元。其中,住房贷款减少605亿元。

这份通知明确提出,在全国统一贷款利率下限的基础上,人民银行和银监会各派出机构按照“因城施策”的原则,引导省级市场利率定价自律机制, 并根据辖内各城市房地产市场形势变化和市政府调控要求,自主确定辖内各城市首套房和二套房商业性个人住房贷款利率下限。

专家认为,在城市贷款利率下限的基础上,银行业金融机构将结合自身经营状况、客户风险状况和信用状况,合理确定每笔贷款的具体数值。