原标题:美股最核心的底层逻辑!

1

史上最热的股市

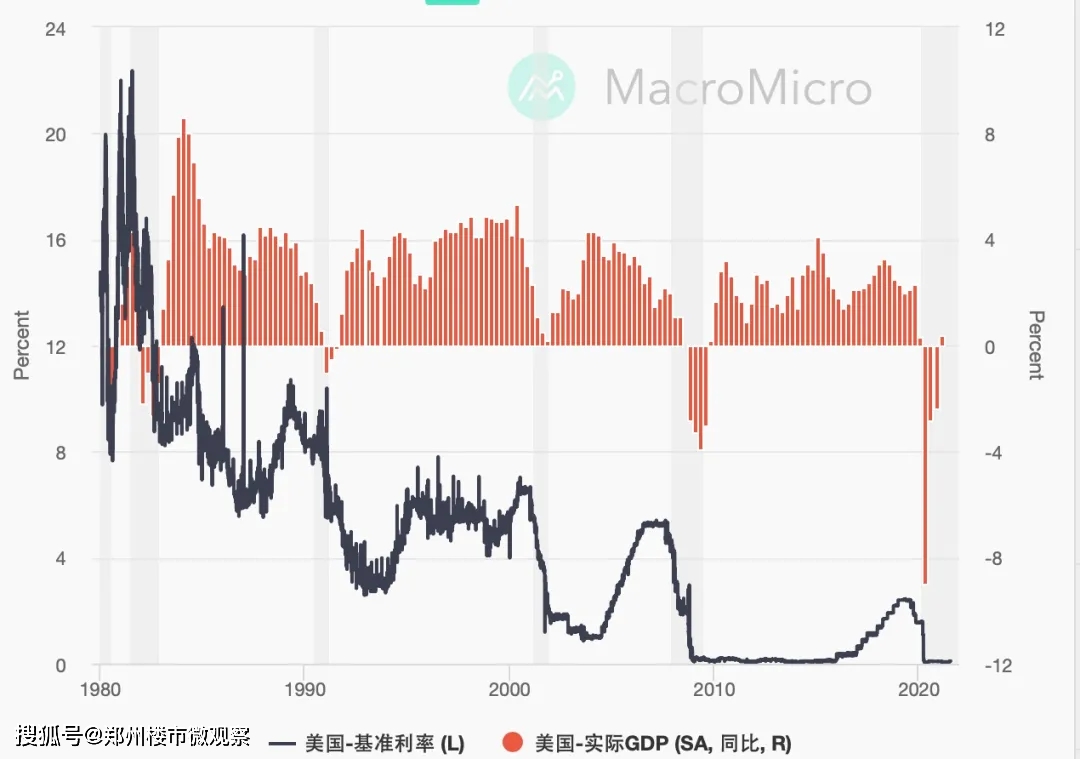

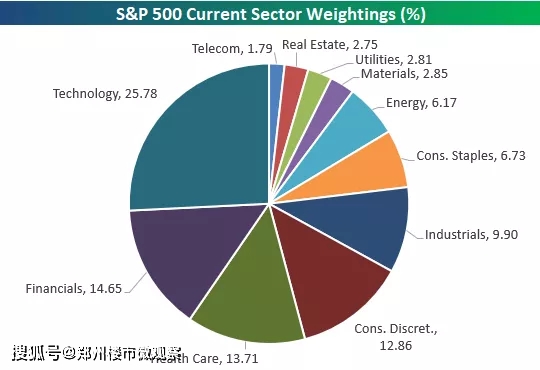

疫情之后,美联储大放水,购债规模扩大,推动美股指数屡破记录,市盈率达到历史最高峰。三大股指纳斯达克、标普五百、道琼斯,都已站在了历史最高位。

许多人在纳斯达克达到13000点时,已经抱有极大悲观情绪,唱衰泡沫破裂就在眼前。

也有些分析师认为,市场处于低利率状态,并至少会维持到2023年。在此之前,美股是非常安全的,纳斯达克指数甚至可以看高到18000点。

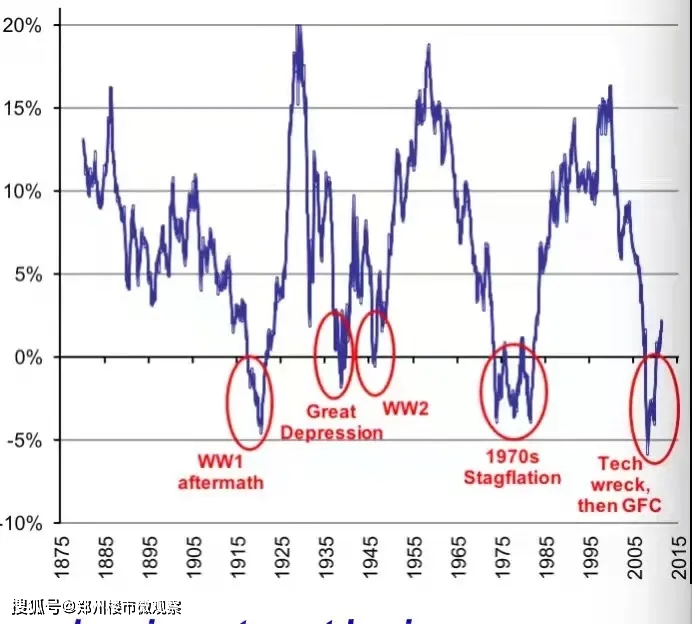

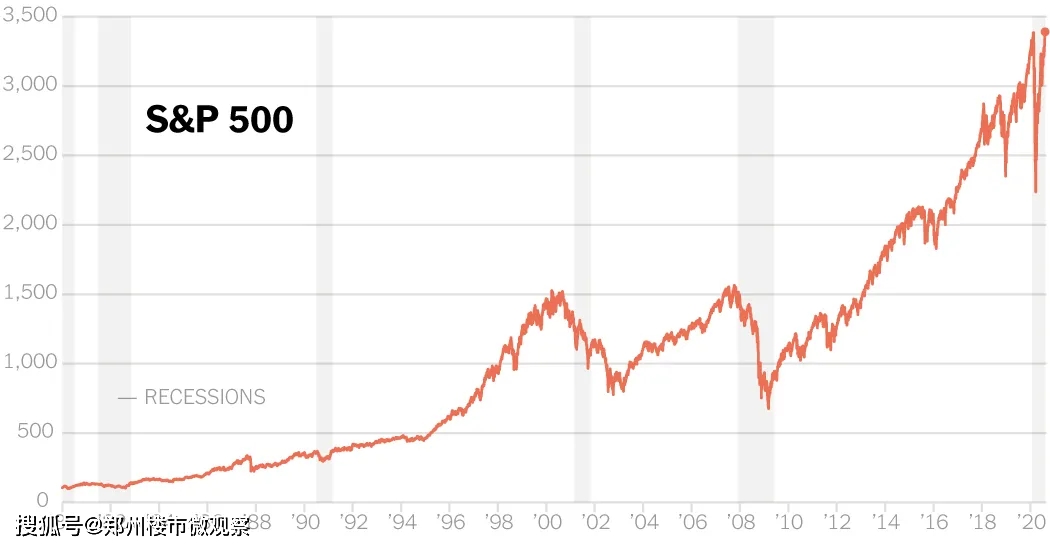

诚然,冷战后形成的超低利率,构成了历史上最壮观的普遍繁荣,超过了维多利亚黄金时代,超过了第二次世界大战后的30年经济超速增长。

实现低利率后,只发生了两次金融危机,分别是2000年互联网泡沫和2008年次贷危机。而格林斯潘和其继承人,主导了货币大放水,大大压低了这两次危机的严重程度。

如今,美国基准利率躺平在了0.1%,基准利率即纽约银行间拆借利率,这意味着商业银行手里都很有钱,没有任何拆解需求,市场货币量充沛。

当然,货币超发是股价高企的原因之一,而经典的折现率模型,在推高股价方面也起到了相当重要的作用。

2

折现率模型

低利率,意味着商品通缩和资产通胀。举个最简单的例子,五年前的iPhone和最新款的iPhone价格相差无几,但今天的iPhone显然配置更高、速度更快,使用体验也更好。相反,今天的苹果股票和五年前相比,已不可同日而语了。

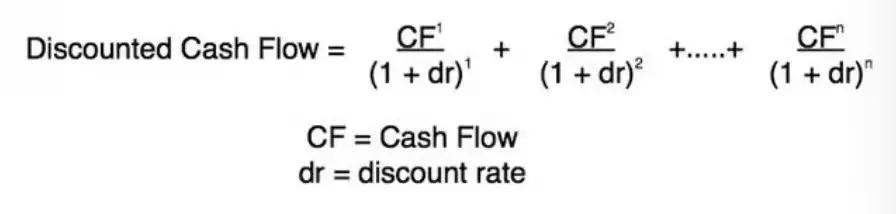

一家公司股票的价值,在于其所能产生的未来收益总和。在经典的资产估值模型里,低利率意味着高折现率。

如果年利率是100%,公司一年后能够产生的1元收益,放在今天只能折算成0.5元。

如果利率是10%, 那么相同情况下1元收益,折算到今天可以值0.9元。明白了这些,折现率模型就变得清晰无比了。

我们假设一家公司发行了1亿股股票,每年稳定产生1亿元收益,相当于每股平摊1元 。

倘若市场年利率是100%,这家公司在第一年的收益折算到现在是0.5元,第二年是0.25元,第三年是0.125元……

把它们全部加起来以后,得出未来全部收益折现到现在等于:

0.5+0.25+0.125+0.0625……=1元(即100%折现率下,股票价格)

相同情景,市场年利率变成了10%,第一年收益折现是0.91,第二年是0.83,第三年是0.75…… 把给它们全部加起来,得出全部未来收益的折现值是 :

0.91+0.82+0.75……=10元(即10%折现率下,股票价格)

很显然,利率(即折现率)会影响资产价格。由于折现率的锚定物是美联储长期国债的无风险利率,所以每次国债收益率发生改变时,股票市场会产生巨大波动。

值得注意的是,在过去无数次降息后,每次回收流动性草草收尾,导致市场保有的总体货币量不断增加。

正是因此,巴菲特在伯克希尔公司的年会上表示,有了美联储货币政策的保障,在世界范围内,美股相对安全。

3

谁在美股里玩?

美股欢迎全世界的玩家进场,况且海外散户在美股中赚了钱,甚至不需要缴纳任何税费。

当代美国人没有储蓄的习惯,即便是上层中产阶级,人均银行存款也很少超过5万美金。

美国几乎家家户户都持有股票,因为大盘指数的表现,往往要比存款利率高三倍以上。

如果恰好遇上潜力无穷的股票,例如特斯拉和square(科技公司),股价在短短数年之内翻十几倍易如反掌。

即便在次贷危机爆发后的两年里,经济仍在艰难复苏中,平均每个美国家庭拥有的金融资产占总资产比例也达到了38%。

同一时间节点,有94%的美国家庭配置了金融资产(剩下6%的家庭里,约有一半为没有资产的赤贫家庭)。

正是因此,股票市场的风吹草动,足以影响到美国大选的成败。

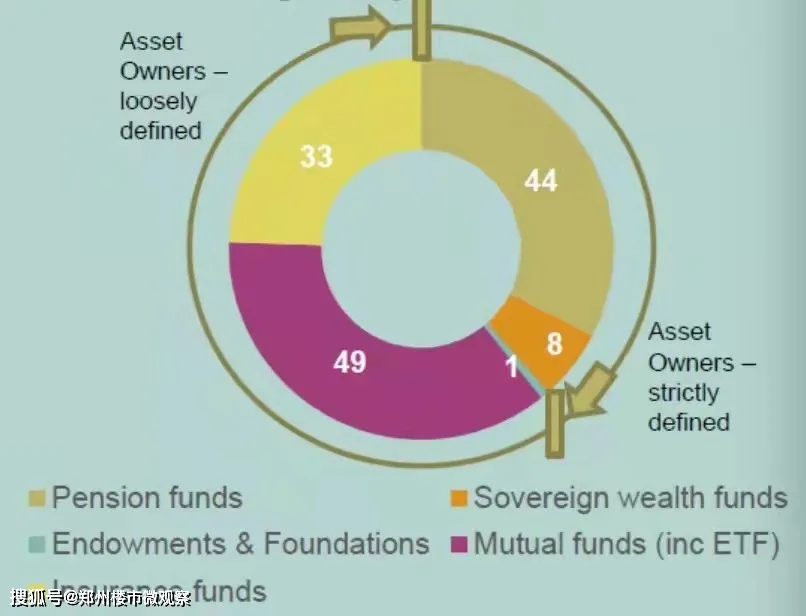

另一方面,截止2018年底,全世界一共有136万亿美金资产被金融机构持有,其中养老基金持有44万亿美金的资产,共同基金持有49万亿美金资产,两者均为股市里的大玩家。

对于基金来说,债券固定收益类资产是整个投资组合里的压舱石,而股票等权益类资产是主要增长点和风险来源。

股票有个特性,流动性强,交易所工作日永远敞开,买入或套现离场只需轻轻点击一下鼠标,分分钟可以交易,并完成兑付。

以养老基金为例,美国、荷兰、加拿大、澳洲、英国、日本和瑞士七国的养老基金,体量占到世界总和的九成。

而在过去三十年里,这七个国家的养老基金,有40%-60%投资到了海内外股市里。

以澳洲为例,澳洲养老基金投资组合里有超过40%投资了股票,而其中一半投资境内股票,另一半投资海外股票(美股为主)。

没有准确的数据显示,养老基金所持有的美国股票有多少金额。但根据七国养老基金的数据简介推测,至少有10万亿美元,但不会超过15万亿。

共同基金所持有的美股只会比养老基金多,这样一来,这两大机构型投资方就占了美股40多万亿总市值的半壁江山。剩下的持有者,几乎都是散户、保险(浮存金)、信托等。

4

美股对美国意味着什么

美国离不开股票,如果没有股市,月薪几千美金的中产阶级,无法开着小敞篷、住着城郊的大别墅、享受衣食无忧的退休生活。

反过来讲,美股的高收益,推高了美国家庭的资产增值,带动了美国社会消费能力,又通过巨额贸易赤字支持了全球生产。

在过去的五十年里,美股指数平均复合年增长9.8%,而美国楼市不足6%。

虽然看起来似乎差异不大,但考虑到复利滚动,半个世纪的时间,两者足以拉开成倍的差距。时至今日,美股仍然是美国人资产组合里不可或缺的一部分。

在达到一定盈利的情况下,美国对上市公司是有强制分红规定的。如此一来,随着股息分红的持续注入,整个资金池会日益庞大,这使得大部分玩家都有了赚钱的可能。

相反,在零和博弈、甚至负和博弈的市场里,资金池永远那么大,有人赚钱就会有人亏钱,扣除掉税费和交易费用后,输家比赢家多。

从另一个角度来看,美国货币大放水,流动性被股市吸走,而未进入消费品市场,也保护了美元的购买力,间接控制住了通胀。