纳斯达克消息称,全球第三大芯片代工厂格芯(GlobalFoundries,纳斯达克代码GFS)预计将于10月28日正式IPO。由摩根士丹利、美国银行、摩根大通、花旗集团和瑞士信贷集团牵头此次IPO。

格芯总部位于美国,是从AMD公司分拆出来的芯片代工厂商,由阿联酋的阿布扎比主权财富基金“穆巴达拉投资公司”(Mubadala Investment Co)所有。按收入计算,格芯目前为全球第三大芯片代工厂,仅次于台积电和三星。

据彭博,格芯及其大股东穆巴达拉投资公司通过美国IPO卖出了5500万股股票,以47美元的发行价募资大约26亿美元,此前给出的发行价指导区间为42-47美元。

如果此次顺利完成IPO,意味着格芯的市值有望达250亿美元。

据格芯招股说明书,它拥有约200家客户,在2021年上半年,格芯的前十大客户为AMD、高通、联发科、恩智浦、三星、博通、美国射频厂商Qorvo、美国音频芯片厂商Cirrus Logic、美国射频厂商Skyworks和日本电子厂商村田制作所。2020年,AMD和高通在格芯的销售额占比分别为21%和11%。

格芯申请IPO之际,正值全球芯片短缺迫使汽车制车、电子生产等行业遭遇供应链瓶颈。格芯表示,半导体供需不平衡的状况预计将在中期内改善。在半导体行业,整个行业的收入预计将在未来10年内翻一番。

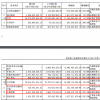

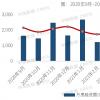

据招股书,格芯2018年-2020年各年收入分别为61.96亿美元、58.13亿美元和48.51亿美元,2021年的上半年的收入则为30.38亿美元。

然而在2021年上半年,格芯净亏损3.01亿美元,去年同期净亏损5.34亿美元。连年亏损也是需要关注的问题。