当国内喜迎双 11 的时候,可口可乐也应景地打破了自己的收购记录。

11 月 1 日,可口可乐宣布以 56 亿美元收购运动饮料制造商 Bodyarmor,实现对其全资持有。这是可口可乐迄今为止最大的品牌收购,超过其在 2018 年收购 Costa Coffee 的 51 亿美元。Bodyarmor 目前的估值约为 80 亿美元。

Bodyarmor 是北美运动饮料品牌,创办于 2011 年,总部设在美国纽约。据官网介绍,Bodyarmor 将运动饮料与椰子水相结合,富含电解质和维生素,不含人工色素,可提供水合作用。

此外,Bodyarmor LYTE 系列是低糖低卡版本,Bodyarmor SportWater 是一种 pH 值 9+ 和含有电解质的运动专用水。目前尚未进入中国市场。

这个运动饮料品牌曾经名不见经传,它的扬名主要归功于已故篮球运动员科比。2013 年,科比向 Bodyarmor 投资了 600 多万美元,获得其 10% 的股份,成为当时的第三大股东。

在科比的背书下,不少 NBA 球星认可了 Bodyarmor,它也成为了终极格斗冠军赛、美国职业足球大联盟、美国网球公开赛等赛事的官方指定运动饮料。

▲ 图片来自:Bodyarmor 官网

在科比加盟之前,Bodyarmor 年销售额约为 300 万美元;在科比投资后的第一年,其销售额就超过了 3690 万美元。

此后,Bodyarmor 跻身美国运动饮料市场前三,目前位列第二,另外两个品牌是佳得乐和 Powerade(爆锐)。佳得乐归属百事可乐,Powerade 在可口可乐旗下,现在 Bodyarmor 也加入了可口可乐阵营。

所以,这一市场实质上是可口可乐和百事可乐在你争我夺。

▲ Powerade(爆锐),2019 年 4 月进入中国市场.

但百事可乐在运动饮料行业的主导地位无法撼动。市场人士分析,Bodyarmor 今年的零售额将达到 14 亿美元左右。将 Bodyarmor 和 Powerade 一起算,可口可乐在运动饮料市场所占份额才达到 23%,百事可乐的佳得乐依然以 68% 的市占率遥遥领先——2020 年,佳得乐销售额超过 67 亿美元,较 2019 年上涨约 6%。

虽然差距不小,Bodyarmor 的增速和可口可乐的分销能力足以造成威胁。早在 2018 年,可口可乐就以 3 亿美元的价格收购了 Bodyarmor 15% 的股份,并接管了 Bodyarmor 的分销渠道。

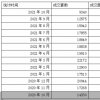

Bodyarmor 财报预计,2018 年到 2021 年将实现约 6 倍的销售额增长。尼尔森数据统计,Bodyarmor 在 2020 年 2 月到 2021 年 2 月间的销售额同比增长 43.4%,超过 10 亿美元。

自疫情开始以来,可口可乐一直在改革产品组合,可以说是「旧的不去新的不来」。

▲ 可口可乐的品牌组合. 图片来自:可口可乐官网

2020 年 10 月,可口可乐一口气砍掉旗下 200 多个销售欠佳的品牌,椰子水品牌 Zico 也在其中。可口可乐首席执行官 James Quincey 曾在 2019 年底时表示:我们分析了过去五年中我们推出的大约 2000 种饮料产品,发现 30% 的饮料仅占 1% 的销量。在 2018 年,我们杀死了 700 多种僵尸产品,这使我们能够将资源重新部署在我们看到更多增长机会的领域。

与此同时,James Quincey 一直希望可口可乐成为一家「全品类」的饮料公司,开发更多「非碳酸饮料」业务。为迎合市场需求,它曾推出过有机茶、果汁、水、即饮咖啡。今年 6 月 1 日,可口可乐在中国市场首次推出含酒精饮料——托帕客 (Topo Chico) 硬苏打气泡酒。

James Quincey 认为,对大公司来说,对失败的恐惧通常是创新的最大障碍,「我称它为新可乐综合症(New Coke syndrome),人们害怕做新的事情」。据哈佛商业评论,2019 年,可口可乐将近 25% 的收入来自新产品或重新调整了配方的产品,在 2017 年前这一比例约为 15%。

而可口可乐押注运动饮料,一方面是为了百事可乐保持竞争,另一方面是因为看中运动饮料市场的发展潜力。

因为疫情,饮料的户外消费曾一度低迷。彭博社认为,随着人们逐渐回到餐厅和体育场,可口可乐和百事可乐都将从中受益。市场研究公司 Technavio 预计,2020 年到 2025 年,运动饮料市场规模预计将增加 119.7 亿美元。