2022年海外经济和政策存在很大不确定性。新年伊始,我们对2022年海外市场做了十大展望,希望能在海外市场充满变数的一年,为投资者提供一些参考。

展望1

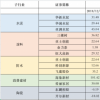

预计今年全球经济增速会小幅放缓至4.5;近三年复合平均增速约为1.8,低于疫情前约3.5的潜在增速。

在各国加速推出新冠肺炎疫苗和特效药的基础上,在防疫措施能够广泛应用、有效控制病毒传播的前提下,全球新冠肺炎疫情预计今年结束。

随着各国疫苗接种率的提高和内生经济动能的恢复,今年全球经济复苏有望持续。但考虑到刺激政策边际退出和供应链瓶颈修复缓慢,预计整体经济增速较2021年有所放缓。预计全球实际GDP增速将从2021年的5.7%小幅放缓至今年的4.5%。预计2022年全球近三年实际GDP复合平均增长率约为1.8%,将低于疫情前3.5%左右的潜在增长率。

展望2

预计美国核心通胀(Core PCE)增速将达2.7以上,通胀压力难消,将迫使美联储被动加快货币紧缩步伐。

在劳动力供给不足和租金价格上涨的推动下,预计今年美国核心通胀风险仍将居高不下。疫情后,美国出现“大辞职潮”,劳动参与率持续偏低,导致实际工资高于劳动生产率,通胀压力加大。同时,房价的快速上涨也将带动后续的租房价格继续上涨。

据估计,到2022年底,美国核心PCE增长率将达到2.7%以上,远高于2%左右的正常水平,工资-价格螺旋上升的可能性很大。高核心通胀将迫使美联储被动加快货币紧缩步伐。

展望3

全球流动性宽松退潮,预计2022年美联储会加息至少2次,首次加息时点将在6月。

在经济持续复苏、通胀高企的背景下,预计今年发达国家大水漫灌的流动性将退潮,极度宽松的货币政策将逐步退出。

就美联储而言,从今年1月开始将加速锥形化,并很有可能在3月中旬完成;今年,美联储可能至少会加息两次。同时,资产负债表政策将在1月份的利率会议上讨论,甚至在年内开始缩减规模。

预计欧洲央行今年将继续货币宽松,今年不会加息;紧急债券购买计划(PEPP)将于今年3月底结束,但长期资产购买计划(APP)的月购买率将在今年第二季度翻倍至400亿欧元,第三季度保持在300亿欧元。

展望4

美国中期选举导致两党博弈加剧,预计今年刺激政策规模将大幅缩减。

去年,1.9万亿美元的“美国救助计划”和1.2万亿美元的“基础设施投资和就业法案”已经落地。美国民主党和共和党的博弈将在中期选举年加剧,预计今年刺激政策的规模将大幅缩减。目前,两党热议的“重建更美好”后续法案,已从去年的3.5万亿美元缩水至1.75万亿美元。然而,由于民主党内部的分歧,该法案在落地前面临进一步缩水的风险。

在中期选举中,受去年新冠肺炎疫情蔓延、反复高通胀和阿富汗军队混乱撤离的影响,拜登政府支持率一直在下降。预计共和党将在今年中期选举后重新控制参议院。此外,考虑到很多民主党国会议员选择退休或放弃连任,共和党甚至可能同时拿下众议院,拜登政府将面临更多阻力。

展望5

预计美元指数年中突破100关口,年底回落至98左右。

影响美元汇率的核心因素有两个:利差和风险偏好。一方面,由于欧元在美元指数中的权重接近60%,美元指数的走势更多取决于美欧利差,尤其是美欧货币政策的差异

另一方面,美元指数很难出现类似2017年全球经济和风险偏好改善时的大幅贬值。今年全球经济增速从去年高点回落,近两年疫情和政策刺激差异导致的经济周期分化将继续存在。此外,美国货币和财政政策的不确定性增加,全球风险偏好难以大幅提升。整体来看,预计美元指数将在今年年中突破100关口,到年底回落至98左右。

展望6

预计黄金价格在今年二季度和四季度有阶段性表现,年底回落至1600美元/盎司。

从金价利好的避险属性和通胀保值属性来看,今年国际金价存在阶段性上涨的机会。预计在欧美政策摇摆不定、通胀预期艰难的背景下,全球市场避险情绪和寻求抗通胀资产的资金需求将分阶段推高国际金价。

然而,黄金价格与全球实际利率和美元指数显著负相关。在今年全球经济持续复苏、流动性加速退潮的背景下,实际利率将普遍上行,对金价产生负面影响。同时,美元汇率是国际金价的定价货币,强势美元对金价也会是负的。总的来说,预计黄金价格将在今年第二季度和第四季度上演,但在2000年。

底金价将回落至1600美元/盎司左右。展望7

预计WTI原油价格先升后降,年初突破90美元,但年底回落至65美元。

去年国际原油市场的供需失衡导致油价最大涨幅超70%,在全球大类资产涨幅中遥遥领先。传统能源投资下降叠加去年极端天气造成的新能源供给减少是导致过去一年油价攀升的主因。在全球碳中和背景下,短期局部国际能源市场的确面临一定短缺,但不应片面夸大能源危机程度。

预计未来两年全球能源供需总量基本维持平衡,原因在于今年总需求将趋于回落,同时新能源供给将逐步释放,中东石油供给将逐步增加。美国EIA预计全球原油供需缺口在今年二季度会出现反转,即供给将大于需求。综合而言,预计今年WTI原油价格将先升后降,年初突破90美元,但年底将回落至65美元。

展望8

预计10年期美债收益率将呈“N”型宽幅震荡走势,高点将突破2%,全年总体运行区间为1.5%-2.1%。

在经济基本面、通胀预期以及货币政策共同影响下,预计10年期美债收益率将呈“N”型宽幅震荡走势。预计3月中旬缩减购债(Taper)完成后,市场加息预期将再起,导致实际利率上行主导美债收益率上行。今年年中,随着美联储加息预期逐步兑现以及通胀边际回落,预计实际利率和通胀预期小幅回落带动美债收益率小幅下行。随着美联储货币政策持续收紧,甚至启动缩表,美债收益率将重回上行趋势。

全年来看,预计10年期美债收益率高点将突破2%,总体运行区间为1.5%-2.1%。

展望9

预计美股市场将在二季度出现拐点,标普500指数动态市盈率将回落15%,纳斯达克指数动态市盈率将回落20%。

在今年美国经济增速回落背景下,高通胀及加税法案预计将对美股盈利造成冲击。标普500指数净利润增速预计将从去年的45%大幅放缓至8%。而美联储扩表终结叠加美债供给反弹将进一步压制美股估值。预计标普500指数动态市盈率将从当前的21倍回落15%至2015年以来18倍的历史均值水平;纳斯达克指数动态市盈率回调空间将更大,预计回落20%至25倍。

在盈利增速和流动性投放都阶梯式回落的形势下,预计美股市场拐点将于今年二季度出现。

展望10

预计港股迎来20%的年度级别估值修复,二季度为最佳战略配置窗口。

预计今年监管常态化叠加稳增长政策将带动港股市场迎来估值修复。一方面,产业监管措施将更为明朗化,带动海外投资者信心回暖。港股中以科网股为代表的“新经济”企业仍将在数字化进程中扮演重要角色,在负面因素充分反映后,市盈率预计有30%的修复空间。另一方面,中央经济工作会议明确稳增长方向后,货币政策已率先发力,今年更多举措出台将进一步化解地产领域风险,推动大金融行业整体的价值重估,港股大金融板块市净率有望迎来20%的反弹。

在年初的业绩“预期差”消化后,预计两大权重板块的走强将带动港股市场从今年二季度起迎来20%的年度级别估值修复。

风险因素

Omicron变异毒株对经济的冲击超预期;美联储货币政策超预期延缓收紧;全球供应链修复超预期缓慢。