与RRR连续两年降息不同,央行在一年半多后首次“降息”,或短期降息,或中长期降息。

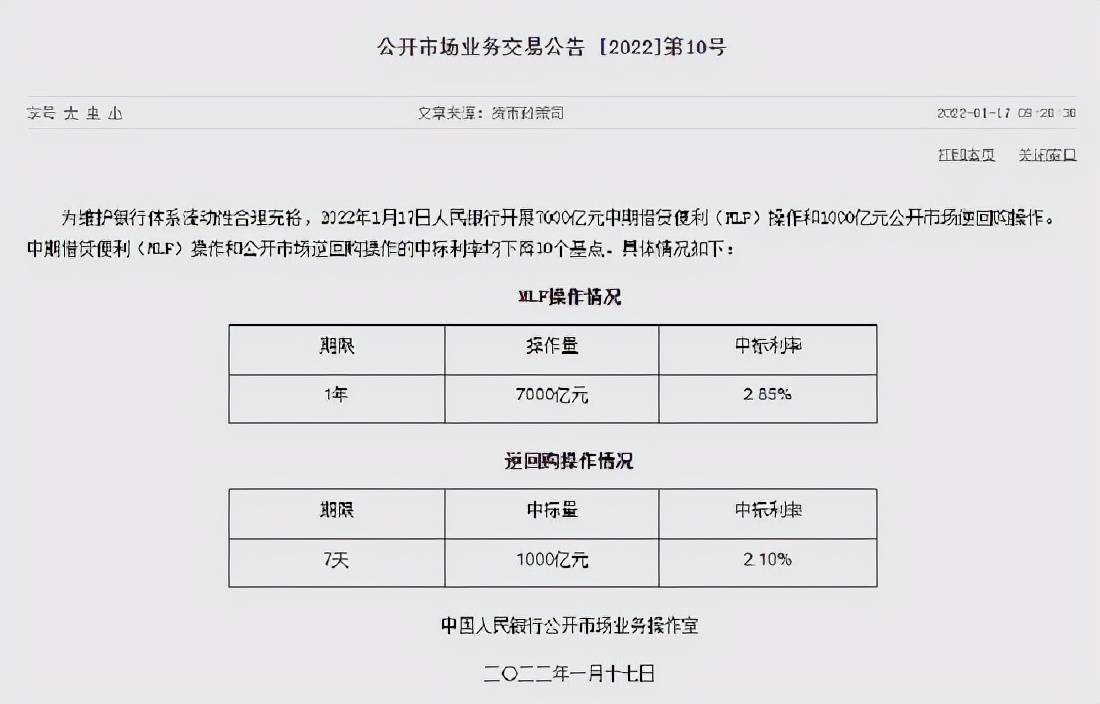

1月17日,央行发布公告称,为保持银行体系流动性合理充裕,当日进行了7000亿元一年期中期贷款便利(MLF)和1000亿元7天期公开市场逆回购。MLF操作和公开市场逆回购操作中标率均下降10个基点(即0.1%),分别为2.85%和2.1%。

为什么要降息?会有什么影响?年内是否还有进一步降息的空间?

为何“降息”?

提振融资需求,稳定市场预期

央行上一次“降息”是在2020年4月,当时正值新冠肺炎疫情爆发之初,“降息”是众多宽松措施之一。公开资料显示,2020年2月,央行将7天期逆回购利率下调20个基点;2020年2月和4月,央行两次下调MLF利率,累计下调30个基点。

此后,RRR降息多次被报道,包括2021年7月和12月的两次,但政策降息从未到来。

不过,近段时间以来,市场对“降息”的预期一直比较强烈。“上个月(2021年12月),在LPR(贷款市场报价利率)保持19个月不变的背景下,央行进行了全面的RRR降息,并首次下调了一年期LPR。虽然当月MLF利率没有变化,但实际上打开了货币政策宽松的窗口,政策利率和市场利率进一步下行的预期在增加。”交通银行金融研究中心表示。

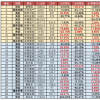

该团队认为,当前国内经济复苏仍不稳定,疫情反复,需求收缩、供给冲击、预期弱化的“三重压力”突出。2021年12月(央行上周公布),人民币贷款同比减少1300亿元,企业和居民融资需求双双疲软。与“降息”同一天公布的经济数据显示,去年四季度GDP增速仅为4%,12月份投资和消费数据不尽如人意,说明供需双方依然疲软,市场信心可能不足。此时需要采取宽松的货币政策,提振实体经济融资需求,稳定市场预期,为对冲经济基本面下行压力提供支撑。

东方金城首席宏观分析师王庆也提到,近期发布的美联储2021年12月会议纪要显示,在高通胀压力下,美联储今年将加快政策收紧步伐,包括2021年底可能降规模,甚至最早可能在3月加息。为了避免国内降息和美联储加息之间的“撞车”,给人民币汇率带来更大的下行压力,央行在1月份降息。这在一定程度上也体现了货币政策的前瞻性操作。

有何影响?

降低融资成本,LPR会否跟进下调预测分化

值得一提的是,1月17日,5000亿MLF到期,而央行进行了7000亿元规模操作。换句话说,央行不仅“降息”,还增加了MLF的额度。

王庆认为,1月MLF利率下行将带动LPR报价下行(本月20日),大幅降低实体经济融资成本,缓解房地产市场下行压力。此外,在降息的推动下,信贷、社会金融、M2整体增速将进入相对较快的上行阶段,信贷扩面进程明显加快。同时,综合考虑财政政策和产业政策也在积极出台有利于稳增长的措施。据估计,国内生产总值在第一个和年代。

“可以看出,货币政策工具出台后,央行会经常观察一段时间,看政策效果是否达到预期,然后决定是否需要再次实施。2021年12月,一年期LPR已下调5个基点,今年1月下调不符合历史规律。”这位分析师说。

下一步降息空间?

“春季躁动”行情可期,仍不排除降准可能性

在稳增长压力加大的背景下,市场一致认为货币政策将会宽松。

央行上周发布2021年金融统计数据后,中国银行研究院首席研究员宗亮对贝壳财经记者表示,2022年,由于外部形势不稳定,仍存在疫情和经济下行压力等问题。在此背景下,社会金融应保持较高增速,货币政策较2021年相对宽松。总的来说,同时根据情况做出灵活的改变。

但此次MLF下调10个基点,高于5个基点的市场预期。还有后续的空间吗?王庆认为,1月份MLF降息超预期,基本满足了当前市场对今年降息的所有预期。然而,有利的现金并不意味着有利的利益已经耗尽。很难说这一轮货币宽松会止于此次降息。后续货币政策仍需密切观察经济基本面和房地产市场边际变化。

招商证券宏观团队认为,近期央行可能还会出台RRR降息、7天期逆回购降息等多项政策措施,集中力量扭转市场预期,对“春季躁动”行情仍有预期。交通银行金融研究中心也表示,不排除后续仍有RRR减持的可能。RRR降息可以起到缓解经济下行压力、平滑新年经济波动的作用,提供的宽松流动性环境也可以起到配合信贷宽松的效果。