继因投诉举报显著上升被银保监会通报后,新网银行再次被监管点名,收下了民营银行中处罚金额最大的一张罚单。

日前,据央行成都分行公布的行政处罚信息显示,新网银行因未按照规定履行客户身份识别义务等违法行为被罚款630万元,包括副行长在内的4名高管合计被罚23.5万元。

与此同时,新网银行大股东陷入融资纠纷,4月15日,阿里拍卖网挂出一则股权拍卖信息,该行第五大股东巨洋集团持有的6%股权(约1.8亿股)将于5月17日被拍卖,然而拍卖前夕,突然被撤回。

种种风波之下,新网银行的业绩表现也不容乐观,资产缩水、营收净利润纷纷下滑。截至2020年末,该行实现营业收入23.6亿元,较上年同期下降12.1%;净利润7.1亿元,较上年同期下降37.7%,新网银行正面临着经营难题。

年内风波不断 违法反洗钱规定领大额罚单

7月23日,中国人民银行成都分行发布行政处罚信息公示表显示,四川新网银行因4项违法行为被罚630万元,4名高管同时被罚。具体为未按照规定履行客户身份识别义务、未按规定保存客户身份资料和交易记录、未按照规定报送大额交易报告或者可疑交易报告、与身份不明客户进行交易。财经网金融梳理发现,这是民营银行中处罚金额最大的罚单。

此外,因对上述违法行为负有责任,时任新网银行副行长刘波被罚款9.5万元;时任新网银行B2C消费金融部总经理李秀梅被罚款8.5万元;时任四川新网银行合规总监兼法务合规部总经理刘刚被罚款4.5万元;时任四川新网银行股份有限公司存款理财部副总经理郭军被罚款1万元,4名高管高管合计被罚23.5万元。

苏宁金融研究院高级研究员黄大智表示,若银行机构没有对客户的信息进行保存和识别,没有尽到审查义务,那么在金融消费者有效证件或者银行卡丢失时,便会有被非法分子利用的风险。

值得注意的是,在4个月前,新网银行就因侵害消费者合法权益遭银保监会通报。3月18日,银保监会消费者权益保护局发布《关于新网银行侵害消费者合法权益案例的通报》。通报指出,自2019年第四季度以来,监管系统接收到消费者对新网银行的投诉举报显著上升,车贷方面的投诉举报数量位列银行业金融机构第二位,反映问题主要集中在银行违规放款、对车贷金额存在异议、贷款息费过高、暴力催收等方面。

其中,对新网银行与一家互联网汽车消费分期服务平台合作业务的投诉举报尤为突出。《通报》披露,新网银行与该互联网平台合作业务存在以下侵害消费者合法权益的行为:一是新网银行贷前调查不尽职。二是新网银行催收管理不到位。三是新网银行与该互联网平台合作业务推高了消费者融资成本。

对于此次被通报,新网银行发声明回应称,通报所指出的问题集中发生在开业初期,近一年多来,该行已根据监管部门的指导意见,成立专项整改小组,全面开启自查和持续整改工作,后续将以通报为新起点,不断完善消费者权益保护工作。

除了频频被监管施压外,新网银行大股东陷入融资纠纷,一度“卖股还债”。

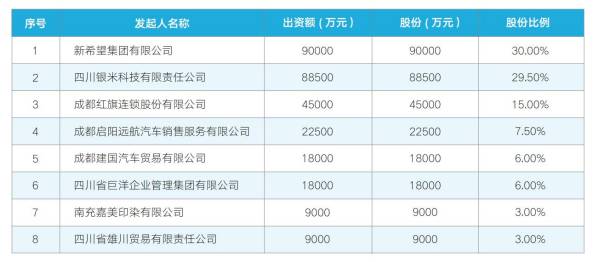

4月15日,阿里拍卖网挂出一则股权拍卖信息,新网银行第五大股东巨洋集团持有的6%股权会于5月17日被拍卖。资料显示,巨洋集团是新网银行的八家发起股东之一,2016年以1.8亿元的出资获得该行1.8亿股股权,持股占比6%。

图源:新网银行2020年年报

执行文书显示,此次股权拍卖缘起长城国兴金融租赁有限公司与四川巨洋假日饭店管理有限公司、四川省巨洋企业管理集团有限公司等相关融资租赁合同纠纷,乌鲁木齐市铁路运输中级法院责令被执行人巨洋集团履行欠款5.32亿元及迟延履行期间债务利息,但巨洋集团方面迟迟不履行。因此,法院依法查封了巨洋集团持有的新网银行6%股权,并进行司法拍卖。

据财经网金融了解,新网银行的这笔股权在拍卖网上被挂出近一个月也无人参与竞拍,直到5月12日突然被撤回,拍卖页面显示“因被执行人提出异议,本场拍卖被法院撤回。”

5月21日,据裁判文书显示,异议人巨洋集团对法院拍卖巨洋集团公司持有的四川新网银行股份有限公司6%股权(18000万股股权)不服,提出书面异议。因涉案评估报告的基准日期为2019年12月31日,有效期至2020年12月30日止,不能再作为确定财产处置参考价的依据,法院同意撤回。

除此之外,巨洋集团还试图对于股权评估价格过低提出异议,不过被法院驳回。

加大计提贷款减值损失 去年营收净利润双双下滑

陷入种种风波的新网银行,也正面临着难解的经营困局。

公开资料显示,新网银行成立于2016年,是四川首家民营银行,也是继腾讯微众银行、阿里网商银行之后全国第三家互联网银行。截至2020年末,微众银行总资产达3464.3亿元,同比增长18.95%;网商银行总资产达3112.56亿元,同比增长123.04%。相比较下,新网银行总资产规模较小,并且有“缩水”的趋势,2020年末,该行总资产为405.61亿元,同比减少8.14%。

资产规模下滑的同时,业绩表现也不佳。2017-2019年,新网银行盈利能力增长强劲,分别实现营业收入3.59亿元、13.35亿元、26.81亿元;分别实现净利润-1.69亿元、3.68亿元、11.33亿元。然而到2020年底,新网银行业绩增长开始乏力,实现营收23.57亿元,同比下滑12.09%,实现净利润7.06亿元,同比下滑37.69%。华金证券在对新网银行第三大股东——红旗连锁2020年年报进行点评时提到:“公司归母净利下降2.2%,主要源于2020年息差与Q2起收窄,联营公司新网银行贡献利润明显降低,影响整体利润表现。”

财经网金融发现,2020年末,微众银行实现营业收入198.81亿元,同比增长33.70%;净利润49.57亿元,同比增长25.49%;网商银行实现营业收入86.18亿元,同比增长30.03%;实现净利润12.85亿元,同比增长2.8%;亿联银行实现营业收入15.67亿元,同比增长64.01%,实现净利润2.2亿元,同比增长44.52%。以上三家互联网银行的营收、净利润均不同程度的实现了增长,仅新网银行双双下滑。

对于新网银行业绩方面的失利,黄大智认为,主要是因为该行不良大幅上升,计提了大规模的不良贷款损失。

据财经网金融梳理发现,2018-2020年,新网银行的不良贷款率持续上升,分别为0.39%、0.60%、1.19%,增幅分别为53.85%、98.33%。不良高企的同时,该行加大不良资产处置力度,计提的贷款减值损失逐年上升,2020年末增至12.22亿元,相较于2019年末的10.56亿元同比增长15.68%。

与此同时,新网银行的业务方面也面临了新的压力。一方面是《商业银行互联网贷款管理暂行办法》规定的推出,新网银行放贷规模有所收紧,其中主打的个人消费贷产品“好人贷”授信额度从50万降至规定的20万。2020年末,该行发放贷款及垫款总额从334亿元降至307亿元。

此外,网贷存管业务的退出对于新网银行也造成了一定的影响。2017年2月27日,新网银行推出网贷机构资金存管业务,与首批20家网贷机构签署资金存管协议。到2018年末,该行对接网贷平台近百家。但随着P2P网贷行业监管趋严和清理整顿的持续推进,新网银行逐步收紧直至退出P2P网贷资金存管业务。

“当然,去年疫情影响也是很大的扰动因素。”黄大智补充道。

值得一提的是,今年6月,银保监会核准王航新网银行董事长的任职资格。自2016年内成立以来,新网银行5年已经换了4次董事长,高管变动较为频繁。

2016年6月,新网银行获批筹建,董事长为刘永好;2017年7月,新网银行董事长变更为王航;2018年,因工作原因,王航辞去董事长职位;2019年3月,银保监会核准王海任职董事长。2020年4月29日,该行第二届董事会第一次会议选举王航为董事长。王航第二次出任“掌舵手”,能否带领新网银行走出困局,财经网金融将持续保持关注。