专家预计,四季度央行有可能再次实施降准,届时1年期LPR下调可能性会显著增大

10月20日,10月份贷款市场利率(LPR)如期出炉。据中国人民银行(下称“央行”)授权全国银行间同业拆借中心公布,10月20日LPR1年期为3.85%,5年期以上为4.65%。截至本期报价,LPR已连续18个月维持不变。

此前,央行在10月15日开展5000亿元中期借贷便利(MLF)时,操作利率并未进行调整,LPR报价基础未发生改变。因此,分析人士此前普遍预计,本月LPR大概率不会发生变化。

昨日,东方金诚首席宏观分析师王青在接受记者采访时表示,近期,一般贷款利率下行较快,二季度末银行净息差收窄至历史低位附近。由此,商业银行下调关键贷款利率定价参考基准的动力不足。7月份降准以来,LPR报价连续4次保持不动的直接原因在于,本次降准带动的银行边际资金成本下降幅度较小,尚不足以促使报价行下调LPR报价0.05个百分点(LPR报价最小调整步长)。

“受市场预期波动等因素影响,9月中下旬以来,货币市场短端利率、3个月Shibor(上海银行间同业拆放利率)、银行同业存单利率等出现不同程度的上行走势。这意味着,在本次报价周期中,商业银行在货币市场的融资成本出现边际上升,导致其主动下调10月份LPR报价的动力进一步削弱。”王青补充称。

尽管LPR已经一年半时间未见调整,但并未影响企业实际贷款利率尤其是小微企业实际贷款成本的下行。在近期举行的2021年第三季度金融统计数据新闻发布会上,央行调查统计司司长兼新闻发言人阮健弘介绍称,普惠小微的贷款维持较高增长态势,继续保持了“量增、面扩、价降、结构优化”的特点。价格方面,9月份新发放的普惠小微企业贷款利率是4.89%,比上年12月下降0.19个百分点。

企业实际贷款利率的走低,有赖于前期一系列“减负”政策。比如,7月份的降准,释放约1万亿元长期资金,每年可降低金融机构资金成本约130亿元。9月份新增的3000亿元支小再贷款额度,在今年9月份至12月份期间发放,央行提供商业银行的再贷款利率是2.25%,可有效降低银行资金成本,提升金融机构对中小微企业的支持力度。

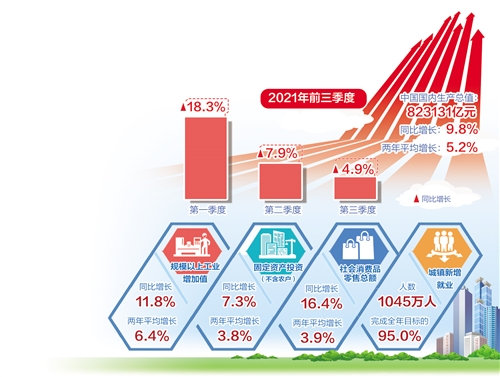

不过,需要注意到的是,国家统计局近期公布的数据显示,9月PPI同比上涨至10.7%,同期CPI同比却下降至0.7%,PPI与CPI的“剪刀差”持续扩大。国家统计局新闻发言人付凌晖在国新办举行的前三季度国民经济运行情况新闻发布会上表示,近期由于国际能源价格持续上涨,国内部分原材料供应偏紧,PPI有可能还会高位运行。

这意味着,多数中下游的小微企业成本压力还在上升,仍需金融体系加大对其支持力度,降低小微企业的融资成本、对冲上游原材料价格上涨压力更具迫切性。

王青认为,在跨周期调节下,本轮稳增长政策力度相对温和,年内MLF利率下调的可能性不大,但这并不意味LPR报价也会一直保持不动。为加大对实体经济支持力度,第四季度央行有可能再次实施降准。一旦降准落地,在累积效应下,1年期LPR下调的可能性会显著增大,下调幅度可能在0.05至0.1个百分点之间。

“这不仅将打破1年期LPR与1年期MLF利率点差固定局面,推动利率市场化再进一步,还会有效带动企业贷款利率更快下行,激发实体经济融资需求,对进一步缓解小微企业‘融资贵’问题产生明显效果。”王青表示。