年内清盘基金数量高峰出现在4月份,当月共有34只基金清盘,股票型基金、混合型基金以及债券型基金的数量分别为5只、17只和12只。

公募基金出清的脚步正在加快。

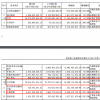

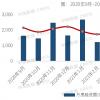

Wind数据显示,截至10月26日,共有193只基金清盘,已超过2020年全年171只的清盘基金数量,这也是2018年之后的第二个公募清盘高峰。

月度数据显示,仅10月份以来,就有12只基金清盘。而据21世纪经济报道记者统计,除了已经在本月开始清算的这12只基金外,还有中融1-3年信用债、信达澳银新征程、九泰科新优享等10只基金发布了召开持有人大会审议终止基金合同的相关公告。

事实上,近年来公募基金新基金发行火爆,规模也不断攀升。基金业协会最新数据显示,截至今年8月末,全市场共有8674只公募基金,规模达到24.02万亿。

但在越来越强的头部效应挤压之下,迷你基金也走到了终点。

21世纪经济报道记者了解到,一些基金公司迷你基金清盘之所以较为密集,与监管部门针对迷你基金的窗口指导有关。

“监管部门对迷你基金有相关要求,若超过一定数量限制会影响新基金审批。”一家大型公募基金人士告诉21世纪经济报道记者。

基金清盘数量再迎高峰

“以往基金公司对迷你基金抱有保壳期望,但现在基金发行便利让基金公司为迷你基金投入资源保壳的冲动减弱,清盘还可以避免公司资源浪费。”北京一家公募基金人士告诉21世纪经济报道记者。

事实上,自2017年以来,公募基金清盘进入高峰时期。Wind数据显示,2017年共有108只公募基金清盘,是2016年的5倍。到了2018年,基金清盘触发最高点,彼时共有429只基金清盘。

今年则是2018年后的又一个清盘高峰。

Wind数据显示,今年已经清算的193只公募基金中,数量最多的是债券型基金和混合型基金,二者分别有87只和71只基金清盘。除此之外,还有26只股票型基金、7只QDII以及2只货币基金。

年内清盘基金数量高峰出现在4月份,当月共有34只基金清盘,股票型基金、混合型基金以及债券型基金的数量分别为5只、17只和12只。

从基金公司来看,创金合信基金、招商基金等基金公司今年清盘基金数量已经超过10只,清盘数量在5只以上的还有华安基金、中金基金等多家公司。

10月26日,中融1-3年信用债发布了召开基金份额持有人会议的公告。公告显示,以通讯方式召开该基金的基金份额持有人大会,审议终止该基金《基金合同》相关事项。

中融1-3年信用债于2016年成立,根据基金三季报披露的最新数据,中融1-3年信用债三季度末的最新规模为2480万元。

值得一提的是,中融1-3年信用债在今年二季度末的规模尚有1.27亿。之所以规模突然骤减,与机构客户赎回密切相关。

数据显示,上半年末单一机构客户持有中融1-3年信用债的份额超过1.24亿份,占比达99.87%。

“由于这只基金原本规模也不大,遭遇赎回后所剩规模让投资受到较大限制,所以清盘。”中融基金有关人士回应表示,“现在整个行业都在追求高质量发展,很多公司都在做基金的清盘,清盘已经常态化,大家都在探索集中优质投研资源做好精品。”

同样在10月份公告召开基金份额持有人大会审议终止基金合同的信达澳银新征程,则是一只灵活配置基金。该基金成立于2018年,截至三季度末,该基金规模仅剩1000多万;类似的还有九泰科新优享,该基金截至上半年末的规模不足200万。

监管引导出清

21世纪经济报道记者获悉,按照监管部门要求,基金公司也在针对迷你基金进行规划。

“监管部门的监管方向一直是要减少迷你基金,按照窗口指导意见,迷你基金数量不能超过一定限制,超过会停发新基金批文,这样也会使基金公司有动力去解决迷你基金的问题。”华南一家公募基金人士告诉21世纪经济报道记者。

“清盘主要还是出于基金公司对产品布局、投入产出比等方面的考虑。”一家银行系公募基金人士表示,“业内以往也会对一些产品进行保壳,但今年清盘的总量确实比去年高了。”

据21世纪经济报道记者了解,此前有公募基金为了保壳寻求资金冲规模,通过资金快进快出,多次在即将临近清盘警戒线后实现保壳;也有基金公司想保壳,但由于产品有持有期限制,难以找到帮忙资金合作。

“清盘还是保壳基金公司都要评估判断,现在基金公司都比较现实,既不会一味地盲目保壳,也不会随随便便就清盘。如果纯粹是由于产品在当前市场缺乏吸引力了,没有必要再做,那就不如清盘;如果有些产品,基金公司判断认为未来还有机会,只是阶段性的规模、客户不达标,那产品还是有存续的可能的。”前述公募基金人士表示。

对于基金投资者来说,持有迷你基金也面临着一定风险。

“基金披露的都是历史规模,处于清盘线上下的基金可能目前规模已经在清盘线以下,投资者会面临六个月产品被清盘的风险。另外部分规模特别小的基金,基金经理可能会比较集中地持有部分行业或者个股追求业绩弹性,相应产品的波动也会变得很大。”盈米基金研究院研究总监邹卓宇告诉21世纪经济报道记者。

“一般出现比较难挽救的基金产品,我们会通过提前跟渠道沟通、给客户发短信、提前暂停申购等等方式不断提示投资者可以考虑赎回。”北京一家公募基金人士告诉21世纪经济报道记者。

“迷你基金持仓集中度高,高弹性同时也会附加高波动,如果持仓的个别个股未来表现不佳,产品的回撤也会大于大多数基金。同时,迷你基金可能存在长期规模过小导致产品清盘的风险,建议投资者慎重选择迷你基金。” 邹卓宇表示。