经过两个多月的调整,中资地产美元债市场仍旧没有起色。即便恒大连续如约支付了1.22亿元的人民币债利息和0.84亿美元、0.45亿美元2笔美元债,但是市场仍未出现向好局面,地产美元债板块市场情绪仍旧相当脆弱。

过去一周,受到接连负面消息的影响,美元债跌幅榜仍然集中在地产板块。奥园一周跌幅达到16-18bps,阳光城22/23年的短期债券上周跌幅超过20-30bps;而佳兆业、雅乐居、合景泰富、禹洲、雅乐居也有不同程度的下跌。评级较高的世茂、碧桂园相对稳定。而值得关注的是,绿地控股(600606.SH)在迅速“降负债、去杠杆”的背景下,美元债逆势上涨,表现出色;恒大不同期限债券也逐步回暖。

目前,多个地产美元债已经跌至违约价附近。当代置业宣布正式违约,其美元债价格跌至20美元附近;阳光城因多条负面新闻冲击下美元债跌至30美元以下;佳兆业在标普的评级从B降至CCC+,展望负面,穆迪此前也将佳兆业评级由B1下调至B2,列入负面观察行列;而在市场不景气的背景下,似乎已经开始出现流动性挤兑。

许多房企有接连违约事件在前,后有美元债与境内债集中到期或付息,多个房企短期流动性压力陡增。

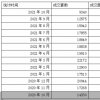

本报记者注意到,截至目前,中国恒大的债券存量金额仍位居中国房企中的第一位,据彭博数据,其美元债存量金额达到192.4亿美元,境内债存量为559亿人民币,遥遥领先,其境外美元债均价已跌至22美元附近;碧桂园美元债存量金额紧随其后,为116.9亿美元,境内债存量位559亿人民币,其境外美元债均价位99美元左右。佳兆业美元债存量金额位列第三,约为115.7亿美元,其境外美元债均价也跌至36美元附近。此外,融创中国、中海地产、禹洲集团、世茂集团以及富力地产的美元债存量金额也超过50亿美元。

业内分析师向记者指出,2017年开始中国收紧房地产贷款与境内债券额度,许多房企只能选择发行美元债融资,3-5年期的债券较多,致使2020年、2021年、2022年到期的债券较多。2021年房产政策进一步收紧,过度金融化的房企面临资金流动链出现断裂,难以周转的现状加之融资渠道几乎被堵死、房地产预售资金监管政策出台,使得这几个月出现了大量的违约债。从侧面可以看中,房产市场扩张过快,野蛮生长的后果就导致了黑天鹅的出现。

11月到期的地产美元债能否如约兑付,市场格外关注。据本报记者不完全统计,11月将有58只地产美元债面临到期或付息,对于违约风险较大的中国恒大与佳兆业的付息情况较为关注。

2021年11月6日,中国恒大票息13.75%的TIANHL13 3/4 11/06/23与票息13%的TIANHL 13 11/06/22的美元债面临付息,而此前三档美元债利息合计逾1.48亿美元的30天宽限期将截止到11月11日。另外,刚刚被标普连降两级至CCC+的佳兆业11月11日票息11.7%的KAISAG 11.7 11/11/25,与11月12日票息11.95%的KAISAG 11.7 11/12/23也令市场较为担忧。