目前,工信部已公布三批专精特新“小巨人”企业,涉及企业数量超3000家,记者从部分已上市的企业中发现,三季度内,公募基金有部分产品对其重点配置,有418家在三季度获公募持仓。

值得关注的是,此前尚未有“专精特新”主题基金进行专项投研,随着首批专精特新主题基金的落地,投资组合大比例覆盖专精特新企业或将出现。

10月30日,首只获批的景顺长城专精特新量化优选股票公布基金合同内容,从个股投资策略来看,将通过量化模型对符合该基金专精特新企业界定的标的进行选择,股票资产将占到基金资产比例的80%~95%。

专精特新企业超3000家

今年三季度,公募基金继续围绕高景气行业个股进行布局,部分具备高成长属性的专精特新标的被重点关注,被投企业超过400家。

Wind统计显示,在专精特新板块收录的678家企业中,有418家在三季度内有基金持仓,占已上市相关企业的一半以上。目前,工信部已对三批专精特新“小巨人”企业向社会进行公示,总计超过3000家。

从基金重点关注的个股来看,三季度内,基金持股数量超过10亿股的仅有两只,为紫金矿业和京东方A,侧重电子领域的投资,立讯精密也在三季度被基金持仓6.15亿股。其他则均在3亿股以下,总体来看,持股数量超过1亿股的有44家,占到所有被投企业数量近一成。

被投企业所属行业的分布则以电子、电气设备和机械设备为主,此外例如像中国重工、航发动力等国防军工类个股也多有基金持仓。比较意外的是,圣湘生物、赛诺医疗等一众医药生物类股票在已上市企业中占据大多数,但从基金的持仓意愿来看稍显谨慎,很多股票未见基金持股。

另据记者观察,备受关注的精选层一直被业内看做“专精特新”的集群,不过就目前的统计来看,入选工信部发布的公示名单企业家数较少,如耐磨科技、星辰科技、商客通、信而泰等为数不多的几家,但入围属地专精特新企业名录的确有不少,可投的公募基金也对其关注有加。如华夏成长(000001)精选6个月定开季内就配置了连城数控、永顺生物、观典防务等精选层拟登陆北交所的股票。基金经理在季报总结中表示,北交所有望成为专精特新企业的摇篮,具有专精特新特质的科技制造业类公司是其长期关注的重点。

基金产品将会越来越多

同样侧重精选层布局“专精特新”投资机遇的还有汇添富创新增长一年,基金经理在季报中表示,扶持“专精特新”是国家的中长期战略,将挑选需求增速快的子行业进行投资。此外,南方创新精选一年、招商成长(161706)精选一年等6只首批精选层基金三季报内均对科技创新领域的投资表示关注。

精选层虽然可作为“专精特新”的摇篮,但从可对接投资的公募基金仓位来看,限制较为明显。综合统计来看,首批精选层基金投资新三板精选层的比例多在20%划设(封闭期,开放期为15%),万家鑫动力月月购一年则设定为15%。

这就意味着,类似精选层基金虽然在投资端较其他权益类产品有一定的稀缺性,但就组合中新三板企业、精选层企业的数量占比相对有限。业内分析表示,可投资新三板精选层股票需承担新三板机制下的特定风险,包括流动性风险、转板风险等,且产品成立初期会对精选层以打新方式参与,个股仓位甚至不会超过5%。

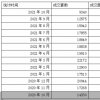

从业绩表现来看,首批6只精选层基金均实现不同程度的正收益。Wind统计显示,年化收益率最高的为富国积极成长一年,截至2021年10月29日为42.45%;万家鑫动力稍逊一筹,但也录得年化4.83%的收益率。

当然,此类基金侧重新三板精选层投资的初衷也并非直接对接“专精特新”,具备专精特新属性的企业也并非全部集中在精选层或北交所。随着专精特新基金以及北交所定开基金陆续获批,市场上专注其投资的产品数量将越来越多,差异化的投资策略和仓位限制更新或将引领新的投资范式。

首只专精特新基金获批

10月30日,首只获批的景顺长城专精特新量化优选股票公布基金合同内容。记者从其内容中发现,投资范围、策略和投资仓位的设定均较此前权益类产品有所不同。

从投资范围来看,该基金可投资于主板、创业板、科创板股票,同时,港股通标的股票、债券、同业存单、股指期货、信用衍生品等部分合规标的也可划入投资范围。另外从投资目标来看,主要通过量化模型优选符合其约定的专精特新主题股票,这意味着,符合专精特新定义的上市公司或是其投资组合的主要构成部分。

对于“专精特新”主题的界定,公告指出,是指企业具有主营业务专注专业、经营管理精细高效、产品服务独具特色和创新能力成果显著的发展特征。且是在工信部公示的国家级专精特新“小巨人”名单中上市企业及其更新。

具体到投资策略,拟采用量化模型在资产评估、风控和交易等环节进行干预,这与目前上报的其他专精特新主题基金有所不同,至少在基金名称上,南方、招商、博时基金上报待获批的产品未引入量化概念。

值得关注的是,该基金股票资产占基金资产的比例为80%~95%,其中投资于该基金界定的专精特新主题相关的股票的比例不低于非现金基金资产的80%。虽然量化交易模型或在外界打上高频、趋势化快速交易等风险标签,不过据记者了解,公募量化大多侧重低频量化的策略执行,且更多覆盖于价值发现的公司基本面研究,类似私募高频量化的交易手法有所不同。

首只专精特新基金合同的公布,是否也代表着类似主题基金在投资范围、仓位比例上的设定趋势有待观察。