11月15日,81家公司在北交所上市。北交所的成立也成功吸引了大量私募机构集中“掘金”。公开资料显示,包括红杉资本、深圳创投在内的“豪华团队”已重返新三板市场。

私募机构拥抱北交所

自北交所宣布成立以来,新三板市场的人气也明显回暖。根据东方财富Choice的数据,三板的做市商指数自9月以来上涨了40%以上,创新指数上涨了30%以上。

受此吸引,不少知名机构也重返新三板市场。以创新型企业和创科为例。红杉资本深圳红杉陈晗股权投资合伙企业和北京启创科苑股权投资基金合伙企业作为公司固定收益项目的认购方出现。据了解,红杉上一次出现在新三板是在五年前。

除红杉外,深圳创投、高淳、阿里、腾讯等资本近期也积极参与新三板固定收益项目,提前布局北交所。

一批始终坚守新三板市场的机构是“忠实的妻子”。在新三板市场挣扎多年的引导基金董事长王俊国表示,北交所的出现对私募基金产生了很大影响。据了解,该私募基金已投资NEEQ年。

他表示,鉴于从创新层到未来在北交所上市的平稳过程,私募基金产品的封闭期有望进一步缩短,被投资企业的退出方式也更加多元化。“北交所诞生后,最直观的感受就是初始筛选对象池的扩大。过去,我们重点从已经实现或有望快速实现5000万以上净利润的三板企业中筛选。北交所诞生后,这一初始筛选标准可以放宽,创新型中小企业的资本化路径可以说在北交所自然而来。”

王俊国表示,从2015年到2019年,NEEQ开始进入发展震荡期。这五年也是大浪淘沙的过程,也是对市场参与者的考验。过去新三板市场存在一个核心问题,就是资金供给有限,大量企业资金需求错配,即供需失衡,与市场一直诟病的交易制度关系不大。正是因为那个时期,引导基金的投资风格变得更加谨慎理性。

寻找IPO潜力标的

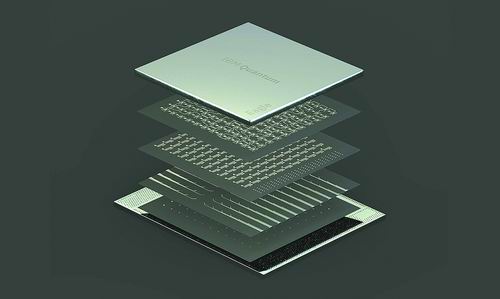

站在新的时间节点,不少投资机构已经开始在“专业化、新鲜感”上抢占赛道。比如中科创兴曾表示,将坚持在光电芯片、人工智能、航空航天、生物技术、信息技术、新材料、新能源、智能制造等领域进行早期投资,挖掘冠军企业。

也有机构专注于“寻找”有IPO潜力的公司。盈科资本表示,将积极寻找北交所潜在上市对象,参考工信部发布的三批“小巨人”名单和省级“专业化创新”名单。

王俊国告诉记者,引导基金长期以来一直在NEEQ市场寻找有IPO潜力的公司。4只此前发行的基金和自有基金投资了10家NEEQ公司,其中8家实现了a股上市。目前,公司还申请了证券私募基金牌照,用于设立北交所。

王俊国认为,引导基金更倾向于采用精准打法,投资企业少而精。公司推出的每只基金一般只投资3~4个项目,资源适度集中。在选择投资标的时,我们主要选择行业或细分市场的龙头企业,更倾向于投资scarci的企业。

北交所开市前夕,精选层持续走强,不少个股表现抢眼,如森轩药业、北国、同里股份等,11月以来涨幅均在30%以上。

王俊国表示,在北交所开市之前,很多精选公司的股价确实涨得比较多。从估值来看,他们还没有到非理性阶段。虽然有些公司的市盈率是30到40倍,但仍处于合理水平。

关于创新层的投资机会,王俊国表示,目前创新层市场分化严重,部分创新层公司估值被高度推测,但仍有大量公司估值超过十倍,甚至不足十倍,基本面质量较高的创新层公司仍有较大的投资空间。

经过前期四年的“飓风和血雨”,投资者对如今的NEEQ是否重拾信心?对此,王俊国向证券时报记者表示,对NEEQ仍缺乏信心,市场上不少NEEQ基金净值仍处于低位,部分投资者对NEEQ市场持悲观态度。“我认为建立信心需要时间。目前,NEEQ市场仍以机构投资者和部分经验丰富的个人投资者为主。”

本质证券分析师朱海滨表示,早期投资者的主要担忧来自两个方面:一是市场流动性低,二是部分NEEQ公司治理存在缺陷。但是随着北交所的开业,这两个顾虑得到了很大的改善。流动性方面,截至11月12日,开市后可参与北交所交易的投资者总数超过400万,与科创板开市时的380万基本持平。在公司治理方面,北交所相关监管规则强调细化明确各方责任,建立健全严格的信息披露规则体系,加强事中事后全链条监管。