11月最后一天,中国银保监会批准恒丰银行在全国银行间债券市场发行不超过100亿元的金融债券。11月,银行掀起了“补血”热潮。截至30日,多家大银行和城市商业银行已规划或完成发行永续债、二级资本债等债券,总发行规模超过2840亿元,创年内月度新高。除了上述恒丰银行,还包括中国银行、建设银行、农业银行、民生银行、平安银行、华夏银行、工商银行等全国性银行,以及郑州银行、贵阳银行等城市商业银行。

资本充足率面临压力

发行的债券类型包括永续债券、二级资本、金融债券等。值得注意的是,本月,中国银行已经发行了两只债券。第一次是11月17日,中国银行宣布12月12日至16日完成规模500亿元的二级资本债券发行。第二次,11月25日至11月29日,完成200亿元减债开放式债券。

今年10月,中国银行业监督管理委员会发布了《全球系统重要性银行总损失吸收能力管理办法》和《系统重要性银行附加监管规定(施行)》号文件,对系统重要性银行提出了更高的资本要求,包括“外部总损失吸收能力杠杆率自2021年1月1日起不低于6%,自2028年1月1日起不低于6.75%”,“系统重要性银行应在满足最低资本要求、储备资本和逆周期资本要求的基础上,满足一定的附加资本要求”根据附加监管要求, 系统重要性银行分为五类,第一至第五类分别适用0.25%、0.5%、0.75%、1%和1.5%的附加资本要求。 19家银行上市,平安银行位列第一组;招商银行和兴业银行在第三组;工人、农民和国有银行属于第四类。有业内人士认为,系统重要性银行集中发债受资产管理新规过渡期即将结束的影响仍较大,但从长期来看,也与新出台的资本要求有一定关系。

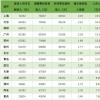

公开数据显示,上市银行核心一级资本充足率大幅下降。中国银行半年报披露,其核心一级资本充足率为10.80%,较2020年末下降约0.48%。截至今年6月末,工行、建行、农行核心一级资本充足率分别为12.90%、13.23%、10.85%,较2020年末分别下降0.28%、0.39%、0.19%。据普华永道统计,截至今年6月末,部分城市商业银行加权平均核心一级资本充足率为9.36%,接近监管红线。从这些数据可以看出,所有银行,无论大小,今年都面临着补充资本的需求。业内人士表示,永续债和二级资本债无法补充核心一级资本,但发债也是为未来做准备。

国有银行起主导作用

从发行人来看,11月国有银行和股份制银行发债步伐相对偏紧。工行27日宣布,11月26日已完成总额300亿元的开放式资本债券发行。工行补充称,募集资金将用于补充其他一级资本。

中国建设银行11月11日宣布,已于9日完成总额450亿元的二级资本债券发行。11月17日,中国农业银行宣布已完成总规模400亿元无固定期限资本债券发行,其中包括中国银行本月上述两次发债。

上述国有银行发行的债券主要类型为永续债券和二级资本,融资规模较大。据记者不完全统计,中国银行计划未来两年内募集资金总额不超过2000亿元,其中永续债1000亿元,二级资本1000亿元。工行计划募集资金不超过1000亿元。

几家股份制银行发行了金融债券。华夏银行11月12日宣布,已于10月10日完成总规模400亿元的金融债券发行。华夏银行表示,募集资金将用于满足资产负债配置需求,优化债务期限结构。民生银行16日宣布,已于12日完成300亿元规模的金融债券发行。贵阳银行发行的金融债券规模要小得多。9日,该行发布公告,8日完成40亿元规模的专项金融债券。贵阳银行表示,募集资金用于向小微企业发放贷款。

更多的股份制银行和城市商业银行专注于发行永续债券和二级资本。平安银行12日发布公告称,已完成发行二级资本债券合计300亿元,郑州银行16日完成发行100亿元永续债券,浙商银行27日完成发行250亿元永续债券,兴业银行26日完成发行450亿元二级资本债券。

除了已经发行债券的银行之外,很多银行都发布了公告,要求获准发行债券。招商银行26日宣布,拟发行不超过430亿元人民币的永续债券。

今年前三季度,共有37家银行发行了43只永续债,同比增长43.33%,其中大部分是中小银行。但中小银行单笔发行规模相对较小,前三季度a股银行共发行2200亿元。11月,多家a股银行集中发债,本月发债规模超过前三季度。中南财经政法大学数字经济研究院执行院长潘鹤林认为,在支持实体经济和自身发展的压力下,永续债作为外生资本的补充方式将越来越受到重视,未来发行永续债的需求可能仍然较大。