一个省级监管部门年前发文,要求辖区内中小银行严格控制现有理财产品规模。对于中小银行来说,2022年,综合净值时代,理财业务何去何从?

据悉,目前中小银行开展理财业务一般有两种思路:一是仍在积极申请设立理财子公司,争取一张“入场券”;另一个更现实的方法是寄售销售的转型。

近日,记者了解到,2022年元旦前夕,有省级监管部门发文,要求辖区内仍有部门开展理财业务的银行严格控制现有理财产品规模,稳步有序降低压力,避免加大未来整改压力。

据悉,此前其他省份也提出过相关要求。目前,随着资产管理新规过渡期的结束和理财公司建设的有序推进,中小银行理财业务的未来越来越受到关注。针对设立理财公司的门槛、投入产出比等因素,分析人士表示,在综合净值时代,代销转型可能成为中小银行开展理财业务的现实选择。

严格控制现有理财业务规模。

有业内人士表示,出台这份文件的原因是,根据《商业银行理财业务监督管理办法》(以下简称“新金融条例”)的要求,商业银行应通过具有独立法律地位的子公司开展理财业务。

据知情人士透露,这被当地银行理解为没有新增理财业务规模。上述文件也要求2022年现金管理产品规模要控制,规模要主动控制。这一要求是为了遵循2021年发布的2022年底过渡期现金管理产品新规。

据悉,2021年年中,部分省份相关监管部门也提出了类似要求:——家无金融子公司的银行将无法新增金融服务,即存量规模锁定并逐步消化中小银行不占优势。

新的理财条例并未明确提出中小银行应退出理财业务,但上述业内人士认为,这一方向是明确的。“虽然新的理财条例提出银行可以独立开展理财业务,但与头部理财公司相比,小银行没有优势。”

中国财富管理网发布的相关报告显示,截至2021年6月末,325家银行机构、20家理财公司理财产品规模达25.80万亿元,同比增长5.37%。其中,城市农村商业银行超过270家,规模小于我国4000多家中小银行。

中国证券投资公司首席银行分析师杨蓉总结了中小银行理财业务的发展特点:从生存角度看,理财产品数量占比超过50%,但募集资金规模占比不足20%;从新发行产品来看,发行产品数量占比近七成,募集资金占比仅10%。从产品类型来看,以稳定产品为主。

即使是上市银行,城乡商业银行的财富管理业务规模也不大。据Wind统计,截至2021年6月末,城乡商业银行理财产品在上市银行的余额大多不足1000亿元,部分银行理财产品余额甚至不足200亿元。

部分银行可能已经“放弃”自营理财业务,逐步转型代销模式。申请金融子公司的条件很多,门槛其实也比较高。首先,注册资本最低要求为10亿元,这将直接消耗银行核心一级资本,影响资本充足率,也可能影响其他业务的发展;其次,中小银行人才、业务、制度等能力有限,难以形成有竞争力的财富管理业务。

对于大多数中小银行来说,另一个更现实的方法是代销业务的转型。“据测算,如果我们参照信托公司的监管标准,10亿元的理财子公司净资本可以支撑1000亿元到1500亿元的理财规模。如果银行理财规模不足1000亿元,则意味着理财子公司成立后业务不够饱和,会影响资金使用效率。”招联消费金融首席研究员董希淼认为,对于理财规模在1000亿元以下的中小银行,应抓住第三方机构尚未开放销售理财产品的时间窗口,提高理财产品的销售能力,努力成为理财产品的“综合超市”。

银行登记托管中心总裁程佳俊表示,随着资产管理新规过渡期的顺利结束,中小商业银行将成为理财市场代销机构的主力军。要加强销售流程、渠道、人员的管理,规范业绩基准的确定和使用,未来协同丰富产品线和客户群,开创产品优势和渠道优势并存的新局面。

据测算,代销业务转型对银行收入影响不大。杨蓉认为,有限理财业务对中小银行营收的影响不会超过2%,如果考虑倒卖后中间业务收入的增加,影响只会更小。

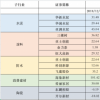

根据中国财富管理网的相关报道,2021年,大量机构推出了财富管理代理业务,但龙头公司是股份制银行和国有银行。2021年上半年,669家机构开展银行理财代理业务,全市场产品2775种,总金额14840.49亿元。从代理销售来看,股份制银行和国有银行分别占代理销售的43.71%和20.13%,在市场上处于领先地位。