1月11日,a股市场三大指数继续下跌。截至11日收盘,上证指数、深成指和创业板指数今年以来分别下跌1.99%、4.27%和8.02%。在市场调整下,主动权益类基金净值不断回调,新基金也受到一定影响,基金经理在年初迎来“大考”。

诚诚基金全年收益为负。

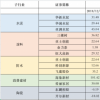

Wind数据显示,截至1月10日,除货币市场基金外,包括股票型基金、混合型基金、QDII基金、FOF基金在内的各类基金年均业绩均为负值。其中,混合型基金平均收益率为-3.13%,降幅最高;股票型基金和QDII的平均回报率分别为-3.09%和-1.94%。据记者统计,截至10日,基金净值更新,全年全市场有5802只(A/C合并计算,下同)基金出现负收益,占比超过60%,其中71只基金在不到10个交易日内净亏损超过10%。

主动权益类基金(股票型、灵活配置、偏股混合型)在本次大调整中占了相当大的比重。据记者不完全统计,在3731只主动权益类基金中,今年有3364只收益为负,占比90%。回调基金多为主动权益类基金。数据显示,今年下跌超过10%的71只基金中,有51只属于主动权益类。

受市场影响,在配置类型上,回撤较多的权益类基金具有鲜明的行业特征:在早期资本密集的领域,如光伏等新能源产业链、高端制造业、军工等。基金净值大幅下跌。例如,在年内下跌超过10%的基金中,有16只基金的名称中含有“光伏”一词。同时,2021年回调严重的农林牧渔金融地产等行业基金,2022年初市场表现良好。前海开元沪港深农业今年主题选择增长6.85%,在主动权益类基金中排名第一,其次是华泰白锐新金融地产,今年增长6.45%。

另一方面,在本轮回调中,各行业精选出来的权益类基金表现出了良好的抗风险能力。Wind数据显示,财通智慧成长、前海开源沪港深大消费、广发创新驱动等今年迄今已实现5%以上的盈利,均采用多领域投资策略,而非专注于单个行业或产业链。同样,中欧新蓝筹、广发多因子、交通银行趋势混合等有市场布局的产品年内回撤也控制在2%以内,远低于权益类基金平均水平。

基金经理关注长期投资价值。

a股市场持续波动,调整背后的原因,以及未来如何切换市场风格,成为近期机构研究的热门话题。

中信证券表示,年初机构大幅调仓加速“高开低走”,高位赛道群崩塌再现,而稳健增长至少是一季度持续主线,市场对低位蓝筹股的共识将进一步加强。CICC表示,近期“稳增长”仍将是市场主线,而制造业增长方式可能继续受到压制,仍需等待时机。大证券认为,2022年市场不缺结构性机会,风格会更加均衡,有价值和成长的机会。目前创业板和科创板估值不低,科技成长蓝筹相对价值估值溢价明显。短期要注意回撤风险,但代表转型升级的技术增长仍是中长期主线。

然而,对于基金经理来说,与短期波动因素相比,公司的投资价值和发展“市场上热点切换和游戏太多,很难研究清楚。这种切换和博弈是相当随机的。要关注公司的内在投资价值和行业的长期发展潜力,自下而上选股。”前海开源基金经理崔小龙表示,“如果以公司5年甚至10年后的现金流或盈利能力作为判断依据,短期业绩或波动并不是很重要,这种盈利能力的波动远远小于公司技术或产品本身竞争力的变化。”

“一般来说,短期板块的轮动和冲击都是情绪反应,也就是所谓的‘情绪选择者’,而中长期才是根本的‘秤’。”建行基金权益投资部执行总经理陶灿表示,2022年板块轮动仍将比较快,稳增长板块和增长板块市场将阶段性反复,在好行业中选择低估值股票是一种有效的投资策略。

平安基金经理高颖建议,上、中、下游均衡配置是2022年投资主线之一。高伟表示,2022年的市场没有2021年那么极端,会更加均衡。从PPI和CPI剪刀差的缩小可以看出,中下游的成本压力在放缓,同时由于需求边界的恢复,价格上涨能力在提升。相对而言,中下游盈利能力有望好于2021年。

从投资者的角度来看,环球基金投资与金融工程部总监林对记者表示,“基金波动越大,交易损失越高,持有基金的投资者越容易高买低卖,导致实际投资回报下降。因此,在很多情况下,投资者的实际收益在很大程度上落后于基金的净业绩。”林认为,从基金优化的角度来看,基于“历史收益率英雄”的基金选择模型相对简单,基金调整投资风险后的收益特征至关重要。