继去年11月招商银行和阿里巴巴大幅减持后,第三大海外中资股票基金减持了贵州茅台。

记者从晨星官网获悉,瑞银(卢森堡)中国精选股票基金(UBS)旗下子公司11月减持贵州茅台7.52%。去年12月,该基金继续减持贵州茅台。截至2021年12月31日,基金持有贵州茅台股份数量较11月底减少12.40%。

瑞银大举减持茅台

在预期涨价的情况下,去年底消费股迎来强势反弹,贵州茅台从1500元左右连续上涨至2200元左右,期间累计涨幅超过40%。

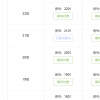

尽管股价飙升,但海外中国股票基金仍在悄悄减持贵州茅台。晨星数据显示,截至2021年12月31日,瑞银子公司瑞银(卢森堡)中国精选股票基金在贵州茅台的持股数量较11月底减少12.40%,持股数量降至232.16万股,市值7.47亿美元,为基金第二大尴尬股。

瑞银(卢森堡)中国精选股票基金于2018年7月首次买入茅台,此后一直重仓持有。但去年底,该基金接连减持茅台,11月减持7.52%,12月再次减持。

11月,中国平安和招商银行也被瑞银(卢森堡)中国精选股票基金减持。12月份,该基金继续减持,中国平安持仓较11月减少7.45%,招商银行持仓较11月减少3.39%。

值得一提的是,在互联网股票估值大调整的背景下,瑞银(卢森堡)中国精选股票基金改变了对互联网股票的态度。去年10月和11月,该基金先后减持了阿里巴巴、腾讯控股和网易。但从其12月持股情况来看,除腾讯控股小幅减持外,该基金的网易、阿里巴巴等持仓保持不变,美团逆势上涨3.17%。

晨星数据显示,瑞银(卢森堡)中国精选股票基金最新规模为77亿美元。截至2021年11月底,为第三大华侨权益基金。由于核心资产股集体调整,基金去年亏损25.9%,基金规模严重缩水。

北向资金2021年净流入额创新高

2021年,北向资金配置a股市场的进程再次加快,净流入4321.69亿元,为开通以来最大年度净流入,其中沪股通净流入1937.27亿元,深股通净流入2384.42亿元。

作为配置外资的重要渠道,截至2021年12月31日,陆股通持股约2.74万亿元,占流通a股市值的3.66%,对a股的影响力持续上升。

据中信证券统计,2021年配置资金主要流入新能源和计算机,主要流出国防军工、商业零售,交易资金主要流入银行和新能源,主要流出食品饮料和家电。

技术制造是2021年北向资金配置的重点方向。配置资金全年围绕锂电池产业链进行分配,电力设备和新能源合计净增1107亿元,此外,配置与锂电池中上游相关的基础化工股(509亿元),交易资金主要流入银行(147亿元)和电力设备及新能源(89亿元),计算机也是配置资金(547亿元)和今年外资消费主要减少,重点是食品、饮料、家电。抛售压力主要来自交易性外资,全年外资配置保持中性。

然而,2021年12月,外资开始恢复对金融和消费部门的配置。12月份,计算机(102亿元)、新能源(92亿元)和基础化工(70亿元)仍位居第四

2022年,疫情后的“放水”宽松即将退出,市场一度担心外资会退出。不少机构预计外资准入步伐可能放缓,但预计全年仍将贡献约3000亿增量资金。

今年以来,在疫情反复、通胀担忧、美联储锥形化等多重扰动下,全球股市波动加剧,外资净流入节奏放缓。截至今年1月11日,北向资金净流入69.34亿元,沪股通净流入88.34亿元,深股通净流出19亿元。

近日,在第22届瑞银大中华区研讨会媒体见面会上,瑞银全球金融市场部中国区负责人方东明表示,尽管过去一年地缘政治和部分行业政策存在较大不确定性,但外资投资a股的方向并未改变。不仅如此,部分外资对a股的投资在中国会展业大幅增长,未来这一趋势还将持续。瑞银证券中国策略师孟磊预计,2022年外资流入a股的规模将达到3000亿元。经过2021年的调整,他认为消费股在2022年会有所好转。在诸多不确定性下,这是a股市场中期相对确定的机会。第二季度,大消费领域可能会一枝独秀。

郭盛证券认为,外资低配置没有改变,长期配置逻辑不变。目前外资a股仅占5%左右(2021Q3),仍处于明显的低配置阶段。“水下去了。

流”的长期增配逻辑并未改变。不过,流动性边际收紧,节奏或受制约。国盛证券认为,美联储加息周期开启,全球流动性环境与人民币资产的性价比都存在一定的负面影响,可能会制约外资入场节奏,但“劝退”概率极低。

国盛证券表示,人民币双向波动日益常态化,2022年的贬值空间预计相对可控,有利于外资稳定流入。2021年不仅政策明确定调人民币维稳,而且人民币韧性也在下半年持续显现,双向波动日益常态化,未来的贬值空间预计相对可控。

中金公司也表示,中外经济周期再度“反向”,中国增长上行、海外增长下行,增加中国资产吸引力;海外供应链风险仍然存在带来持续高通胀,给人民币带来升值压力,推动外资配置中国资产;前述长期、结构性因素继续作用,中国的高成长性、制造业高竞争力以及资本市场的进一步开放,都有望继续吸引外资流入。