市场波动,跟踪股波动加大,多只基金表现明显回撤。新年伊始表现良好的股票型基金有哪些特点?

新年伊始,a股风格大变,新能源、半导体、军工等赛道股高位剧烈波动,稳增长板块强势上涨,高低切换明显。今年业绩浮动的红股基金表现如何?记者了解到,36只权益类基金净值均创今年新高,还有去年表现强劲的高成长低回撤基金产品,如中庚小盘股、中泰宇恒价值优选、中欧恒力三年定开、中庚价值灵活配置、中欧潜力价值A、广发价值龙头A等,此外,年初以来,以房地产产业链、银行为代表的稳健增长板块表现稳健,也是净值最大的催化剂

部分去年绩优基金

扛住了

a股的切换显而易见。大多数优秀的基金产品在去年第一年表现不佳,只有少部分基金经受住了考验。

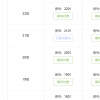

Wind数据显示,剔除QDII基金,截至1月11日(份额整理,文中采用此统计标准),36只权益类基金净值再创新高。除了郭芙CSI现代物流ETF、汇添富CSI中药A等被动指数基金外,还有金元顺安袁琪、中泰宇恒价值优选、中泰兴源价值优选A、工银瑞士瑞信银行战略转型主题A、广发多元战略等。

据记者统计,2021年高增长(净值涨幅超30%)和低回撤(最大回撤不足15%)的基金中,九台瑞福事件带动A、中耕小盘股价值、中泰宇恒价值偏好、中欧恒利三年定开、中耕价值灵活配置、中欧潜力价值A和广发价值领先A等。经受住了今年年初市场下跌的考验,其净值表现稳健。

小盘股价值和中耕价值的聪明灵活配置,由明星基金经理邱东荣管理。邱东荣管理的另外两只基金,中耕价值品质一年持有期和中耕价值试点期,年内回报率均在5%以上。按照邱东荣的市场观点,展望2022年,虽然流动性仍相对宽松,但经济下行压力依然存在,市场结构高估低估的局面有望阶段性维持。投资应该更坚实地建立在业绩和盈利的基础上。对于交易拥堵时面临基本面风险释放的高价值资产,我们要谨慎。要找风险低、成长性好、估值很低的行业和领域,构建低风险、高收益的投资组合。

价值领先A的基金经理是广发基金新生代基金经理林颖睿。从净值曲线来看,其管理的多只基金产品在经历了去年上半年的强势开盘后,已经沉寂了半年,经过调整后,近期表现强劲。Wind数据显示,林颖睿管理的5只基金产品年内收益均为红色。

中欧潜在价值A由中欧基金经理曹明昌、袁、共同管理。

稳增长行情助攻

2000年以来,以房地产产业链和银行为代表的稳健增长板块表现稳健,是a股市场最大的亮点。受益于此,不少去年业绩不佳的基金迎来了光明时刻。

Wind数据显示,今年收益居前的权益类基金多为金融地产概念基金,如华泰白锐新金融地产、华夏恒生中国内地企业高股息ETF、招商CSI 300地产A、泰康港股通CSI港银A、中海优势精选等。年回报率均超过5%。

杨管理的华泰新金融地产混合基金成为目前表现最好的基金,年内回报率超过8%。该基金主要投资于房地产、银行、保险等领域的股票。

恒生基金认为,与“稳增长”政策相关的风格偏好将持续,去年底PMI持续上升。在中央经济工作会议基调下,各地重大项目预计一季度开工,将带动投资明显回升。市场前期略显担忧的中长期信贷,一季度也有望放量。

金鑫基金基金经理周伟表示,一季度最大的政策确定性是稳增长的动作一定会做好,上半年会有两个演绎结果:如果房地产投资企稳,房地产产业链将表现良好;如果房地产投资增速上不来,相信本轮宽松政策会有所加剧,市场会更快回归成长股的风格。

小规模基金居多

Wind数据显示,截至1月11日,今年业绩突出的100强股票型基金无一超过100亿元,大部分不足10亿元。小规模基金凭借基金的灵活性在市场上如鱼得水,这也是近年来的一个显著特点。

有基金人士指出,基金规模与业绩的矛盾一直是投资领域关注的焦点。近年来a股结构性市场明显,中小市值的新兴成长股上涨,大大提升了可灵活调仓的小规模基金的业绩。此外,大多数小规模基金的基金经理相对年轻,敢于押注新兴赛道,对a股风格转换敏感。

事实上,近年来,年收入最高的基金呈现出基金经理“年轻化”的特征。比如2021年,该基金管理的前10名基金经理,没有一个工作年限超过十年,有6个投资经理工作年限不足两年。这些年轻的基金经理初始管理规模较小。由于他们的出色表现,基金规模也相应增加。