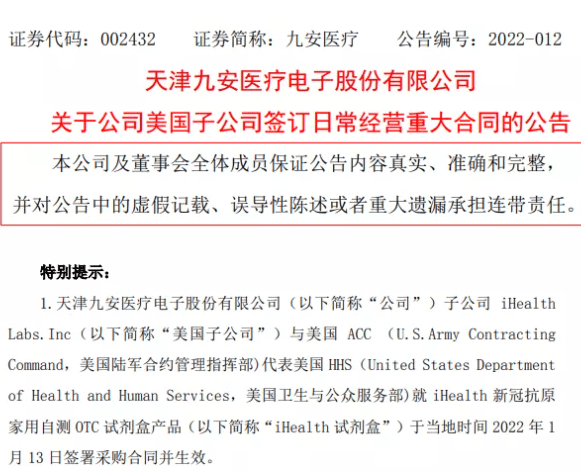

继中银基金多只债券产品2021年第四季度报告披露后,今日还公布了首份2021年第四季度权益基金报告。

1月14日,安信医疗健康发布第四季度报告称,自2021年初成立以来,基金收益率已超过40%,跑赢大部分明星基金经理。从基金持仓来看,该基金持有多只中药股。2021年底,中药股爆发式上涨,基金净值也在此期间大幅上涨。

在季报中,安信医疗健康基金经理谈了很多投资策略。他表示:“基金仍将坚持更加均衡的配置,积极布局一些估值较低、成长性较好的非热门赛道股票,部分高景气赛道的标的在调整后已逐步进入可配置区域。”

“新手”池陈森迎来首秀

安信医疗健康的基金经理是池。公开业绩信息显示,他曾任中投证券股份有限公司研究部研究员、上海郁秀资产管理有限公司研究部研究员、中泰证券股份有限公司研究部研究员、安信基金管理有限公司研究部研究员,现为安信基金管理有限公司研究部基金经理

今年年初,安信基金推出了一只股票型基金,这是一只安信医药健康主题股权发起的证券投资基金。也是池在安信基金管理的第一只基金。从履历来看,他当基金经理也是“新手”。

研究员迟在基金成立后取得了优异的成绩。这只基金只用了一年时间,第四季度就实现了42.84%的收益率和16.66%的收益率,远超市场和大多数明星基金经理。

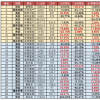

从2021年末安信医疗健康(a股)持仓情况来看,基金持仓较为分散,前十大尴尬股市值合计4.88亿元,占基金净值的43.78%。

重仓股中有很多中药股,包括唐艺昕、桂林三金、新邦药业、华润三九等。

四季度,该基金大幅加仓旗下多只尴尬股,其中无锡药明康德加仓578.82%,期末持股45.76万股,持仓市值5426.37万元,唐艺昕、罗普药业、思太力持仓翻倍。桂林三金、九店药业、新邦药业等多只股票持仓保持不变。

根据基金合同,在股票投资方面,安信医药健康股票A主要跟踪医药健康行业,由从事医药健康相关产品或服务的研发、生产或销售的公司组成。在医疗健康主题定义的基础上,通过定性分析和定量分析相结合的方式,重点关注医疗健康行业竞争优势明显、成长性好的上市公司,选择具有投资潜力的股票。

池陈森:积极布局性价比高的非热门赛道股

2021年,多只核心资产股接连调整,而以核心资产布局为主的明星基金经理的基金均出现不同程度的回撤,而以新能源等跟踪股为主的基金则在去年全线爆发。

一些不关注热点、布局冷门行业的基金经理也获得了超额收益。据安信医疗健康季报介绍,四季度期间,基金整体仍坚持相对均衡配置,在部分高估值高景气赛道标的上逐步实现收益,并在底部挖掘了部分低估值高增长标的,在中药、低值易耗品等板块加大配置。

2021年第四季度,CSI医药指数延续7月初开始的下行趋势,期间震荡下行;虽然主流赛道标的总体调整幅度较大,但中药、特色原料、低值易耗品等低值板块正在悄然走强。

迟认为,一方面,主流赛道标的调整是由于前期持续上涨导致的高估值,高估值隐含着高预期,容易从根本上低于预期。另一方面,由于前期主流赛道标的机构持仓过度集中,在基本面无法持续超预期的背景下,部分机构成为做空力量。但中药、特色原料、低值易耗品等低估值板块的强势,是因为过去几年市场过度忽视了一些非热门赛道,对这些行业的变化不敏感,很多非热门赛道股票的估值性价比都不错。热门赛道和非热门赛道的估值差就像橡皮筋,拉得太长,自然反弹的内生动力非常大。

展望2022年一季度,池表示,基金仍将坚持更加均衡的配置,积极布局部分估值较低、成长性较好的非热门赛道股票,部分高景气赛道的标的在调整后已逐步进入可配置区域。未来我们仍然看好创新升级、消费升级、制造业升级三个方向,但在估值性价比更高的制造业升级方向的地位会更重。在下一阶段的投资中,基金会坚持在好的赛道上深入研究,寻找投资机会,找到阿尔法的想法。

风格真要变了?

今年以来,跟踪股自2021年四季度以来持续调整走势,不少龙头跟踪股大幅下跌,也导致去年不少冠军基金产品大幅回撤,考验着投资者的心理承受力。

然而,许多冷门股票在今年年初上涨更为显著。比如中药股经过连续调整,去年底以来特别强势,今年年初延续强势趋势。房地产、保险、银行等传统蓝筹板块也在连续调整后迎来了久违的强势上涨。

围绕风格切换的话题,今年年初,机构展开了热烈的讨论。

有机构认为,本轮跟踪股下行后,预计跟踪股内部分化将加速,市场风格可能进一步从主流跟踪股向边际跟踪股转移。但有机构指出,行业基本面并未改变,短期风格切换可能无法实现。

招商证券认为,2022年以来风格和行业结构如此剧烈波动超出了绝大多数投资者的预期,主要因为:1)开年新发基金略不及预期,对于增量资金规模存疑。2)美债收益率快速上行,投资者担忧新能源重演2021年医药、白酒剧本。3)稳增长的方向阻力更小。

成长板块还会不会继续下跌、稳增长方向还有多少上涨空间、市场风格会不会全面切换?招商证券表示,新年开始新能源板块并无基本面层面的实质利空,主要是对2022年预期的变化。招商证券预计年内整体偏大盘价值风格,稳增长的方向除了传统领域的估值修复行情,还应重点布局新基建(能源基建、数字基建),核心赛道板块在经济下行背景下,细分板块个股会因为业绩的分化而出现表现的分化,这些热门板块会从行业β变为个股和细分赛道的α行情。

但华金证券则指出,2021年底一系列政策的变化,对市场的短期情绪造成了不同的影响,但总的来说积极的财政政策和稳健的货币政策,这一提法并未变化,既要保证财政支出强度,实施新的减税降费政策,适度超前开展基础设施投资。同时又严肃财经纪律,坚决遏制新增地方政府隐性债务。稳健的货币政策要灵活适度,保持流动性合理充裕。总体来看,在稳经济的同时仍将注重政策的稳定和合理适度,新能源产业链、大科技和国防军工等成长板块的长期逻辑并未发生根本改变,短期的风格切换或许不具备持续性。