结构性行情继续演绎,基金公司布局的产品类型也有一些新变化。近期已有多只平衡混合型基金发行或计划发行。平衡混合型基金作为混合型基金的二级分类之一,并不是热门产品。在2020年之前,这类基金三年内没有发行过一次新产品,相比其他三类混合型基金来说“冷门”。

但自2021年以来,尤其是2021年下半年以来,平衡混合型基金的发行和成立步伐明显加快。业内表示,未来一段时间市场将主要呈现震荡上行格局,“攻守兼备”的权益债平衡混合型基金发行将持续升温。这类基金寻求在波动的市场中平滑投资组合的收益和风险,提高投资组合的稳定性。

平衡混合基金密集发行

在2000年以来已经推出或计划发行的众多基金类别中,此前并不多见的平衡混合型基金(非FOF)多次出现,引发关注。

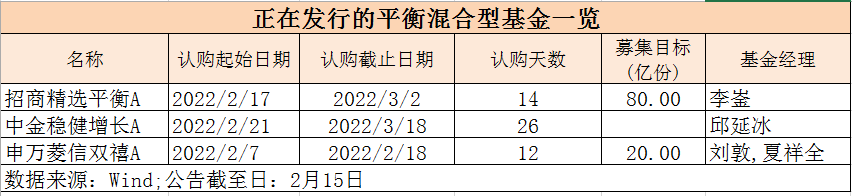

2月17日,招商精选均衡组合即将开始申购。作为一只平衡混合型基金,本基金股票、存托凭证等权益类资产的投资比例为30%-70%,其中投资于港股的股票比例低于股票资产的50%。

招商精选平衡混合基金拟任基金经理李颖,现任招商基金投资管理部副总监。拥有丰富的股债平衡投资经验,也是公募市场上为数不多的坚持股债长期平衡风格的公募投资舵手。

无独有偶,2月21日,另一只平衡混合型基金黄金稳健成长也将开始募集。该基金将由基金副总经理邱管理。本基金通过股票、债券等资产的合理配置,追求收益与风险的平衡,努力实现基金资产的长期稳定增值。

据了解,邱长期坚持绝对收益导向的投资理念,在自上而下和自下而上相结合的基础上,更加注重宏观和中观层面的分析研究,通过资产配置和仓位管理,实现资金的长期稳健增值。

此外,目前有一只平衡混合型基金正在发行,即申万菱信双喜混合型,于2月7日发行。早在1月初,招商基金就已经成立了同类型的基金——,同样由李颖管理。

在建仓策略上,据一位基金经理介绍,他管理的一只基金,在股票投资方向上,采取的是价值与成长两翼均衡配置。价值端主要配置银行、地产、煤炭、钢铁、建材、家居等;在成长端,重点配置空间大、增速快、估值尚未完全高估的,如军工、电力系统、元宇宙、制药、快递等子行业龙头。

债券建仓策略方面,利率债、低价债转债、高等级信用是基金建仓初期的主要策略。兼顾收益、风险和流动性的平衡。不参与信贷下沉收入。

“冷门”产品热度渐升

再看时间维度,平衡混合型基金过去并不流行甚至“冷门”,但近两年逐渐增多,尤其是去年下半年以来。

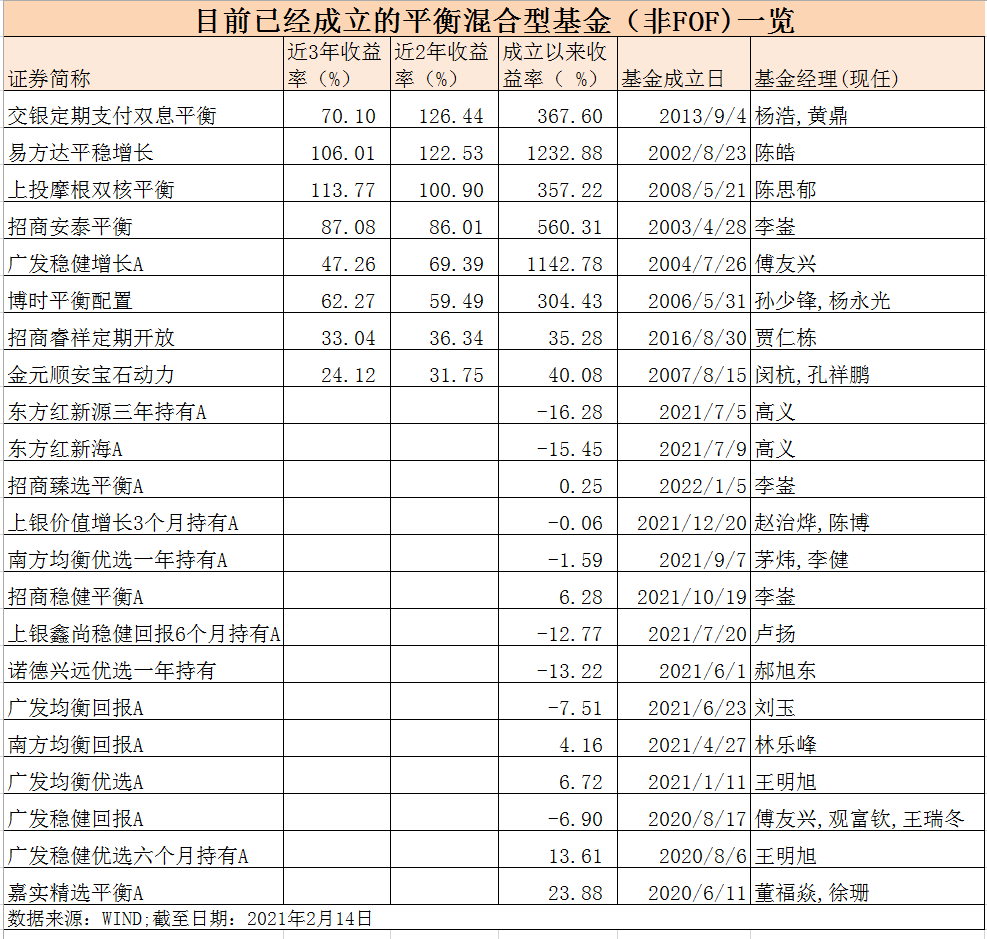

Wind数据显示,目前市场上共有22只平衡混合型基金,属于极少数基金类型。最早的产品之一是易方达稳健成长,成立于2002年8月。之后的六年,基本上每年都会成立一只这种细分类型的基金。然后在2013年和2016年分别成立了1只基金。

未来三年(2017 -2019年)没有新成立平衡混合型基金(FOF基金除外)。直到2020年,这样的基金再次出现,当年又陆续成立了三只新产品。

到2021年,平衡混合型基金的数量将迎来一个大的阶梯式增长。全年成立的平衡混合型基金多达10只,其中下半年成立6只,由东方红鑫源持有3只

为什么这些基金越来越“火”?业绩分化一直是基金每年的共同话题。但近两年来,a股市场很难再有以往的整体行情,取而代之的是震荡的结构性行情,导致风格不同、主题不同的新基金表现更加分化。

权益负债平衡策略已经成为基金经理度过波动的法宝之一。“权益债平衡基金的股票仓位是30%-65%。行情好的时候,可以分享行情上涨的收益。如遇市场调整,其股票仓位可在30%-65%内移动,大概率可小于股票型基金的回撤。”某银行渠道理财经理表示。

招商精选平衡混合拟任基金经理李颖也表示,“最近这类平衡型产品比较多,主要是整体平衡型产品在过去几年取得了不错的业绩,部分平衡型产品过去给投资者带来了更好的投资体验,整体客户体验也更好。因此,顺应市场需求,基金公司加快了布局步伐。”

从实际表现来看,Wind数据显示,截至2月14日,近5年来,8只仅表现可追的平衡混合型基金整体表现较好。交银定期支付双息平衡、易方达平衡成长、摩根双核平衡,五年内最大回撤不超过30%。

招商安泰平衡、广发稳健增长A、博时均衡配置、招商瑞祥定期开放、金元顺安宝石动力等成立五年以上的基金,在过去的五年和三年都取得了可观的收益。

然而,平衡型基金在最近波动的市场环境中表现良好。Wind数据显示,截至2月14日,主动股票型基金和偏股混合型基金年初平均收益率分别为-11.74%。

和-11.05%,而平衡混合型基金的平均收益率为-4.28%。

在不少基金出现回撤的情况下,部分平衡型基金仍然实现了正收益。如招商稳健平衡年内净值增长率为5.28%,同期嘉实精选平衡也取得了正收益。

平衡型基金或将持续升温

业内人士认为,市场短期或将大概率反复震荡,中长期向上趋势有望延续,但市场结构性行情逐渐趋于均衡。

平衡风格市场下,比起聚焦某类资产的基金,注重大类资产配置和股债动态平衡的平衡策略基金这类以往的小众品类热度将持续上升。

谈及平衡型基金与其他类型基金的差异及优势,李崟介绍道,该类基金整体上波动性比股票型、偏股混合型要低一些,比偏债型要大一些,但是历史业绩长期收益又明显跑赢了偏债型,可能比偏股又低一些,所以它整体的风险收益的水平比较适中。

“通过过去几年我们管理这类平衡型基金的经验来看,要想管理好这类基金,” 李崟进一步表示,对于大类资产配置、行业配置等是比较关键的。我们分析投资者有时候投资感受不是特别好的一个主要原因,其实还是第一步在自身大类资产配置上可能有待完善。”

在他看来,普通投资者往往是在股票型基金涨得比较好的时候开始关注它,运气比较好的投资者可能赶上权益市场的最后一段买入,运气不好便往往买在高位,债券型基金也是如此,所以整体对于投资者来讲,对大类资产配置的预判非常关键,即未来一段时间内权益资产和固收资产哪个表现更优。

“然而对很多非专业的投资者来讲,并不具备这个专业能力,但是这个能力恰恰是我们管理平衡型基金最重要的一个能力,需要宏观的把握、深度的研判、前瞻性的研究,需要对于整体的大类资产配置作出前瞻性的判断。” 李崟说道。

在李崟看来,股债平衡型的产品对没有任何专业背景、专业经验但有一定风险偏好和承受能力的“小白”投资者来讲,或许是一个不错的选择。“因为平衡型的产品,它从大类到中观行业到个股为投资者来配置、思考、选择,帮助基民解决想着什么时候买股票型基金、什么时候买债券型基金的问题。所以我觉得平衡型基金相对适合前述这类投资者。”他介绍称。

另据证监会公布的信息显示,目前仍在排队候批的股债平衡型产品至少还有创金合信社会责任平衡混合、创金合信动态平衡混合、招商安鼎平衡1年持有等。