近日,重庆银行发布公告称,总额为130亿元的可转换公司债券将于4月14日起在上海证券交易所上市交易。该债券简称为“崇银转债”,债券代码为“113056”。

据悉,本次可转债存续期为2022年3月23日至2028年3月22日,转股起始日为2022年9月29日。票面利率第一年至第六年分别为0.20%、0.40%、1.00%、1.70%、2.50%、3.50%。“再银行可转债”将是今年上市交易的第三只银行可转债。由于资本补充需求依然旺盛,可转债受到上市银行的青睐。

几家银行计划发行可转换债券。

至于募集资金用途,重庆银行表示,本次发行可转债募集资金扣除发行费用后,将全部用于支持重庆银行未来各项业务的健康发展。可转债转股后,将按照相关监管要求用于补充重庆银行核心一级资本。

根据公告,重庆银行本次发行的可转债初始转股价格为11.28元/股,不低于该行在招股说明书公告前二十个交易日a股股票交易均价(若该二十个交易日内有因除权、除息引起的股价调整, 调整前一交易日的交易价格,按照相应除权或除息调整后的价格)、前一交易日本行a股股票平均交易价格、最近一期经审计的每股净资产和股票面值计算。 截至2022年4月12日收盘,重庆银行a股价格为8.89元/股。

公告显示,本次可转债配售中,原a股股东优先配售金额约为95.63亿元,占本次发行总额的73.56%;网上投资者认购33.81亿元,占比26.00%;保荐人和联席主承销商承销5661.2万元,占比仅为0.44%。

与重庆银行类似,今年以来,多家上市银行通过可转债补充核心一级资本。1月14日,兴业银行发行的兴业可转债正式在上交所上市交易,发行规模500亿元。

3月30日,成都银行发布《公开发行A 股可转换公司债券上市公告书》显示,80亿元可转换公司债券将于4月6日起在上交所上市交易,债券代码为“113055。简称SH。成都银行表示,本次发行可转债募集资金扣除发行费用后,将全部用于支持该行未来业务发展,并在可转债持有人转股后根据相关监管要求用于补充该行核心一级资本。截至4月13日收盘,“殷诚转债”报123.19元/张。

3月28日,齐鲁银行发布公告称,公开发行a股可转债获证监会受理。据悉,本次可转债规模不超过80亿元,转股后按相关监管要求计入核心一级资本。

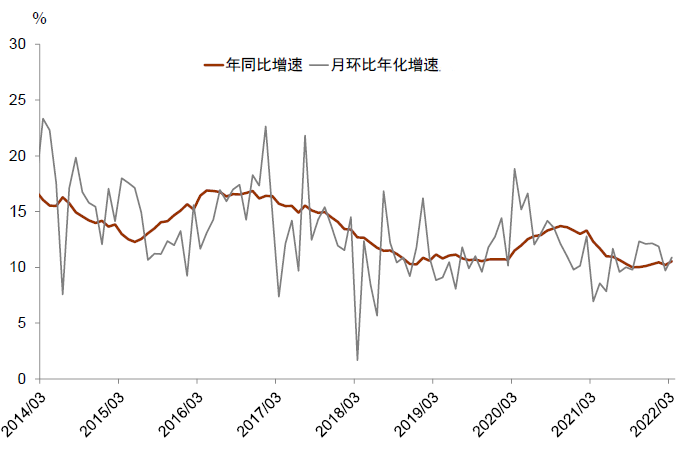

据悉,银行可转债在现有可转债中占比较大,近年来发行节奏明显加快。2020年全年,仅青农转债和紫银转债就发行了95亿元;2021年发行的银行可转债包括上海银行可转债、杭州银行可转债、苏州银行可转债、南银转债、兴业转债(2022年上市),总规模1100亿元;2022年已累计发行210亿元可转债,包括白银转债和重银转债。此外,常熟银行、齐鲁银行、民生银行合计640亿元的可转债计划也在积极推进中。

银行如此热衷于发行可转换债券,主要是为了补充其核心一级资本。国泰君安研报称,资本充足率是银行经营的底线,也是银行扩张的基础。

根据西泽研究所的研究报告,银行可转债可以通过打通“货币-资本-信用-实体-货币”的循环,将社会中的资金转化为银行的经济资本,再转化为银行的信用,再转化为实体经济的信用。实体经济的信用通过贷款创造存款,也创造广义货币。在这个过程中,最终实现从货币到信用的转化,形成——的循环。前提是这些实体项目整体上能创造较高的收益率。这种转换机制在当前经济稳增长的政策基调下显得尤为重要。

对于未来可转债的投资价值,李由美投资总经理何金龙对记者表示,2021年可转债市场经历牛市,2022年初可转债估值中值在一季度出现明显回调。虽然可转债溢价率处于历史高位,但从中间价估值来看,市场估值合理,二级市场表现出良好的流动性,表明可转债市场吸引力不减。在当前稳增长的宏观政策下,与财政政策、货币政策相关的宏观经济体系密切相关的高性价比可转债有望出现结构性行情机会。

2022年以来,由于多重因素的扰动,二季度主线保持平稳增长,与此政策相关的板块会有变化。在相应板块的波动过程中,投资者可以利用可转债增加的收益构筑安全底部,同时把握主要上涨行情,根据资金风险承受能力均衡配置相应标的。

广发证券也表示,经过反复估值,银行转债是不错的选择。

东方金诚分析师曹媛媛认为,银行发行的可转债数量虽少,但单次发行规模较大,2021年股票规模占比38.63%,是可转债市场的重要组成部分;2021年,相对于可转债市场的空前火爆和a股市场银行板块的低迷,银行可转债的价格指数涨幅不大且稳定;鉴于银行转债价格和正股估值均较低,债底高保,未来探索空间有限,银行转债未来仍将是机构底仓配置的重要选择。同时,2022年定期份额的反弹机会和发行人强烈的推动转股意愿,也使得部分银行可转债有机会获得定期份额收益。