目前a股市场的“政策底”已经达成共识,但市场的信心仍有待修复。

有意思的是,近日广发、易方达、光大保德信基金相继发布公告称,启动旗下部分债券基金的机构投资者限购模式。给出的理由无疑是为了保护持有人的利益。

“a股市场的剧烈震荡和波动,明显加剧了机构资金的避险需求。”一位基金公司人士表示。

债基配置需求不断增加

据记者观察,目前a股市场波动较大,机构对避险债基的配置需求在增加。与此同时,部分基金公司开始限制旗下债券基金机构投资者的认购规模。

4月12日,光大保德信基金发布公告称,为保护基金现有份额持有人的利益,加强基金投资运作的稳定性,公司决定自4月13日起限制光大保德信信用受益债券基金机构投资者的申购、转换转入和定期定额投资业务合并,即单个机构投资者单个基金账户单日累计申购、转换转入和定期定额投资的总申请金额为

广发基金宣布,自4月12日起,对旗下广发景兴等债基机构投资者启动限购模式。统计显示,本次限制机构投资者的基金达到16只,均为债券型基金。机构投资者统一门槛为单日基金账户申购(包括定期和定投)和转换入本基金的业务限额为10万元,均为保护基金持有人利益。

此外,易方达还宣布,自4月12日起,暂停易方达投资级信用债券基金机构客户在所有销售机构的大额申购和大额转换,单个基金账户单日在所有销售机构的累计申购(含定投和转换)不超过250万元人民币(含)。

针对基金公司对机构认购规模的限制措施,上海某基金公司人士指出:“如果在基金规模上限制机构投资者,很可能基金规模太小,不会很大。如果债基业绩较好,规模相对较小,那么可能会面临一定的业绩压力。”

目前申购偏向短债基金

公开资料显示,截至2021年末,易方达投资级信用债券基金约86.8亿元,光大保德信信用添益债券基金资产不足50亿元,广发王者和短期债券基金资产仅4.2亿元左右,同期广发中债1-3年国开债券指数A资产约36亿元。

“通常情况下,机构的资金最低几个亿,有的甚至达到几十亿元。对于相对较小的债基来说,很可能进入的资金量等于基金的规模,债基的收益会直接被稀释一半。比如债基原始收益5%,一半直接跌。如此大规模的进入,基金经理的运作也会受到影响,短时间内无法进行资产配置。”一位基金公司投资研究员表示。

机构债基的配置无疑是其对当前a股市场态度的写照。

“机构资金也有配置需求。目前,股票市场非常不稳定。去年流行的曲目今年下降了很多。创业板和科创板都创下了近年来的新低。这时候基金配置多选择债券型基金很正常。”一家中型基金公司市场人士表示。

“从目前机构认购的基金类型来看,还是更倾向于短债基金。如果是中长期基金,应该更多选择固定收益等类型,这也说明资金的避险意识较强。”前述上海基金公司人士表示。

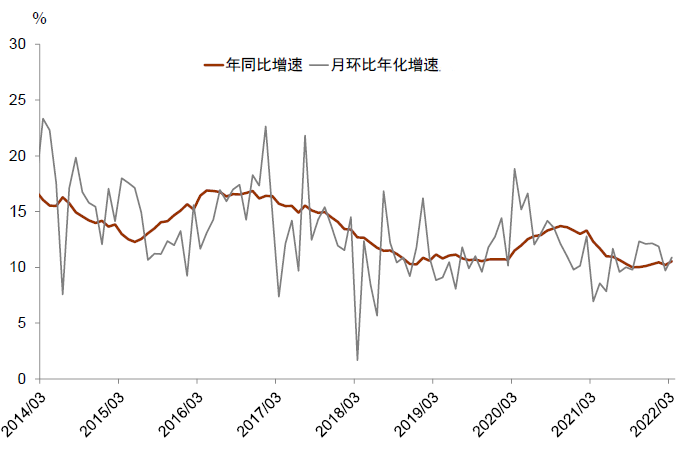

瑞银证券认为,3月份新增人民币贷款3.13万亿元,超出市场预期,整体信贷(不含股票融资的社会融资)同比增长至10.4%。但从贷款结构来看,中长期贷款仍然偏弱:3月份居民中长期贷款同比增加2504亿元,企业中长期贷款仅同比增加148亿元,企业短期贷款和票据融资同比大幅增加。