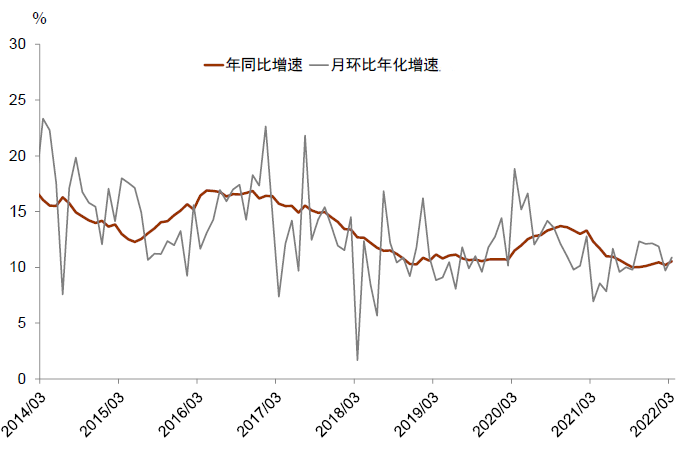

今年以来,市场波动剧烈,尤其是3月份以来,使得头部私募旗下的部分私募产品出现较大回撤,个别回撤幅度甚至达到20%左右。在这种压力下,一些私募基金开始协商降低止损线。

有头部私募协商下调警戒线、止损线

记者了解到,近期有不少百亿级私募进行了减仓避险的操作。尤其是在3月上半月的调整中,部分高位建仓的百亿级私募旗下的次新基金产品,由于净值触及或跌破警戒线/止损线,出现了强行减仓的现象。一位上百亿的私募人士告诉记者,据他在圈内的了解,这种情况确实存在。有头有脸的私募近期正在和其渠道协商降低相关产品的净值预警线和止损线,即拟将预警线和止损线由“87”调整为“76”(预警线0.8元/股,止损线0.7元/股分别为0.7元/股和0.6元/股),同时尽可能将止损线下移。

私募发行产品会设置预警线和平仓线。警戒线是当基金净值低到某个预定水平时,私募机构需要减仓,提高账户中的现金比例。这是为了防止管理者因自身情绪而非理性操作,从而降低触发止损线的可能性。止损线是触及价格后,基金必须停止运作,按照规定进入平仓。一般基金合同规定,一旦产品净值跌破0.85元或0.8元,私募管理人将采取一定的止损操作。因此,0.8元的净值是大多数私募基金产品的警戒线,0.7元是大多数私募基金产品的止损或平仓线。

该私募人士还告诉记者,一些在百亿私募之前高位发行的产品已经有不同程度的回撤,有的产品甚至已经接近警戒线。私募之前的警戒线大多在0.85元-0.8元之间,而0.7元是大多数私募的止损线。最近市场波动很大。对于没有形成安全垫的产品,很容易大幅度触碰市场的警戒线。所以有些私募想这么做,是为了减少打完止损后被动强制减仓产品的可能性。

另有数百亿私募人士告诉记者,产品一旦到了警戒线,自己的腾挪空间就少了,警戒线以下的产品经不起市场的波动。他们最近压力很大,不想放弃反弹的机会。如果降低警戒线,需要先和渠道商量,让渠道说服客户,所以最大的难点在于客户信任。

此外,国内一位上百亿的私募人士也告诉记者,面对这种尴尬局面,有一些主观策略私募和一些量化私募,一般都是私募管理人提出,渠道一般不会主动变更管理人的合同。一位上百亿的私募人士告诉记者,行业内确实存在这种现象。据他了解,有私募的三年期产品提出了调整警戒线。

北京一位资深数百亿私募人士表示,在这波下跌中,净值回撤主要是因为去年一些次新品在高位发行,在这波下跌后更加危险。管理人肯定想降低警戒线和止损线,否则产品有平仓的危险。另一个人也说,老产品一般上去后都有安全垫,不像新品那么怕摔。另外,还要看新产品的定位,满仓的更危险。不过,在私募产品之前,我们会与渠道协商,以减少对李的警告

其他私募更多的产品徘徊在警戒线附近。据私募排排网统计,净值在0.8元及以下的产品有369只。但相比3月末净值低于0.85元的私募基金2138只,截至4月8日,净值低于0.85元的私募基金有1292只。也就是说,4月份以来,有846只产品的净值涨到了0.85元以上,暂时解除了警报。

但是私募产品的警戒线和止损线其实是一把双刃剑。私募巨头明讯投资曾公开表示:“与海外以对冲产品为主流的国家不同,国内主流的量化产品是量化牛,其中一个策略特征就是满仓。这个主流产品线也是市场做多的中坚力量。明讯投资一直明确反对对量化多头产品设置警戒线和止损线。”

也有私募表示,其实从2022年开始,市场就呈现出持续调整的态势,导致不少私募触及了警戒线和止损线。尤其是触及警戒线后,私募在操作上面临诸多限制,不得不降低仓位。计算净值会困难得多。

私募排排网基金经理胡博告诉记者,大多数证券私募产品都有硬性的警戒线和止损线。这些产品的预警/止损线确实对私募的投资策略有一定的影响,不利于一些长期策略的稳定表现。但另一方面,警戒线和止损线确实可以在一些极端情况下,像安全带一样挽回投资者的一些极端损失。当市场整体遭遇较大回撤时,私募产品可能容易触及产品的预警线和止损线,因此往往在此时面临被动减仓,导致一些长期投资策略无法继续执行。相反,他们可能会在反弹中失去筹码。

不过,胡博也指出,在一些极端的市场条件下,警戒线和止损线确实可以避免投资者的进一步损失,在关键时刻保全投资者的本金。因此,胡博认为,管理人在设计产品时,要根据自己的策略调整具体的预警止损措施和减仓措施,而且必须与自己的投资策略相匹配。当然,他们也要对投资策略本身进行一定的修正,以适应整个产品的特点。这也是整个资产管理行业必须面对和解决的问题。