“目前股市不够明朗,连银行理财收益都缩水了。为了自己的资产有一个安全的缓冲,已经转出了几个大的资金去买保险产品。”股民张先生(化名)近日对记者表示。

其实和张先生有同样想法的投资者不在少数。在低息环境下,各种渠道的各类投资都在呈现收益下降的趋势,甚至面临亏损。

从一线银行网点营销人员的反馈来看,近期,银保渠道保险产品的火爆程度超出预期,购买保险的客户明显增多。银行也在加大宣传力度。

多重因素导致银保产品大卖。

为了了解银行代销产品的情况,记者近日走访了北京的几家银行网点。“随着资管新规过渡期的结束,以及保本理财的正式退出,人们对保险产品的关注度越来越高。”多家银行的客户经理告诉记者,目前银行的理财产品大多是代销,保险产品是其中的佼佼者。很多顾客要求自己购买。

记者在采访中了解到,目前以万能险、年金险、终身寿险为主。在一家国有大行的支行,客户经理向记者展示了该行销售的几款保险产品。以一份两全(万能)保险为例,投资期限为5年。目前该产品预期年利率约为4.5%,保本年利率为2.5%。客户经理坦言:“最近几个月理财和基金都有亏损,存款收益不高。保险产品收益还可以,所以最近很多客户都买了保险。此外,投资者自身的投资观念也发生了变化,更加注重资金的安全性。"

另一家股份制银行的工作人员告诉记者,一季度单个保险产品在全渠道(包括银行、个险等)的销量。)基本上达到了一天几个亿。根据银行销售的情况,一季度银行销售的所有保险产品的销售额在50亿元至60亿元之间。以某分店为例,一季度销售额达数千万元,甚至高达200亿元。

明星金融研究院副院长薛洪言在接受记者采访时表示,银保产品热销的主要原因是年初以来,资本市场波动加大,前期备受追捧的“固定收益”产品接连亏损,不少银行理财产品也出现了“破净”现象。在此背景下,具有长期储蓄功能的保险产品因其稳健性受到了投资者的追捧。

利用保险产品促进业务转型

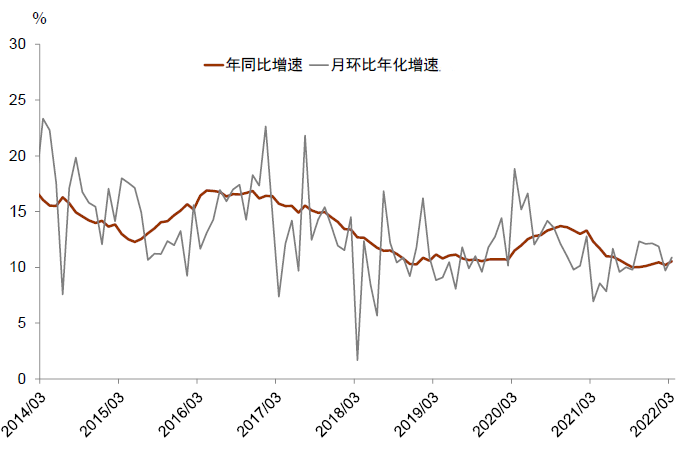

随着上市银行2021年年报的披露,银行销售保险产品的情况逐渐浮出水面:上市银行销售的保险保费突破1000亿元,银行保险代理业务收入和手续费收入普遍增长。

年报数据显示,2021年,国有银行将继续发展代销业务,尤其是保险等代销业务。与此同时,股份制商业银行保险代销规模快速增长,也成为银保产品代销的主力军。比如2021年,工行销售人身险1082亿元。农行2021年实现代理保费1152亿元,全年代理保费同比增长11%。2021年,邮储银行代理期新单保费789.44亿元,保障型产品新单保费1050.31亿元。

其他几家国有银行没有单独披露代销保险的数据,但从它们整体手续费及佣金的增长可以看出,它们非常重视代销保险。

薛洪言告诉记者,近年来,银行业普遍更加重视理财条线,代销保险产品也是广义上的财富业务,在银行内部更受关注。同时,在保险代理人数量快速萎缩的行业背景下,保险公司更加重视银保渠道,开发有针对性的产品提高渠道适应性,取得了良好的效果。

记者了解到,相比保费规模,部分银行更看重保险代理业务的结构和质量。这也体现在上市银行的年报中。比如,在业务结构上,针对客户养老规划、健康管理、子女教育、财富传承等保险需求,邮储银行正在积极推进业务转型。

在银保业务质量方面,薛洪言介绍,从银行的角度来说,要转变营销理念,从单纯赚取代销佣金,到更好地为客户提供一站式资产配置服务,也就是要从大财富线的角度来看待保险产品的销售,利用保险产品来弥补客户资产配置的必要部分,增强客户粘性,放大零售客户的AUM。从这个角度来说,寄售保险不再是一次性交易。银行不应简单地向客户推荐高佣金产品,而应根据自身需求推荐合适的保险产品。