又一家上市商业银行宣布拟发行可转债。5月11日晚间,厦门银行发布公告称,拟公开发行总额不超过50亿元(含50亿元)的a股可转换公司债券。本次可转债发行募集资金扣除发行费用后,将全部用于支持本行未来业务发展,并在可转债持有人转股后根据相关监管要求用于补充本行核心一级资本。

中信证券首席经济学家明明在接受采访时表示,可转债作为一种再融资手段,具有发行方便、审核透明、机构投资者接受度高的特点。考虑到a股市场多数上市银行“破净”的客观情况,发行可转债的便利性吸引力明显放大。近两年多来,在银行股走势整体承压的背景下,可转债成为多家银行考虑的主要融资手段。预计今年上市银行的可转债计划将进一步增加。

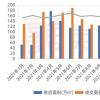

两个月内,多家银行通过可转债。

补充核心一级资本

今年以来,多家上市商业银行通过发行可转债提高了资本补充水平。上市银行可转债公告显示,最近两个月(最新公告日),共有6家上市银行计划募集资金共计450亿元。

具体来看,重庆银行4月12日发布的《公开发行A股可转换公司债券上市公告书》显示,其向社会公开发行总面值为130亿元的可转换公司债券,4月14日在上交所上市。

3月31日,成都银行发布的《公开发行A股可转换公司债券上市公告书》显示,该行发行的可转债总额为80亿元,将于4月6日在上海证券交易所上市。可转换债券简称为“殷诚可转换债券”。

在募集资金使用方面,上述两家银行均表示,本次发行可转债募集资金扣除发行费用后,将全部用于支持银行未来业务的健康发展。可转债转股后,将根据相关监管要求用于补充本行核心一级资本。

同时,据记者梳理,除厦门银行外,年内另有三家银行已发布可转债计划。其中,常熟银行和齐鲁银行公开发行a股可转换公司债券已获中国证监会行政许可受理,发行规模分别为60亿元和80亿元;瑞丰银行拟发行总额不超过人民币50亿元(含50亿元)的a股可转换公司债券,已获股东大会批准。

上海光明律师事务所许律师告诉记者,年初以来,银行拆借资金不断向市场释放,银行需要提高资本充足率水平。可转换债券是银行扩充资金的重要渠道,有利于提高其资本充足率和风险防控能力。

在IPG首席经济学家白文喜看来,银行发行可转债的主要意图是补充自有资本,用低成本、相对灵活的融资方式解决自有流动性,以支持债务可持续发展和规模扩张。

紧急补充资本的背后

上市银行的压力不容忽视。

同花顺iFinD数据显示,截至5月12日收盘,厦门银行、齐鲁银行、瑞丰银行等36家上市银行处于“破网”状态,占a股上市银行的85.71%。常熟银行和成都银行最新市净率分别为1.01倍和1.20倍。

对于银行尤其是“破净”银行来说,可转债发行难度较小,流程透明便捷,转股后可补充核心资本,具有诸多优势。但也明确提到,可转债条款设计是主要难点,发行可转债会增加财务成本,而“破净”银行往往需要

“对银行来说,发行可转债成本低,方式灵活。但转股后会摊薄原股东股权比例,同时存在可转债未来能否转股成功的风险。如果股票不能顺利转股,发行人将面临必须赎回的巨大流动性压力。”白文熙说。

许认为,对于银行来说,发行可转债需要更高的盈利能力和成长性。可转债的票面利率、可转债公司的标的股票价值等因素将直接影响投资者的债券购买行为和可转换为公司股票的价值,以及银行的融资和再融资机会。此外,可转债的审批流程会比发行公司债的审批流程长。对于投资者来说,可转债的市场周期比发行公司债的市场周期要长。

“在逆周期调节的宽松货币政策下,金融机构的业务规模不断扩大。作为资本补充的重要工具,银行可转债的发行规模今年可能会呈现大幅上升的趋势。”白文熙说。