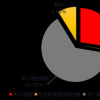

“老七公司一季度净利润达482.29亿元,占33家保险公司利润的87%。”

一季度寿险公司净利润“几家欢喜几家愁”。截至5月12日,记者梳理显示,除华夏人寿、天安人寿、上海人寿外,已有75家寿险公司披露偿付能力报告。75家公司合计净利润454.59亿元。其中,33家公司盈利,合计实现净利润554.56亿元;40家公司亏损,合计亏损99.97亿元。

从增速来看,一季度,75家寿险公司净利润合计较去年减少317亿元,同比下降41%。从集中度来看,中国平安人寿、中国人寿、太保人寿、新华人寿、泰康人寿、PICC人寿、太平人寿等7家保险公司(业内称为“老七”)一季度净利润为482.29亿元,占33家保险公司利润的87%。

寿险公司净利润为何大幅下降?从偿付能力报告和上市保险公司一季报来看,权益市场大幅波动导致投资收益大幅下降,是拖累寿险公司业绩的主要原因。此外,在疫情影响下,保费增速缓慢对保险公司也有影响。

投资拖累寿险公司净利润

今年投资收益表现不佳加上去年投资收益基数较高,共同打压了寿险公司一季度净利润表现。

东方证券分析师陶表示,今年一季度,资本市场表现不佳,上证综指和沪深300分别下跌10.6%和14.5%,拖累了保险公司投资端的权益表现。上市保险公司的年化总投资回报率出现大幅下滑,尤其是纯寿险公司。

从头部寿险公司来看,中国人寿表示,一季度受当前权益市场波动和去年同期基数较高影响,投资收益下降。

同样,新华人寿表示,去年同期净利润基数较高,一季度受资本市场低迷影响投资收益减少,导致当期净利润同比减少。

“一季度,国内经济与美欧的周期性错位加大,产业结构调整继续深化,以及新冠肺炎疫情的影响。中国经济增长下行压力和市场风险溢价显著上升,主要在岸和离岸股指大幅下跌,市场利率区间波动,信用利差扩大。受上述因素影响,公司保险资金组合的投资收益面临压力。”中国平安也表示。

新华人寿首席执行官兼总裁李泉在最近的业绩发布会上表示,“今年的市场形势非常复杂,所有投资者的压力都很大。我们有一定的思想准备,积极应对,对大额资产也做了一些调整。”

受市场影响,头部寿险公司投资收益率普遍下降。偿付能力报告显示,中国平安人寿保险公司今年一季度总投资收益率仅为0.51%。根据中国平安披露的数据,其保险资金组合一季度年化净投资收益率为3.3%,年化总投资收益率为2.3%,均低于去年同期。中国太保一季度年化总投资收益率为3.7%,同比下降0.9个百分点。新华人寿一季度总投资年化收益率为4%,同比下降3.9个百分点。

“一季度经济形势复杂多变,疫情扰动持续,不确定性增加。受代理人团队调整、产品结构变化以及2021年一季度重疾定义切换导致部分重疾保险消费基数提前走高的影响,2022年一季度寿险和健康险业务新业务价值为125.89亿元,同比下降33.7%。”中国平安表示。

泰康人寿在偿付能力报告中也提到,2022年外部形势复杂多变,业务增长将持续承压。“在人力持续下降、人均产能未如预期改善的背景下,新单增长拐点仍未见到,近期疫情反复,抑制了保险需求。线下会展行业也受到很大考验,预计新单增长将继续承压”。

“老七”盈利能力突出。

在寿险行业下行的背景下,头部保险公司和未上市保险公司业绩加速分化。

从33家盈利保险公司的利润分配来看,今年一季度,21家保险公司净利润超过1亿元,其中中国平安人寿等7家保险公司净利润超过10亿元;净利润为正但不足1亿元的保险公司有12家。

从亏损寿险公司来看,一季度亏损42家,其中亏损10亿元以上的有2家;亏损超亿元的有15家;损失在1亿元以内的保险公司有28家。

值得注意的是,亏损最多的保险公司第一季度亏损23亿元。公司表示,亏损的主要原因是投资性房地产和权益类资产配置比例过高。公司表示,将严格控制房地产新增投资,密切跟踪市场动态和行业趋势,选择部分项目实施并适时退出,选择股权投资类型并控制股权投资规模,最大限度降低股权投资的资本消耗。

从寿险公司对行业发展的预测来看,在投资端,多家保险公司表示,短期来看,一季度权益市场波动带来浮亏和回撤,但长期来看,目前权益市场估值处于历史低位,中国经济健康发展不变,因此看好行业长期投资收益表现。此外,前海人寿等保险公司明确表示,“权益部适当增加权益类资产配置。”

从承保端来看,多家保险公司表示,长期来看寿险行业前景光明,但短期来看,在国内疫情频发、经济下行压力加大的背景下,保费增速仍未出现拐点。同样,多家券商发布研报称,虽然目前头部寿险公司代理人出现企稳迹象,但需密切关注居民收入预期恢复缓慢,寿险改革效果不及预期且有保障。