6月30日电 今年上半年,a股市场一度出现大幅回调。近期随着市场的回暖,不少股票型基金净值开始连续反弹。在这个过程中,基金市场的优胜劣汰从未停止。

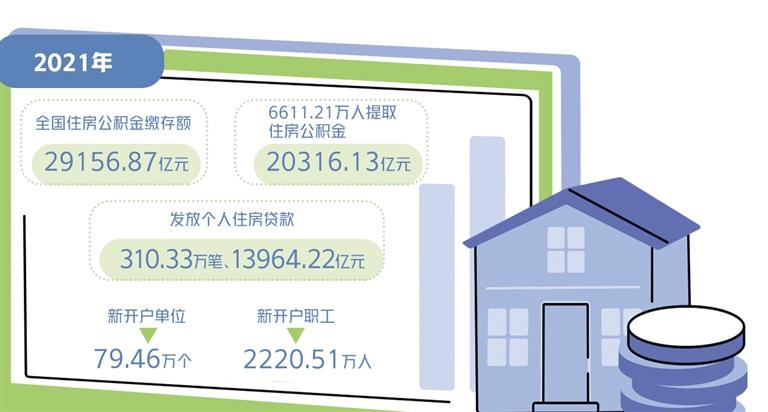

Wind显示,截至6月29日,年内有94只基金清盘,其中股票型基金16只,混合型基金33只,债券型基金42只,货基1只,QDII基金1只,涉及49家基金公司。

关于清算的具体原因,经股东大会表决同意进入清算程序的产品有38只,占比40.42%;更多的是触发合同终止条款的被动清算,达到56款产品。

这些被动清盘产品主要分布在中小基金公司,超过一半是2019年以来成立的产品。部分产品是去年下半年成立的“次新基”。在机构投资者的大力参与下,以2亿元左右的规模成立,但今年却被大量赎回。于是,“次新基金会”变成了“迷你基金会”,最终走向清算。

总体来看,年内清盘的基金数量比去年同期减少了30%以上。去年上半年,面临清盘的基金有136只,其中混合型基金最多,达到59只。此外,还有52只债券基金、21只股票基金、1只货基和3只QDII基金。

超过40%的清算产品是基于债务的,或由于业绩不佳和市场环境的变化。

基金份额持有人大会生效后,民生加银旗下的民生加银从今日起开始进入清算程序。这意味着民生银行基金成立最早的定增债基宣告结束。

对于此次清盘的原因,民生银行基金表示,主要是基于市场环境的变化,维护基金份额持有人的利益。2012年11月15日,民生银行股份有限公司成立,稳步增利,设立债券,发行规模达到12.69亿元。随后,基金规模整体上行。

从近三年的规模变化来看,2019年底,基金规模一度攀升至30亿元左右,但到2020年底迅速萎缩至5.71亿元,到去年底进一步萎缩至3911万元。

规模快速缩水的背后,是该基金2020年收益为负,净值表现平平。2020年年报显示,当年民生和银行稳增利固债收入为-2277.36万元,而2019年实现的收入为1.46亿元。2020年全年,该基金份额净值增长率仅为1.25%,同期业绩比较基准收益率为-0.06%。

对于2020年的净值表现,基金经理胡振仓在年报中提到,由于低估国内经济复苏和高估2020年5月以后的货币政策宽松空间,交易部分利率债出现较大回调,而部分仓位的信用债估值波动较大,基金净值波动较大,基金净值表现不理想。

随着民生银行公司稳步增利,开启债基清盘,年内清盘的债基数量增至42只,占所有清盘基金的44.69%,也是所有清盘基金中规模最大的产品。这些被清算的债基涉及28家公募基金或券商资产管理公司。

相比权益类产品,机构投资者对债基的参与度往往更高。所以,除了业绩和规模变化,机构投资者往往在产品的清盘中扮演重要角色。

比如年内清盘的产品中,中科沃土沃盛纯债就是规模较大的产品之一。截至2022年6月15日,本基金份额为15.22亿份,所有者权益为15.48亿元。

因为清盘,中科沃土基金表示,根据市场环境的变化,为保护基金份额持有人的利益,决定召开基金份额持有人大会审议终止《基金合同》。然而,

随着上半年收市,市场上49家公募基金公司的94只产品年内清盘。除了前述债基,年内清盘的产品还包括16只股票型基金、33只混合型基金、1只货基和1只QDII基金。

但与去年同期136只清盘基金相比,今年清盘的产品数量减少了30.88%。其中,清盘债基数量同比减少10只,减少19.23%,混合型产品同比减少44.07%,股票型基金同比减少23.81%,QDII基金减少2只,货基清盘持平。

关于清算的具体原因,经股东大会表决同意进入清算程序的产品有38只,占比40.42%;更多时候是触发合约终止条款被强制平仓,达到56只产品。

根据相关规定,开放式基金连续60个工作日出现“基金份额持有人数量不足200人”或者“基金资产净值低于5000万元”的,基金管理人应当向证监会报告,并提出解决方案,如变更运作模式、与其他基金合并或者终止基金合同等。

进一步看,在这类被动清盘产品中,2019年以来成立的产品数量占比过半,主要分布在中小基金公司。事实上,在今年年初权益市场整体回调的背景下,次新基金的“清盘危机”备受市场关注。

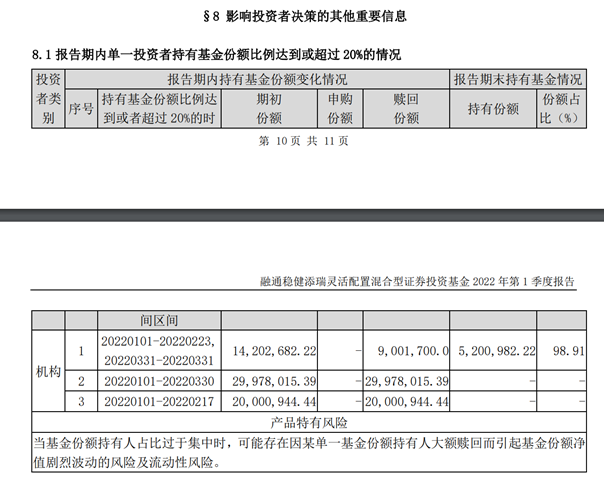

2021年11月成立的融通稳健田瑞,成立规模刚刚突破2亿元,达到2.06亿元。该基金季报显示,截至3月底,该基金已成为“迷你基”,基金份额仅为525.85万份。三家机构投资者今年集体赎回,赎回份额合计5998万份,其中一家机构期末仍持有520.1份。

万份,在该基金份额占比高达98.91%。

4月1日,融通基金发布提示性公告,截至2022年3月31日日终,融通稳健添瑞已连续30个工作日基金资产净值低于5000万元。5月6日,融通基金宣布,截至2022年5月5日日终,本基金资产净值出现连续50个工作日低于5000万元的情形,为保护投资者利益,将按照基金合同约定程序进行清算并终止基金合同。

无独有偶,在去年8月20日成立的鹏扬景颐,发行规模也在2亿元级别。截至2021年底,机构投资者持有该基金份额1.17亿份,在总份额中占比达到99.7%。而到了今年一季度,2位机构投资者选择赎回,合计赎回份额为5000万份。同一时间,也有1位机构投资者入场,申购974.13万份,但截至今年3月底,该基金已经出现“清盘危机”,规模为3443.68万份。

最终在6月3日,鹏扬基金宣布,截至2022年6月2日日终,该基金资产净值出现连续50个工作日低于5000万元的情形,为保护投资者利益,自6月3日起进入清算程序。