银行发行的二级资本债券和永续债券(统称为“永续债券”)受到市场青睐。今年以来,银行二级资本债券和永续债发行大幅增加。1-7月,各类银行发行二级资本债券规模达4129.15亿元,同比增长255.17%;上半年,苏州银行、中国银行、民生银行、河北银行等14家银行发行永续债,总发行规模近1600亿元。

不过,分析人士表示,中小银行的资本工具并非无风险,应从纯信用债的角度防范风险,投资视角要市场化。

一级市场火爆。

今年以来,银行二级资本债券和永续债发行大幅增加。Choice数据显示,1-7月,各类银行发行的二级资本债券规模达到4129.15亿元,较去年同期的1162.6亿元增长255.17%。中国债券信息网数据显示,上半年,苏州银行、中国银行、民生银行、河北银行等14家银行发行了永续债,发行总规模近1600亿元。

一方面是银行积极发行,一方面是投资者积极认购。5月17日,恒丰银行完成了今年永续债的发行,这是今年全国股份制银行发行的第一只永续债。此次银行发行永续债,吸引了大量各类投资者,包括国有银行、全国性股份制商业银行、城市农村商业银行、证券公司、基金公司等。全场认购倍数达到2.6倍。

7月6日,上海银行在全国银行间债券市场发行200亿元二级资本债券,期限为5 5年,票面利率为3.56%。记账日当天市场认购踊跃,投资者类型多样,全场认购倍数达到2.3倍。最终定价水平比同一天同期限国有大行二级资本债券到期收益率高9个基点,为同类型债券较好的定价水平。

人情背后

上半年我国货币环境相对宽松,但受个别信用事件影响,机构投资者风险偏好下降。机构为了增加收益,开始选择信用期限的下沉,而不是信用科目的下沉。

一位银行投资经理表示,客户对收益率的要求越来越高。考虑到银行风险控制的要求,信贷主体下沉的难度较大。“我们现在会投资一些优质信贷主体的信贷条款下沉,主要是评级较好的股份制银行。”

“二级资本债和银行永续债兼具配置和交易属性。上半年我们一直在做这两只债券的波段交易。”某券商投资总监表示。

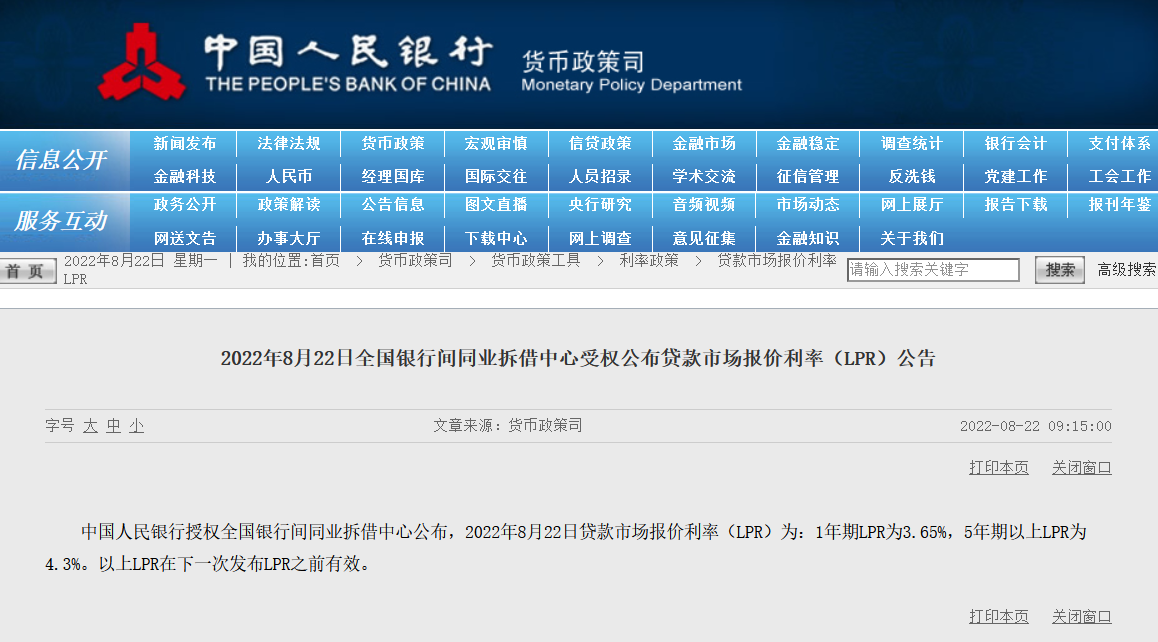

事实上,目前的优质资产利差已经被压缩到较低水平。8月19日,30年期国债(22附息国债08)招标结果发布。中标利率3.1067%,全场认购倍数4.42倍,边际认购倍数1.76倍。认购情况良好。另一方面,7月8日发行的30年期国债中标利率为3.3352%,全场认购倍数仅为3.05倍。

“22附息国债08中标利率应该是今年30年期国债招标利率的最低点。”一位投行从业者判断。证券首席固定收益分析师杨表示,二级资本债券和永续债具有无风险、久期长、票息高的特点,是很好的投资选择。

风险不容忽视。

展望下半年,业内人士认为,随着信用利差的收窄,单纯下沉信用主体并不划算,市场仍将从二级资本债和银行永续债的交易中获利,但投资仍需谨慎。

银行投资

兴业研究分析师郭一欣表示,中小银行的资本工具,无论是永续债还是二级资本债,都不是无风险的。他们要从纯信用债的角度防范风险,投资角度要市场化。

在郭怡馨看来,国有银行和股份制银行规模大,整体信用风险小。随着非银行资产管理机构的介入,其资本补充工具的流动性会越来越好;中小银行单个券规模小,风险相对较大,交易流动性明显较低。