9月1日,银监会相关部门负责人表示,去年12月发布的《保险公司偿付能力监管规则()》(以下简称“规则二”)对保险资金投资银行股、大盘蓝筹股和公募REITs给予优惠政策,支持保险业参与资本市场改革,维护资本市场健康稳定发展。

截至今年二季度末,有93只沪深300成份股被保险资金重仓,约占其重仓股票数量的17.4%。保险也重仓17只银行股,占上市银行总数的40.5%。今年以来,多家保险资产管理机构也密集布局公募REITs。

重仓17只银行股

二。保险资金投资不同产品的差异化监管政策。对此,川财证券首席经济学家、研究所所长陈力对记者表示,规则二引导保险投资的重点领域。一方面,有利于推动资本市场改革进程,强化保险对实体经济的促进作用;另一方面,有利于发挥险资作为a股压舱石的作用,平抑a股市场波动。

东方财富Choice数据显示,截至6月底,有93只沪深300成份股被保险资金重仓,约占其全部重仓股票的17.4%。

首都经济贸易大学保险系副主任李文忠告诉记者,保险资金更注重长期稳定的投资收益。沪深300成份股的市场价格能够真实反映其价值,适合保险资金投资。

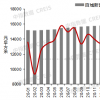

东方财富Choice数据显示,截至今年6月底,保险资金共有17只银行股,占上市银行总数的40.5%。其中,兴业银行、平安银行前十大流通股东名单中有四家保险机构。浦发银行、工商银行、中国银行前十大流通股东名单中有三家保险机构。

陈力表示,银行板块整体表现比较好,整体估值较低。保险资金可能会增加对银行股的投资。

针对银行股的投资价值,李文忠认为,银行股具有股本大、股价波动小的特点,一直是保险机构投资的重要标的。

积极布局公募REIT

除了投资大盘蓝筹股和银行股,保险公司投资公募REITs也有政策支持,允许最低资本金按80%计量,支持资本市场改革发展。

数据显示,截至今年二季度末,保险业已投资公募REITs约70亿元,约占公募REITs总规模的13%。

泰康资产金融产品首席投资官朱对记者表示,目前监管层已将公募REITs归类为不动产,不占用权益额度,充分体现了鼓励保险投资公募REITs的态度。公募REITs完全符合保险资金对久期和稳定性的要求,是优质的配置标的。

昆仑健康险资产管理部相关负责人告诉记者,“在我国基础资产充裕、高收益资产逐渐稀缺的背景下,公募REITs作为高分红、风险收益适中的投资产品,将越来越受到保险资产的青睐。”

光大资产相关负责人告诉记者,随着中国REITs市场的不断壮大,公司投资公募REITs的方式也在不断突破。

生活相关资产负责人告诉记者,公司积极参与REITs公募。