另一只银行可转债即将发行。9月12日,常熟农商行发布公告称,其60亿元可转债将于9月15日进行网上申购。本次发行的可转债票面利率定为第一年0.2%,第二年0.4%,第三年0.7%,第四年1%,第五年1.3%,第六年1.8%。

对于募集资金用途,常熟农商行提到,可转债募集资金扣除发行费用后,将全部用于支持银行未来业务发展,并在可转债持有人转股后根据相关监管要求用于补充银行核心一级资本。常熟农商行2022年半年报显示,截至2022年6月末,其核心一级资本充足率、一级资本充足率和资本充足率分别为9.86%、9.91%和11.58%,较去年末分别下降0.35、0.35和0.37个百分点。

今年以来,银行发行可转债的热情不减。除常熟农商行外,厦门银行、齐鲁银行、长沙银行、瑞丰农商行的可转债发行计划年内均有新进展。四家银行将发行的可转换债券总额达到290亿元。

据了解,银行在发行可转债的过程中,一般需要先提交可转债方案。股东大会批准后,还需获得中国银行业监督管理委员会的批准和中国证监会的核准,方可发行可转债。从进展来看,瑞丰农商行可转债方案已获该行股东大会审议通过,厦门银行、长沙银行已获当地银保监局核准,齐鲁银行发行可转债申请已获证监会核准。

谈及中小银行频繁发行可转债的原因,光大银行金融市场部分析师周表示,可转债是银行补充核心一级资本的工具之一。半年报数据显示,部分中小银行核心一级资本有所下降。同时,监管部门鼓励银行多渠道补充资本,增强抗风险能力,服务实体经济。

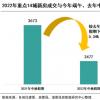

此外,从可转债上市情况来看,东方Choice数据显示,今年新上市的可转债仅有两只,分别来自成都银行和重庆银行,发行金额分别为80亿元和130亿元。与2021年同期相比,可转债上市数量和规模均有所下降。据统计,2021年同期,上海银行、杭州银行、苏州银行、南京银行可转债发行总额合计600亿元。

据中国(港)金融衍生品投资研究院院长王红英介绍,与去年同期可转债上市相比,今年可转债数量和规模有所减少,主要是受疫情和宏观经济环境影响,融资市场相对低迷,融资难度加大。

据了解,可转换债券是债券持有人按照发行时约定的价格将债券转换为公司普通股的债券。它们兼具股票和债券的属性。如果债券持有人不想转股,可以继续持有债券,直到偿还期到期,也可以在流通市场上出售套现。如果持有人看好发行公司的股票升值潜力,可以在宽限期后行使转股权,按照预定的转股价格将债券转换为股票。

银行可转换债券的期限通常为6年。根据监管规定,投资者可以在银行可转换债券发行结束6个月后选择将其转换为普通股。但从上市银行可转债的过往情况来看,银行的可转债转股率并不高。大部分银行的可转债累计转股量占债券总量的近0%。

对于后续可转债的发行和转股的趋势,王红英表示,长期来看,从监管的角度来看,可转债的发行规模将继续增加,目的是提高商业银行的核心一级资本充足率,满足监管要求,更好地服务实体经济。但从转化率来看,目前整个宏观经济仍处于下行周期。作为周期性行业,商业银行未来分红的增长预期不是很高,因此预计短期内可转债转股率仍不会太高。

在可转债股比较低的情况下,银行还有哪些补充一级资本的渠道?王红英进一步指出,商业银行补充资本的主要方式是依靠自身经营,通过利润留存等内生融资补充资本。但在经济调整阶段,依靠利润并不能指望资本规模大幅增长。在财务指标符合证监会相关监管要求的前提下,通过增发、配股等直接融资方式补充资本也是更高效的方式。