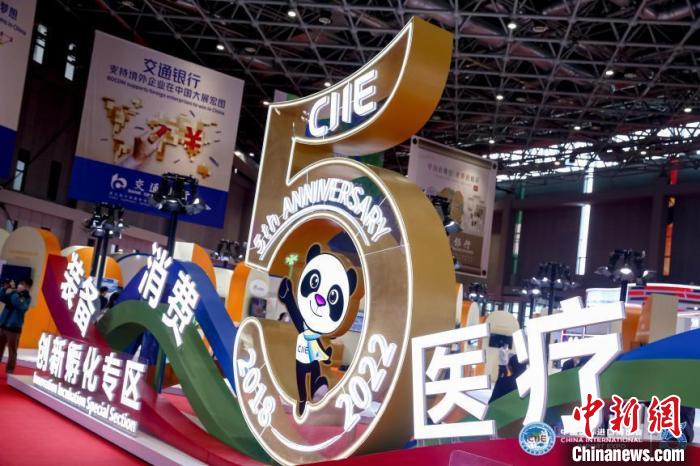

“碳达峰”、“碳中和”成为国家长期战略目标之后,中国ESG发展进程大大提速。日前,第五届中国国际进口博览会在上海开幕,除了延续六大展区设置外,今年的进博会企业商业展还增加了人工智能专区、优化能源低碳及环保技术等新增主题专区,并增设了“中国这十年——对外开放成就展”综合展示区,其中优化能源低碳及环保技术专区获得了不少企业的重点关注,综合了环境、社会、综合治理的ESG理念成为进博会热议话题。

11月9日,在进博会上,由渣打银行组织的“ESG可持续投资圆桌论坛”上,嘉实基金ESG研究部负责人韩晓燕作为线上嘉宾与业界同仁分享观点指出,随着我国可持续发展和双碳目标的推出,ESG逐步成为资本市场服务我国“双碳”和可持续发展战略的重要抓手。以绿色低碳产业为代表的ESG投资机会将成为资本市场新的增长机会,能源、建筑、交通、工业等各领域的低碳转型将带来无数新的经济增长点,蕴含着巨大的投资潜力。

低碳和ESG投资大有可为

随着我国“双碳战略”目标的推进,ESG(Environment、Social、Governance环境、社会和公司治理)成为企业落实可持续发展目标的重要着力点,也是评估企业管理水平和综合价值的关键。随着我国对ESG的研究逐步深入,相关监管制度已加速推出,越来越多的企业开始践行ESG,国内资管机构的ESG投资也呈现快速发展的势头。

统计显示,截至2021年3月底,全球近5000家机构签署PRI(负责任投资原则)六项原则,其代表的资产管理规模超过121万亿美元,占全球机构管理资产规模的一半以上,这一数据较2020年同期增长17.3%;全球主流资产所有者和投资管理机构均在积极开展可持续投资实践,将ESG因素系统性纳入其投资政策及决策流程。

对此,韩晓燕指出,目前全球范围来讲,ESG投资理念和策略已成为主流。随着我国可持续发展和双碳目标的推出,我国经济社会全面转向绿色低碳和可持续发展的新阶段,ESG也逐步成为资本市场服务我国“双碳”和可持续发展战略的重要抓手。

在国家实现“双碳”目标战略推动下,ESG的管理与发展深入各企业间,提升ESG绩效表现、助力实现“双碳”目标已经从企业承担社会责任的“加分项”,变成持续经营、稳健发展的“必选项”。

而据国家气候战略中心测算数据,为实现碳达峰碳中和目标,到2060年,我国新增气候领域投资需求规模将达约139万亿元,年均约为3.5万亿元,占2020年GDP的3.4%和全社会固定资产投资总额的6.7%左右,长期资金缺口年均在1.6万亿元以上,这样的资金缺口需要靠市场资金弥补,而资本市场各参与方将扮演重要的角色。

“对于资产管理机构来说,将ESG因素系统性纳入其投资流程和资产配置框架,推出多层次绿色投资、可持续投资工具,是推动实体经济高质量发展和实现国家双碳目标的必要举措。过去两年,资管行业在开展本土ESG投资实践、发行ESG资管产品等方面显著提速。国内已有超百家机构签署PRI原则,其中包括几家大型资产所有者,市场上ESG资管产品在数量和规模上也呈现快速增长的态势。”韩晓燕如是说。

据公开数据,截至2022年6月底,我国公募ESG投资基金存续数量168只,总净值规模2384.7亿元;纯ESG主题基金存续数量29只,总净值规模147.4亿。

“在各方推动下,我们也看到企业的ESG管理意识不断提升,今年A股上市公司ESG报告披露率首次突破30%,许多上市公司将ESG治理提到公司战略高度。国内ESG数据、评级服务市场也得到快速发展,可以看到,国内资本市场已经形成本土特色的ESG投资生态圈并呈现互相增强的态势,与海外近期出现的一些反对ESG的声音和事件形成鲜明对比。”韩晓燕称,低碳和ESG投资在国内大有可为。

展望未来,韩晓燕进一步表示,以绿色低碳产业为代表的ESG投资机会将成为资本市场新的增长机会。从长期减碳路径来看,能源、建筑、交通、工业等各领域的低碳转型将带来无数新的经济增长点,蕴含着巨大的投资潜力。新能源、新材料、工业节能和自动化、绿色交通、绿色建筑、绿色农业、以及信息通信与数字化等领域,正在不断涌现一些新的绿色技术和模式。以光伏、风电为代表的新能源装机及发电占比快速提升,新能源汽车渗透率快速突破,自动化和信息技术赋能制造业效率、能效提升,这些都代表了绿色高质量的成长性赛道和投资机遇。ESG为投资机构提供了识别这些机遇和风险的框架和体系,未来将引导资金投向能源清洁化、工业节能化、交通电气化、建筑绿色化、信息化、科技化等方向,从而助力双碳目标的实现。

借助嘉实ESG评价体系,大幅提升投资应用有效性

当前国内ESG投资亮点颇多,进入快速发展期,但总体发展水平仍处于起步阶段。韩晓燕指出:推动ESG投资在国内资本市场的主流化还面临一些挑战,面对投资者当前的担忧,嘉实基金身先士卒走在市场前沿。

韩晓燕介绍,作为国内可持续投资的引领者和深度践行者,嘉实基金早在2018年初率先加入PRI,并组建ESG专职研究团队,以ESG深度研究驱动,构建起与国际标准接轨并符合中国本土特色的ESG评估体系,并通过万得和彭博终端等在行业内率先发布嘉实ESG评价体系及结果,为行业搭建ESG基础设施。

此外,嘉实ESG评分体系的核心是一套与国际标准接轨且具备中国本土特色的ESG方法论框架。这套评分体系建立在嘉实强大的行业知识图谱、ESG研究能力和智能投研数据体系之上,应用海量的本土数据源和自主研发的ESG-自然语言处理技术,显著提升了ESG覆盖的广度、质量、时效性,并大幅提升了投资应用的有效性。目前,嘉实ESG评价体系可覆盖全部A股、H股市场超7000 家上市公司、境内7000 多发债主体,月度更新。基于内外部应用和测试,嘉实ESG评价体系在中国市场能很好的区分和识别ESG领先和落后者,并前瞻和高频的提示ESG风险和机遇、提升投资组合风险调整后收益及稳定性。

嘉实走出本土化ESG投研整合模式

在可持续投资落地和ESG产品创新方面,嘉实基金已经硕果累累,相继推出了新能源、绿色低碳投资工具,包括嘉实环保低碳、新能源新材料、绿色电力ETF、新能源ETF、新能源汽车指数基金在内的10只新能源公募基金,实现了新能源全产业链布局。嘉实基金也与国内外指数公司进行合作,应用嘉实ESG评价体系和因子构建A股ESG指数体系,发布了包括中证嘉实沪深300 ESG领先指数、万得全A可持续、碳中和可持续50在内的十多条ESG指数,并基于指数发布公募基金产品。

这些ESG指数策略长期业绩大多优于可比基准,展现出A股市场上ESG因子的超额收益能力,也将助力ESG整合和可持续投资成为主流。未来,嘉实基金将以更加科学严谨的态度完善和扩展嘉实ESG投资产品体系,聚焦符合ESG和可持续发展理念的投资机会,推出更多ESG投资策略产品、以及ESG数据系统等解决方案,扩宽可持续投资边界。

基于过去几年深度研究积累及ESG投研实践,嘉实基金内部投资决策全流程中已系统性融入对ESG因素的考量,在投资研究、投资管理、风险管理、投后尽责管理中深度践行ESG理念,踏实走出本土化的ESG投研整合模式。

韩晓燕表示,双碳目标提出后,气候变化议题成为嘉实基金ESG体系中更加核心的议题,公司层面已经成立一个覆盖重点投资团队的跨部门研究组,自上而下与自下而上结合来研究碳达峰碳中和政策体系、实现路径,搭建碳数据库和测算模型、分析其对产业结构和投资价值的影响,并基于此调整中长期战略资产和行业配置框架,未来更系统、科学的在投资中前瞻性融入气候变化风险和机遇因素。

本文系企业供稿|理财有风险 投资须谨慎