锂精矿拍卖价屡创新高,碳酸锂价格再次突破50万元/吨关口,锂电池成本大幅提升,给产业链带来压力,电池企业寻求新材料体系进行突破,钠电池因为天然的成本优势而成为首选,宁德时代等企业积极布局钠离子电池行业。

此外,钠离子电池行业标准制定工作正在加速推进,目前征求意见稿已完成编制工作,正在业内征求意见。

业内人士表示,随着技术进步、钠电池行业标准立项、成本优势明显、产业链龙头加大布局等多重因素的影响下,钠离子电池有望开启产业化元年。

钠离子电池具备明显成本优势

钠离子电池是一种二次电池,主要依靠钠离子在正极和负极之间移动来工作,与锂离子电池工作原理相似。

据券商测算,即使碳酸锂价格在10万元/吨以上,钠离子电池相比磷酸铁锂电池具备经济性优势。

目前钠离子电池处于推广期,电池成本约0.8-0.9元/Wh,随着产业链完善,总成本有望降到0.6-0.7元/Wh,最终随着新技术应用及比能量大幅提升,钠离子电池进入爆发期,电池成本低至0.5元/Wh,成本比于磷酸铁锂电池(碳酸锂价格假设15万元/吨)便宜20%以上。

除了成本优势外,钠离子电池具备更优的安全性、放电性和工作温度区间。同时,我国钠资源丰富,不存在如锂资源面临着“卡脖子”的风险。

钠离子电池技术路线多样

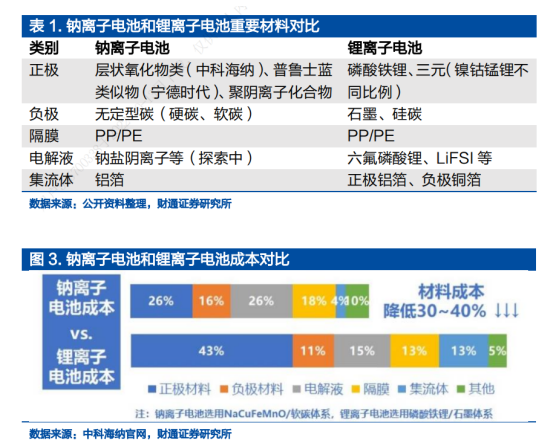

钠离子电池的主要构成为正极、负极、隔膜、电解液和集流体,其中正极和负极材料的结构和性能决定着整个电池的储钠性能。

钠离子电池的正极和锂离子电池不同,主要有三种路线。分为层状氧化物、普鲁士蓝/白化合物,聚阴离子化合物,其中层状氧化物为主流方向。

钠离子电池的负极可分为硬碳、软碳和硬软复合碳,其中硬碳目前主流路线,储钠量高但成本也高。

钠离子电池的电解液与锂离子电池电解液类似,但高碱度、高电压带来更高的要求,其中配方为核心壁垒。电解液主要由溶剂、溶质和添加剂构成,三者共同决定电解液的性质。溶剂方面,钠离子电池的主要为酯类溶剂和醚类溶剂,其中环状和链状的碳酸酯(EC)最为常用。电解质与锂离子电池极为相似,以钠盐替代锂盐,目前主流路线为六氟磷酸钠,可共享锂电产线量产难度低。添加剂方面几乎同锂离子电池相比没有区别。

钠电池集流体采用铝箔。在石墨基锂电池中,因为锂会与铝反应产生合金,因此负极必须采用铜箔作为集流体。而钠和铝不会反应产生合金,因此钠离子电池正负极集流体都可以采用铝箔,成本远低于锂电池。

隔膜主要起分隔电池正负极,防止两极接触而短路的作用,并且隔膜还需要支持电解质离子通过,钠电池和锂电池均使用PP或者PE隔膜。

钠电池产业化元年将开启

目前钠电池暂无大批商业化应用,但由于有锂电池成熟产业链为基础,钠电池产业化不断提速。以宁德时代为代表的锂电池龙头、以中科海纳为代表的科研创新公司和以传艺科技为代表的新兴企业都在加速推进钠离子电池产业化。

2022年三季度中科海纳和华阳股份GWh级别产能已经实现投产。传艺科技2023年一期预计达到2GWh产能。

随着各方在纳电上的研发投入纳电研发进展快速,钠电池技术及材料逐步具备产业化的可能,同时钠离子行业标准制定在即,东吴证券预计年底钠电池技术和材料体系有望基本定型,23年为钠电产业化元年,实现小批量出货,24年实现大批量量产,规模有望达到30GWh。

机构表示,随着钠离子电池的规模量产,其成本经济性优势加速其市场渗透率,在对质量和能量密度不十分敏感的储能、低速车、两轮车等领域有较大的市场空间。

东吴证券称,未来钠离子电池首先取代铅酸电池首先取代铅酸电池并逐步实现两轮车、后备/启停电源等领域的无铅化,并在大规模储能需求爆发对磷酸铁锂电池部分替代,预计钠离子电池25年需求超100GWh,其中储能/两轮车/A级车需求59/15/26GWh,对应正极/负极/电解液/隔膜/铝箔需求24万吨/13万吨/16万吨/22亿平/8.5万吨。

五条主线布局钠电池产业链

钠电技术逐步趋于成熟,23年产业化元年来临,有望实现加速渗透,电池、正极、负极等环节面临变革性机会,东吴证券建议五条主线布局钠电池产业链。

第一条主线看好钠电技术领先厂商,推荐宁德时代,关注华阳股份、鹏辉能源、欣旺达等;

第二条看好用量翻倍的集流体环节,关注鼎胜新材;

第三条线看好价值量高的正极环节,推荐振华新材、容百科技、当升科技,关注厦钨新材、长远锂科;

第四条线看好技术壁垒高的负极环节,推荐贝特瑞、璞泰来、杉杉股份;

第五条线看好隔膜、电解液及添加剂,推荐恩捷股份、星源材质、天赐材料、新宙邦、天奈科技,关注多氟多。